Der Digitale Euro ist ein Thema, das in den letzten Jahren zunehmend an Bedeutung gewonnen hat. Als eine Form von digitaler Währung, die von einer Zentralbank herausgegeben wird, steht der Digitale Euro im Fokus der Diskussionen über CBDCs und die Zukunft des Geldes.

In diesem Artikel möchten wir dir einen umfassenden Einblick in das Thema des Digitalen Euro geben. Wir werden erklären, was der Digitale Euro ist, wie er funktioniert, welche Vor- und Nachteile er bietet und wie seine Einführung die Finanzwelt und die Wirtschaft beeinflussen könnte. Dabei versuchen wir, einen möglichst objektiven Überblick zu schaffen.

Was ist der Digitale Euro?

Der digitale Euro steht für eine digitale Form der europäischen Währung, des Euros, und wird im Kontext einer sogenannten „Central Bank Digital Currency“ (CBDC) betrachtet. Eine CBDC ist eine von einer Zentralbank ausgegebene digitale Version der Landeswährung und stellt eine Weiterentwicklung des traditionellen Bargelds dar. Im Fall des digitalen Euros wäre die Europäische Zentralbank (EZB) die ausgebende Institution.

Im Gegensatz zu dezentralen Kryptowährungen, bei denen die Kontrolle und Ausgabe von einem dezentralen Netzwerk oder privaten Entitäten erfolgt, wird der Digitale Euro von der Europäischen Zentralbank (EZB) reguliert und verwaltet. Dadurch unterscheidet er sich wesentlich von Kryptowährungen wie Bitcoin oder Ethereum.

Buchgeld in seiner aktuellen Form wird von Geschäftsbanken als Sichteinlagen bei der Zentralbank erstellt. Im Gegensatz dazu würde der digitale Euro von der Zentralbank selbst herausgegeben und kontrolliert werden, wodurch eine direkte Verbindung zwischen den Bürgerinnen und Bürgern und der Zentralbank hergestellt wird.

Dabei bleiben die Zentralbanken jedoch als Instanzen für die Geldausgabe und -kontrolle erhalten. Bei dem digitalen Euro handelt es sich somit um eine neue Form des staatlichen Geldes.

Die Entwicklung des Digitalen Euro

Die Einführung des Digitalen Euros erfolgt aus verschiedenen Gründen. Einer der Hauptgründe ist die fortschreitende Digitalisierung des Zahlungsverkehrs und die steigende Nutzung digitaler Zahlungsmethoden.

Bei der Entwicklung des Digitalen Euros sind mehrere Institutionen und Akteure beteiligt. Die EZB ist für die Geldpolitik in der Eurozone zuständig und trägt die Verantwortung für die Konzeption und Umsetzung des Digitalen Euros. Darüber hinaus sind nationale Zentralbanken und andere relevante Institutionen in den Mitgliedsländern der Eurozone in den Entwicklungsprozess eingebunden.

Die EZB hat offiziell den Startschuss für die Untersuchung und Erforschung des Digitalen Euros gegeben. Es wurden Studien, Pilotprojekte und Konsultationen durchgeführt, um die technischen und wirtschaftlichen Aspekte zu analysieren und die Auswirkungen auf das Finanzsystem zu bewerten.

Zu den Argumenten für die Einführung eines digitalen Euros gehören laut EZB die rückläufige Nutzung von Bargeld, der digitale Wandel und die Notwendigkeit für einen monetären Anker für Zahlungssystem. Die Hauptziele und Gestaltungsaspekte legte die EZB im Juli 2022 offen.

Die Funktionsweise des Digitalen Euro

Die Erzeugung des Digitalen Euros wird durch die Zentralbank erfolgen, welche für die Ausgabe und das Management der traditionellen Währung zuständig sein wird. Der Digitale Euro wird in elektronischer Form geschaffen und repräsentiert den Wert der traditionellen Währungseinheit. Im Gegensatz zu physischem Bargeld wird der Digitale Euro ausschließlich digital existieren.

| Aspekte | Digitaler Euro | Euro als Buchgeld |

|---|---|---|

| Emissionsquelle | Ausgegeben und verwaltet von der Zentralbank | Geschäftsbanken erstellen Buchgeld als Sichteinlagen bei der Zentralbank |

| Technologie | Basiert auf einer Blockchain- oder Distributed-Ledger-Technologie | Zentralisierte, bilanzbasierte Datenbanken der Banken |

| Zugriff | Direkter Zugang zur Zentralbank möglich | Zugriff über Geschäftsbanken und Bankkonten |

| Zahlungsmöglichkeiten | Online-Transaktionen, mobile Zahlungsanwendungen, digitale Wallets | Hauptsächlich elektronische Transaktionen über Bankkonten |

Die genaue Technologie, die dem Digitalen Euro zugrunde liegen wird, wird noch erforscht und entwickelt. Es gibt verschiedene Ansätze und Möglichkeiten, wie der Digitale Euro technisch umgesetzt werden kann.

Bei Transaktionen mit dem Digitalen Euro werden elektronische Überweisungen und Zahlungen durchgeführt. Die genaue Abwicklung kann je nach technischem Design variieren, aber im Allgemeinen ähnelt sie den herkömmlichen elektronischen Zahlungsmethoden.

Vor- und Nachteile des Digitalen Euro

In diesem Abschnitt möchten wir die Vor- und Nachteile des Digitalen Euro für Verbaucher, Unternehmen und die Zentralbank beleuchten. Auch wenn es bisher nicht offiziell ist, dass es einen digitalen Euro geben wird, brauchen wir einen digitalen Euro laut der EZB definitiv.

| Vorteile | Nachteile | |

|---|---|---|

| Verbraucher | - Bequeme und schnelle digitale Zahlungen - Potenziell verbesserte finanzielle Inklusion |

- Datenschutz- und Sicherheitsbedenken - Abhängigkeit von der digitalen Infrastruktur |

| Unternehmen | - Modernisierung der Zahlungssysteme - Verbesserte Kundenerfahrung - Potenziell niedrigere Transaktionskosten |

- Notwendigkeit der Anpassung der Zahlungsinfrastruktur - Herausforderungen bei der Integration |

| Zentralbank | - Stärkung der Rolle der Zentralbank als Geldausgeber - Potenzielle Stabilität und Kontrolle der Währung - Modernisierung des Zahlungsverkehrs |

- Datenschutz- und Sicherheitsrisiken - Technische Herausforderungen bei der Umsetzung - Potenzielle Auswirkungen auf das bestehende Finanzsystem |

Vorteile für Verbraucher

Der Digitale Euro bietet eine Reihe von Vorteilen für Verbraucher. Er ermöglicht bequeme und schnelle digitale Zahlungen, die unabhängig von physischer Währung oder Banköffnungszeiten sind. Dadurch können Transaktionen effizienter abgewickelt werden, insbesondere im digitalen Zeitalter, in dem elektronische Zahlungen immer wichtiger werden.

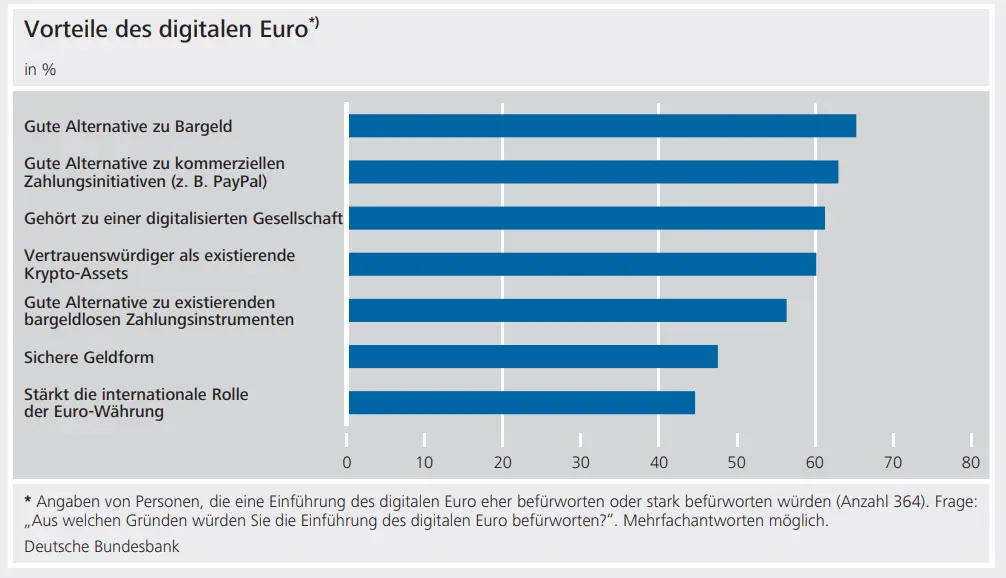

Verbraucher, die sich für die Einführung des digitalen Euros ausgesprochen haben, nannten vor allem die mögliche Alternative zum Bargeld und kommerziellen Zahlungsalternativen als Vorteil. Dies hat eine Umfrage der Deutschen Bundesbank ergeben.

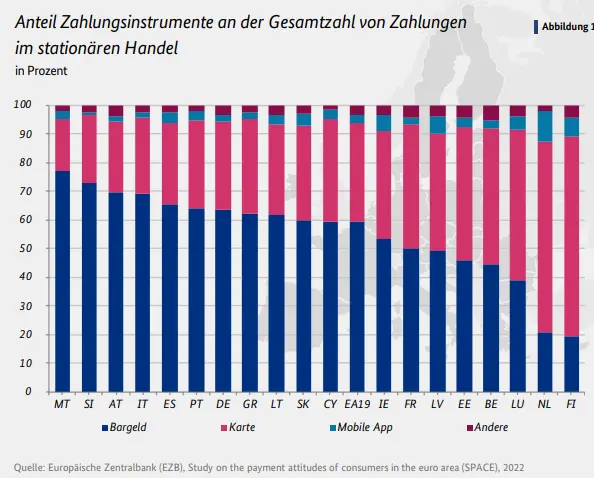

Außerdem sind Verbraucher derzeit für digitale Zahlungen häufig auf Zahlungslösungen aus dem Ausland angewiesen. Dies ergab eine Analyse des Bundesfinanzministeriums im April 2023. Durch einen digitalen Euro würde diese Abhängigkeit nicht mehr bestehen. Hier findest du eine Statistik über die genutzten Zahlungsmittel im stationären Handel.

Vorteile für Unternehmen

Auch Unternehmen können vom Digitalen Euro profitieren. Durch die Akzeptanz des Digitalen Euros können Unternehmen ihre Zahlungssysteme modernisieren und ihren Kunden eine breitere Palette von Zahlungsmöglichkeiten bieten. Dies kann zu einer verbesserten Kundenerfahrung führen und die Zahlungsabwicklung effizienter machen.

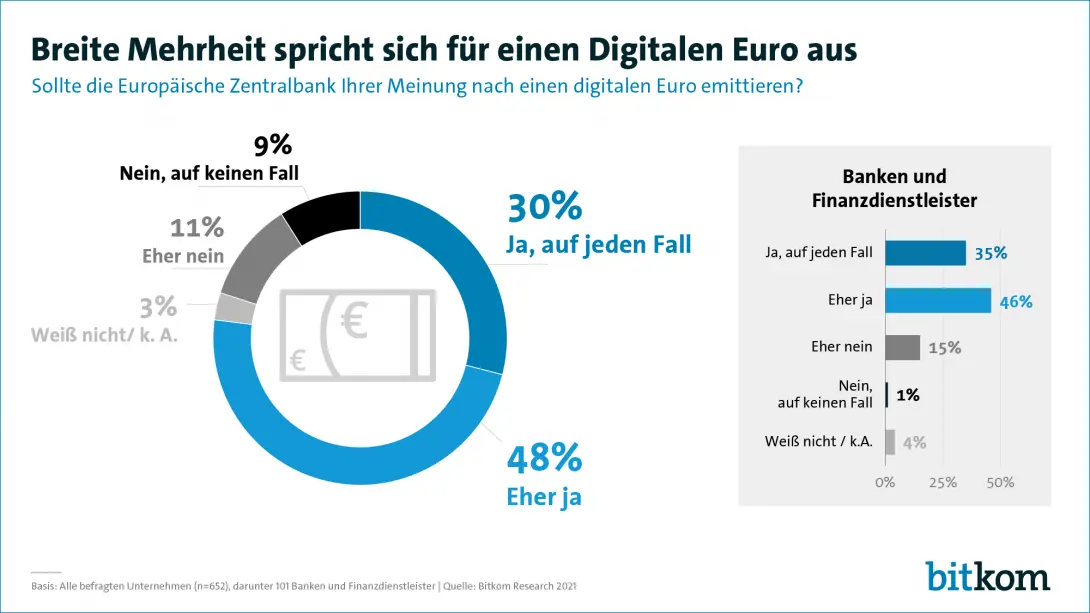

Der Digitale Euro kann auch die grenzüberschreitenden Transaktionen erleichtern, da er potenziell schnellere und kostengünstigere Überweisungen ermöglicht. Eine Umfrage im Jahr 2021 hat ergeben, dass mehr als drei Viertel aller Unternehmen mit mehr als 50 Beschäftigten für die Einführung des digitalen Euros sind.

Nachteile und Herausforderungen

Es gibt jedoch auch potenzielle Nachteile und Herausforderungen im Zusammenhang mit dem Digitalen Euro. Datenschutz und Sicherheitsbedenken sind hierbei wichtige Aspekte, die berücksichtigt werden müssen.

- Zentralisierung: Ein möglicher Nachteil des digitalen Euros besteht in seiner zentralisierten Natur. Da der digitale Euro von einer Zentralbank ausgegeben und verwaltet wird, könnte dies Bedenken hinsichtlich der Kontrolle und Macht einer einzigen Institution aufwerfen, die das Geldangebot und die Geldpolitik steuert.

- Datenschutz und Überwachung: Die Einführung eines digitalen Euros könnte Datenschutzbedenken aufwerfen, da alle Transaktionen in einer zentralen Datenbank aufgezeichnet werden könnten. Dies könnte zu Bedenken bezüglich der Privatsphäre führen, da die Zentralbank Zugang zu umfassenden Transaktionsdaten haben könnte.

- Abhängigkeit von der bestehenden Infrastruktur: Der digitale Euro wäre in hohem Maße von der bestehenden Finanzinfrastruktur abhängig, was einige als Nachteil sehen könnten. Dies könnte bedeuten, dass der digitale Euro als Verlängerung des bestehenden Systems betrachtet wird und nicht die Unabhängigkeit bietet, die einige in dezentralen Kryptowährungen suchen.

- Geldpolitische Steuerung und Inflation: Die Einführung eines digitalen Euros könnte die geldpolitische Steuerung der Zentralbanken erweitern, da sie direkten Zugriff auf die digitalen Euro-Guthaben der Bürgerinnen und Bürger hätten. Einige könnten dies als potenzielle Bedrohung für die finanzielle Souveränität ansehen und Bedenken hinsichtlich der Auswirkungen auf die Inflation haben.

Die regulatorische Landschaft und ihre Auswirkungen auf den Digitalen Euro

Die deutsche Regierung und die zuständigen Behörden haben in den letzten Jahren verschiedene Schritte unternommen, um die Kryptowährungsbranche zu regulieren. Ein Blick auf die Krypto-Regulierung in Deutschland ist von Bedeutung, um zu verstehen, wie der Digitale Euro in diesem rechtlichen Umfeld entwickelt und eingeführt wird.

Als Teil der Bemühungen um eine einheitliche Regulierung von Kryptowährungen und digitalen Assets in der Europäischen Union hat die EU-Kommission die MiCA-Verordnung (Krypto-Regulierung in der EU) vorgeschlagen. Die Markets in Crypto-Assets-Verordnung (MiCA) könnte einen wichtigen Einfluss auf den Digitalen Euro haben, da sie den rechtlichen Rahmen für digitale Währungen in der gesamten EU festlegen soll.

Der Digitale Euro im Vergleich mit dem Digitalen Dollar und dem E-Yuan

Nachdem wir Dir die Funktion, sowie die Vor- und Nachteile des Digitalen Euros erklärt haben, werden wir die Euro CBDC mit den CBDCs aus den USA und China vergleichen.

| Aspekte | Digitaler Euro | Digitaler Dollar | E-Yuan |

|---|---|---|---|

| Status | Untersuchungsphase seit Oktober 2021, voraussichtlich bis Oktober 2023 | Offizielle Entscheidung über Einführung kommt voraussichtlich im Oktober 2023 | Testphase seit April 2020, E-Yuan existiert bereits, ist jedoch noch nicht in allen Regionen verbreitet |

| Ziel | Geldpolitische Souveränität von der EU stärken, sowie günstige Zahlungen für Bürger | Geldpolitische Souveränität der USA stärken, sowie günstige Zahlungen für Bürger | Bargeld soll teilweise ersetzt werden, effizientere Zahlungen, Geldwäsche und Terrorismus bekämpfen, mögliche Überwachung der Bürger |

| Datenschutz | Die EZB schließt volle Anonymität aus, kleine Zahlungen könnten anonym sein | Die USA hat sich bezüglich des Datenschutzes eines Digitalen Dollars noch nicht geäußert | Die chinesische Zentralbank hat erklärt, dass es eine "kontrollierbare Anonymität" gibt. Bürger werden die Identität beim Händler verbergen können, während die Strafverfolgungsbehörden Zugriff auf die Daten haben. |

| Herausforderungen | Es wird schwierig sein den Datenschutz der Bürger zu gewährleisten, während vollständige Anonymität ausgeschlossen wird | Einigkeit über gewünschte Aspekte einer möglichen CBDC, Politiker sind sehr gespalten | Alipay und WeChat Pay sind sehr beliebt in China. Es wird schwierig die breite Bevölkerung von dem E-Yuan zu überzeugen. |

Wie Du sehen kannst, gibt es einige Unterschiede zwischen dem Digitalen Euro, dem Digitalen Dollar und dem E-Yuan. Während der E-Yuan bereits existiert und in vielen Regionen Chinas getestet wird, befinden sich die EU und USA noch in der Untersuchungsphase.

Die Einführung des Digitalen Euros hat potenzielle Auswirkungen auf verschiedene Bereiche der Finanzwelt. Die EZB hat sich hierzu ebenfalls in einem Bericht geäußert. Wir haben nachfolgend einige wichtige Aspekte für die verschiedenen Akteure im System erklärt.

Auswirkungen auf traditionelle Banken

Traditionelle Banken könnten von der Einführung des Digitalen Euros betroffen sein. Die Verfügbarkeit einer digitalen Zentralbankwährung könnte das Zahlungsverhalten der Verbraucher beeinflussen.

Wenn Bürger direkten Zugriff auf digitale Euro-Guthaben bei der Zentralbank hätten, könnten sie ihre traditionellen Bankkonten möglicherweise reduzieren oder ganz aufgeben. Dies könnte zu einer Verschiebung der Einlagenbasis von Geschäftsbanken zur Zentralbank führen, was die Einlagenbasis der traditionellen Banken verringern könnte.

Die Einführung des digitalen Euros könnte außerdem zu einer direkten Konkurrenz zwischen den Dienstleistungen der Zentralbank und den traditionellen Banken führen. Bürger könnten dazu neigen, ihre Finanztransaktionen vermehrt direkt über die Zentralbank abzuwickeln, insbesondere wenn diese Transaktionen schneller und kostengünstiger sind.

Wenn Verbraucher vermehrt digitale Euros nutzen, könnte dies weiter zu einer Veränderung der Nachfrage nach traditionellen Bankdienstleistungen führen. Banken müssen möglicherweise ihre Geschäftsmodelle anpassen, um den Bedürfnissen und Präferenzen der Kunden gerecht zu werden.

Gleichzeitig könnten jedoch auch neue Chancen entstehen, da Banken digitale Zahlungsdienstleistungen anbieten können und sich als Schnittstelle zwischen dem traditionellen Bankensystem und dem Digitalen Euro etablieren könnten.

Auswirkungen auf die Geldpolitik und Zentralbanken

Die Geldpolitik und Zentralbanken werden ebenfalls von der Einführung des Digitalen Euros beeinflusst. Die Zentralbanken können durch die Kontrolle der digitalen Währung direkten Einfluss auf den Geldumlauf und die Geldpolitik nehmen.

Die Verwendung des Digitalen Euros könnte es den Zentralbanken ermöglichen, die Geldmenge und die Zinssätze besser zu steuern, um wirtschaftliche Ziele zu erreichen.

Insgesamt könnte die Einführung des digitalen Euros die Rolle der Zentralbank stärken, indem sie ihre Möglichkeiten zur geldpolitischen Steuerung, zur Informationsgewinnung und Datenanalyse, sowie zur Wahrung der Finanzstabilität erweitert. Gleichzeitig müssen die Zentralbanken sicherstellen, dass der Digitale Euro den geltenden rechtlichen und aufsichtsrechtlichen Anforderungen entspricht und die Stabilität des Finanzsystems gewährleistet ist.

Auswirkungen auf die Stabilität des Finanzsystems

Die Einführung des Digitalen Euros kann auch Auswirkungen auf die Stabilität des Finanzsystems haben. Durch die Digitalisierung des Zahlungsverkehrs und die Verbreitung des Digitalen Euros könnte eine verstärkte Nutzung digitaler Zahlungsmethoden auftreten.

Dies könnte Auswirkungen auf die Liquidität und Stabilität des Finanzsystems haben, da die Geldflüsse und Transaktionen auf andere Art organisiert sind als bei traditionellen Zahlungsmethoden. Eine sorgfältige Überwachung und Analyse der Auswirkungen auf die Stabilität des Finanzsystems ist daher von großer Bedeutung.

Die Regulierung des Digitalen Euro

Die Regulierung des Digitalen Euros wird verschiedene rechtliche Aspekte umfassen müssen, die sicherstellen, dass die Nutzung und Ausgabe der digitalen Währung in einem klaren rechtlichen Rahmen erfolgen.

Gesetzliche Regulierung

Die gesetzliche Zuständigkeit für die Einführung eines digitalen Euros liegt in der Regel bei der Zentralbank und der Regierung des betreffenden Landes oder der Währungsunion. Gesetze und Verordnungen müssten geschaffen werden, um die rechtlichen Rahmenbedingungen für die Einführung, Ausgabe und Verwaltung des digitalen Euros festzulegen.

Datenschutzaspekte

Ein wichtiger Aspekt bei der Regulierung des Digitalen Euros ist der Datenschutz. Da bei der Nutzung des Digitalen Euros persönliche und finanzielle Daten involviert sind, müssen angemessene Datenschutzmaßnahmen getroffen werden, um die Privatsphäre der Nutzer zu schützen.

Die Zentralbanken und die Regulierungsbehörden müssen sicherstellen, dass die Verarbeitung und Speicherung der Daten in Übereinstimmung mit den geltenden Datenschutzbestimmungen erfolgt. Dies kann die Anwendung von Verschlüsselungstechnologien, die Einholung von Zustimmungen und die transparente Informationspolitik umfassen.

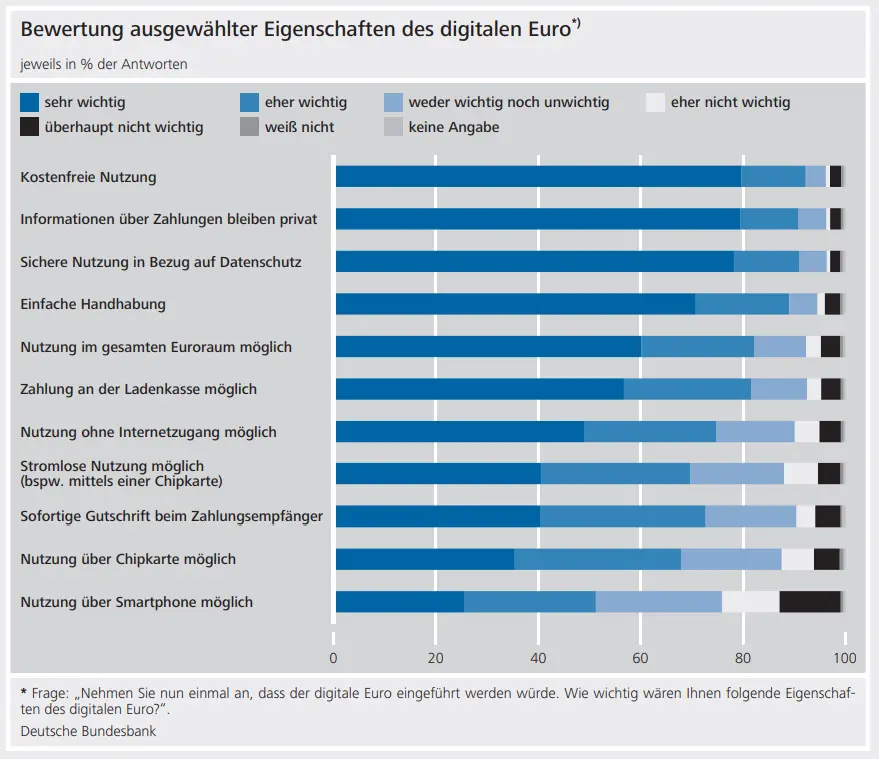

Dass die Privatsphäre den meisten Bürgern ein wichtiges Anliegen ist, hat auch die Deutsche Bundesbank bei einer Umfrage erkannt. Etwa 95 Prozent der Bevölkerung legen Wert darauf, dass Informationen über Zahlungen privat bleiben.

Auswirkungen auf Nutzer

Die Regulierung des Digitalen Euros hat auch Auswirkungen auf die Nutzer. Durch klare gesetzliche Bestimmungen und Vorschriften wird ein verlässlicher und sicherer Rahmen geschaffen, der das Vertrauen der Nutzer stärken soll.

Die Regulierung kann auch den Schutz der Nutzer vor Betrug, Fälschungen und anderen Risiken verbessern. Gleichzeitig kann die Regulierung jedoch auch Einschränkungen und Auflagen mit sich bringen, die von den Nutzern befolgt werden müssen, um die Vorschriften einzuhalten.

Der Digitale Euro und die Zukunft der Wirtschaft

Der Digitale Euro hat das Potenzial, die Wirtschaft in vielerlei Hinsicht zu verändern und neue Möglichkeiten zu eröffnen. Die Tatsache, dass neue digitale Zahlungsmöglichkeiten für viele verschiedene Zielgruppen interessant sein könnten, hat die Europäische Zentralbank in ihrer Studie „Study on New Digital Payment Methods“ im März 2022 bereits ermittelt.

Wie könnte der Digitale Euro die Wirtschaft verändern?

Eine mögliche Veränderung liegt in der Art und Weise, wie Transaktionen durchgeführt werden. Mit dem Digitalen Euro können elektronische Zahlungen schneller und effizienter abgewickelt werden, was den Handel und die Geschäftsabwicklung erleichtern kann.

Dies könnte insbesondere für den E-Commerce und grenzüberschreitende Transaktionen von Vorteil sein, da der Digitale Euro die Abwicklung von Zahlungen über Ländergrenzen hinweg erleichtern könnte.

Auf einer Makroebene könnte die Zentralbank durch den digitalen Euro neue geldpolitische Instrumente einführen, um die Wirtschaft zu steuern. Durch die Möglichkeit, Zinsen auf digitale Euro-Guthaben zu erheben oder Transaktionsgebühren festzulegen, könnte die Zentralbank ihre geldpolitischen Maßnahmen gezielter ausrichten.

Potenzielle Anwendungsfelder des Digitalen Euro

Der digitale Euro könnten für viele Akteure der Wirtschaft neue Anwendungsfelder schaffen und bestehende verändern.

- Online-Zahlungen und E-Commerce: Der Digitale Euro könnte als effizientes Zahlungsmittel für Online-Einkäufe und E-Commerce-Transaktionen dienen. Schnelle und sichere digitale Euro-Transaktionen könnten den Handel im Online-Bereich erleichtern und die Benutzerfreundlichkeit für Käufer und Verkäufer verbessern.

- Internationale Überweisungen: Der Digitale Euro könnte für internationale Überweisungen genutzt werden, wodurch die Kosten und die Abwicklungszeit im Vergleich zu traditionellen Überweisungsdiensten reduziert werden könnten. Dies könnte insbesondere für grenzüberschreitende Geschäfte und internationale Beziehungen von Vorteil sein.

- Sozialleistungen und staatliche Zahlungen: Der Digitale Euro könnte für die Auszahlung von Sozialleistungen und staatlichen Zahlungen verwendet werden. Dies könnte die Effizienz der Zahlungsabwicklung erhöhen und das Fälschungsrisiko minimieren.

- Unternehmensfinanzierung und Kapitalbeschaffung: Unternehmen könnten den Digitalen Euro für die Kapitalbeschaffung oder die Emission von digitalen Wertpapieren nutzen. Dies könnte die Effizienz und den Zugang zu Finanzierungsmöglichkeiten für Unternehmen verbessern.

- Smart Contracts und Automatisierung: Der Digitale Euro könnte in der Blockchain-Technologie integriert werden, um Smart Contracts zu ermöglichen. Dies würde automatisierte Zahlungen und Geschäftstransaktionen erleichtern.

- Mikrotransaktionen und Sharing Economy: Der Digitale Euro könnte für Mikrotransaktionen in der Sharing Economy verwendet werden, beispielsweise für die Bezahlung von Fahrdiensten oder anderen Dienstleistungen.

Die Rolle des Digitalen Euro in der internationalen Zusammenarbeit

In Bezug auf die internationale Zusammenarbeit kann der Digitale Euro eine Rolle bei der Vereinfachung von grenzüberschreitenden Zahlungen spielen. Durch die Nutzung einer einheitlichen digitalen Währung könnten die Kosten und die Komplexität von Transaktionen zwischen verschiedenen Ländern reduziert werden.

Es ist jedoch wichtig anzumerken, dass die Einführung des Digitalen Euros auch mit Herausforderungen verbunden ist. Die Akzeptanz und Integration des Digitalen Euros in bestehende Zahlungsinfrastrukturen erfordert eine sorgfältige Planung und Zusammenarbeit zwischen den relevanten Akteuren.

Auswirkungen des Digitalen Euro auf Bitcoin und Kryptowährungen

Welche Auswirkungen der digitale Euro genau auf Bitcoin und andere Kryptowährungen haben wird, ist kaum abschätzbar. Auf der einen Seite wird es mit einer Euro CBDC einen digitalen staatlichen Konkurrenten zu Kryptowährungen geben.

Der Hauptunterschied zwischen CBDC und Bitcoin liegt in der Kontrolle und Verwaltung. CBDCs werden von Zentralbanken ausgegeben und verwaltet, was bedeutet, dass die Zentralbanken die volle Kontrolle über das Geldangebot und die Geldpolitik haben. Im Gegensatz dazu ist Bitcoin eine dezentralisierte Kryptowährung, die nicht von einer einzigen Institution kontrolliert wird, sondern durch ein verteiltes Netzwerk von Computern und einer öffentlichen Blockchain betrieben wird.

Die Einführung des digitalen Euros könnte regulatorische Reaktionen hervorrufen, die Auswirkungen auf den Kryptowährungssektor haben könnten. Regulierungsbehörden könnten ihre Bemühungen verstärken, um Kryptowährungen zu regulieren oder zu kontrollieren.

Eine spannende Diskussion zu dem Thema findest du auch auf unserem YouTube Kanal. Hier hat Bitcoin2Go-Gründer Mirco Recksiek, gemeinsam mit den beiden bekannten Krypto-Influencern Furkan (CoinCheckTV) und RobynHD, einen kurzweiligen Talk zu den Vor- und Nachteilen von CBDCs im Vergleich zu Bitcoin hochgeladen.

Fazit: Chancen und Risiken des Digitalen Euro

Eine der bedeutendsten Chancen des Digitalen Euros liegen in seiner Fähigkeit, den Zahlungsverkehr zu modernisieren und digitale Transaktionen effizienter zu gestalten. Er bietet Verbrauchern und Unternehmen bequeme und schnelle Zahlungsmöglichkeiten sowie höhere Sicherheit und Vertrauenswürdigkeit im Vergleich zu anderen digitalen Zahlungsmethoden.

Insgesamt werden die Märkte sicher mit Spannung auf das Zusammenspiel zwischen Kryptowährungen und CBDCs reagieren, da es eine Neudefinition der Finanzlandschaft und des digitalen Geldes bedeuten könnte.

Die Akzeptanz und Nutzung hängen von der Annahme durch die Bevölkerung, der regulatorischen Unterstützung und der Entwicklung innovativer Lösungen ab. Es wird interessant sein zu sehen, wie sich das Zusammenspiel in den kommenden Jahren entwickeln wird und welche Auswirkungen es auf die Finanzindustrie und die Art und Weise, wie Menschen Geld benutzen, haben wird.

Häufige Fragen (FAQ) zum digitalen Euro

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zur digitalen Zentralbankwährung in Europa.

-

Wie unterscheidet sich der Digitale Euro von Kryptowährungen wie Bitcoin?

Im Gegensatz zu dezentralen Kryptowährungen wird der Digitale Euro von einer Zentralbank ausgegeben und reguliert. Dadurch ist er mit einer höheren Stabilität und Vertrauenswürdigkeit verbunden, aber sorgt auch für größere Risiken in Bezug auf die Privatsphäre. -

Welche Kritik gibt es über den digitalen Euro?

Einige Kritiker bemängeln Datenschutzbedenken und die potenzielle Überwachung durch Zentralbanken. Es gibt auch Bedenken hinsichtlich der Auswirkungen auf traditionelle Banken und die Notwendigkeit einer Anpassung der Zahlungsinfrastruktur. -

Welche Datenschutzaspekte sind beim Digitalen Euro zu beachten?

Beim Digitalen Euro sind angemessene Datenschutzmaßnahmen erforderlich, um die persönlichen und finanziellen Daten der Nutzer zu schützen. Dies umfasst die Einhaltung von Datenschutzbestimmungen, die sichere Verarbeitung und Speicherung der Daten sowie transparente Informationspolitik.