💡 Krypto-Steuer-Rechner: Das Wichtigste in Kürze

- Was sind Krypto-Steuer-Rechner?

Krypto-Steuer-Tools sind Softwarelösungen, die Transaktionen und Gewinne aus Kryptowährungen automatisch dokumentieren und für die Steuererklärung aufbereiten. Sie helfen, steuerliche Pflichten schnell und korrekt zu erfüllen. - Wofür eignen sich Krypto-Steuer-Tools?

Sie eignen sich zur Erfassung und Berechnung von Krypto-Gewinnen, Verlusten und Transaktionsdetails. Außerdem erstellen sie Berichte, die direkt für die Steuererklärung genutzt werden können. - Für wen eignen sich Krypto-Steuer-Rechner?

Krypto-Steuer-Tools sind ideal für alle, die regelmäßig mit Kryptowährungen handeln oder verschiedene Wallets und Börsen nutzen. Auch für Einsteiger, die wenige Transaktionen haben, gibt es oft kostenlose Versionen. - Welchen Problemen beugen Krypto-Steuer-Tools vor?

Sie verhindern Fehler bei der manuellen Dokumentation und erleichtern die Einhaltung der steuerlichen Pflichten. Zudem minimieren sie das Risiko, wichtige Informationen für das Finanzamt zu vergessen. - Was ist das beste Krypto-Steuer-Tool?

Unser Testsieger ist CoinTracking, da es eine breite Integration der wichtigsten Börsen und eine umfassende Analyse der Transaktionen bietet. Es ist besonders hilfreich durch detaillierte Steuerberichte.

Die besten Krypto-Steuer-Tools im Vergleich

Wir haben verschiedene Krypto-Steuer-Tools genau unter die Lupe genommen – damit du eine informierte Entscheidung treffen kannst. Dabei haben wir uns an klaren, objektiven Bewertungskriterien orientiert, um die einzelnen Anbieter fair und transparent miteinander zu vergleichen.

Das Ergebnis ist ein ausgewogener Überblick, der dir dabei hilft, nicht nur zu entscheiden, ob ein solches Tool für dich sinnvoll ist, sondern auch welches am besten zu deinen individuellen Anforderungen passt.

Im Fokus standen dabei nicht nur die Vor- und Nachteile der jeweiligen Tools, sondern auch deren Leistung im aktuellen Marktumfeld. Besonderheiten und Alleinstellungsmerkmale haben wir ebenfalls berücksichtigt – denn oft sind es genau diese Details, die den Unterschied machen.

- 🥇 Platz 1: CoinTracking – Der beste Krypto-Steuer-Rechner

Unser Testsieger bietet dir breite Börsenintegration, starke Analysefunktionen und ausführliche Steuerreports. Die richtige Wahl, wenn du eine leistungsstarke Komplettlösung suchst. - 🥈 Platz 2: Blockpit

Punktet mit einem modernen Design, intuitiver Bedienung und einer sehr guten App. Perfekt für alle, die Wert auf Übersichtlichkeit und einfache Nutzung legen. - 🥉 Platz 3: Coinfox

Günstiger Einstieg, klare Benutzerführung und deutsche Steuerreports. Der Fokus liegt auf Einfachheit. Ideal, wenn du keine hundert Features brauchst, sondern einfach deine Steuern erledigen willst.

In den nächsten Abschnitten werfen wir nun einen genaueren Blick auf unsere beiden Testsieger – inklusive aller relevanten Infos, die du für deine Entscheidung brauchst. Den Anfang macht CoinTracking.

CoinTracking

Das Münchner Unternehmen CoinTracking existiert seit mehr als 10 Jahren am Markt und hat nach eigenen Angaben fast 1,5 Millionen aktive Nutzer weltweit.

In unserem Vergleich der besten Steuersoftware für Kryptowährungen hat CoinTracking den ersten Platz ergattert und darf sich jetzt »bestes Krypto-Steuer-Tool« nennen! Was mich bei CoinTracking besonders begeistert, möchte ich dir hier erklären:

- Informationsgehalt

Die Daten, die ich bei CoinTracking erhalte, sind super umfangreich und detailliert. Ich kann mir für jede Transaktion den aktuellen Kurs und Preis ansehen sowie die gezahlten Gebühren einsehen. Außerdem bekomme ich eine Übersicht über den Durchschnittspreis einer bestimmten Kryptowährung. Das Tool zeigt mir auch, wie sich mein Gesamtvermögen auf verschiedene Krypto-Börsen oder Währungen verteilt. - Portfolio-Tracker

Dazu kommt ein Portfolio-Tracker, der mir ganz genau die Entwicklung meines Portfolios über die Zeit anzeigt. Die Timeline-Funktion finde ich dabei richtig praktisch! Damit sehe ich zum Beispiel, wie oft ich pro Monat gehandelt habe, wann ich eine Kryptowährung das erste Mal gekauft habe oder wann mein Portfolio seinen Höchststand erreicht hat. - Individuelle Beratung

Ein weiterer Pluspunkt ist, dass man bei Bedarf einen Experten oder Steuerberater aus dem CoinTracking-Netzwerk hinzuziehen kann. Das kostet zwar extra, aber es ist super hilfreich, wenn man professionelle Unterstützung möchte.

»Was sind die Stärken von CoinTracking?«

Was mir bei CoinTracking sofort positiv auffällt, ist die starke Anbindung an nahezu alle großen Börsen, Krypto-Wallets und Kryptowährungen. Ob Airdrops, Staking, Mining oder Krypto Lending – das Tool kommt mit allem klar und zeigt sich dabei richtig vielseitig.

Als Steuersoftware für Kryptowährungen deckt CoinTracking alle wichtigen Funktionen ab und bietet gleichzeitig die Möglichkeit, bei speziellen Fragen individuelle Beratung in Anspruch zu nehmen – eine super Kombination, wie ich finde.

Ein paar weitere Pluspunkte gibt’s obendrauf: Die Gebühren lassen sich direkt in Kryptowährungen bezahlen – gerade für aktive Nutzer ein echtes Plus. Und nicht zuletzt sorgen der langjährige Unternehmenshintergrund und der Sitz in München für ein gutes Gefühl, besonders wenn es um die korrekte Umsetzung deutscher Steuervorgaben geht.

»Was machen andere Krypto-Steuer-Tools besser als CoinTracking?«

Hier muss ich sagen: Das Design könnte moderner sein. Die Benutzeroberfläche ist jetzt nicht gerade das Highlight und wirkt auf mich ein bisschen veraltet. Im Vergleich dazu schneidet Blockpit deutlich besser ab – es bietet sowohl am Desktop als auch in der App eine viel modernere und ansprechendere Optik. Deshalb gibt’s in der Kategorie Benutzererfahrung mehr Punkte für Blockpit.

Zusammenfassend ergeben sich folgende Vor- und Nachteile, die ich für meinen Vergleich der besten Krypto-Steuer-Tools bei CoinTracking notiert habe:

- Integration der meisten Börsen, Wallets & Kryptowährungen

- Unterstützung von Mining, Staking, Lending, Nodes, Forks & Airdrops

- Beste Preisstruktur am Markt

- Rabatt durch zweijährige oder lebenslange Lizenz möglich

- Seit über 10 Jahren am Markt etabliert

- Portfolio-Tracker mit vielen Analysefunktionen

- 200 Transaktionen in der Free-Version verfügbar

- Persönliche Beratung inkl. Full-Service möglich

- Unternehmenssitz in Deutschland

- Zahlung mit Kryptowährungen möglich

- Benutzeroberfläche nicht besonders ansprechend

- API Unterstützung nur bei bezahlten Paketen verfügbar

»Für wen ist CoinTracking geeignet?«

Nach unseren Kriterien ist CoinTracking der aktuell beste Krypto-Steuer-Rechner auf dem Markt und eignet sich damit grundsätzlich für alle, die mit Kryptowährungen handeln. Besonders praktisch: Die kostenlose Version umfasst bereits 200 Transaktionen, was es gerade für Einsteiger attraktiv macht. Deshalb würde ich es auch Anfängern definitiv empfehlen!

Blockpit

Die Blockpit AG wurde 2017 gegründet und hat ihren Firmensitz in Linz, Österreich. Damit ist das Unternehmen ganz klar »made in Europe« und inzwischen mit mehr als 40 Mitarbeiterinnen und Mitarbeitern in über 6 Ländern vertreten.

In den nächsten drei Punkten erkläre ich, warum ich Blockpit als eine sehr gute Steuersoftware für Kryptowährungen bewerte:

- Einfache Bedienung & modernes Interface

Blockpit überzeugt mit einer klar strukturierten, intuitiven Oberfläche – ideal für Einsteiger wie auch Fortgeschrittene. Die Navigation ist schnell verstanden und das Dashboard liefert alle wichtigen Infos auf einen Blick. - Zusatzfeatures für mehr Kontrolle

Blockpit bietet hilfreiche Extras wie Portfolio-Simulationen, NFT-Tracking und ein Dashboard mit Echtzeitdaten. Damit kannst du deine Krypto-Aktivitäten nicht nur dokumentieren, sondern auch gezielt steuern und optimieren. Auch der Portfolio-Tracker ist hier umfangreicher und wirkt moderner als bei CoinTracking. - Anfängerfreundlich

Für einen Steuerreport muss man zwar zahlen, aber das »Lite-Angebot« für 50 Euro pro Steuerjahr erlaubt dir, bis zu 50 Transaktionen abzudecken. Gerade für Einsteiger finde ich das eine faire und attraktive Option.

»Was sind die Stärken von Blockpit?«

Was mir an Blockpit besonders gut gefällt, ist die moderne Aufmachung und die einfache Handhabung – vor allem für Einsteiger. In Sachen Design und Nutzerfreundlichkeit macht der Krypto-Steuerrechner für mich aktuell das Rennen. Wer viel unterwegs ist, wird sich außerdem über die durchdachte mobile App freuen – die kann ich wirklich empfehlen.

Was auch für Blockpit spricht: Das Unternehmen arbeitet aktiv an der Weiterentwicklung der steuerlichen und regulatorischen Rahmenbedingungen für Kryptowährungen in Europa mit. Durch die enge Zusammenarbeit mit KPMG stellt Blockpit sicher, dass die Steuerlösungen rechtlich auf der sicheren Seite sind und auf die jeweiligen Länder zugeschnitten werden.

»Wo liegen die Schwächen von Blockpit?«

Im Vergleich zu CoinTracking sind mir besonders drei Punkte aufgefallen, die ich bei Blockpit eher kritisch sehe. Zum einen gibt es in der kostenlosen Version keinen Steuerbericht. Wer also einen rechtskonformen Steuerbericht möchte, muss dafür zahlen.

Zudem: Das Preis-Leistungs-Verhältnis von Blockpit fällt im Vergleich zu CoinTracking etwas ab – vor allem bei hoher Transaktionsanzahl. Außerdem unterstützt Blockpit zwar alle wichtigen Börsen und Wallets, deckt aber insgesamt weniger Plattformen ab als der Konkurrent.

Damit ergeben sich für den Krypto-Steuer-Rechner folgende Vor- und Nachteile:

- Unterstützt viele Börsen, Wallets und Kryptowährungen

- Unterstützung von Mining, Staking, Lending, Nodes, Forks & Airdrops

- Günstige Lizenz für bis zu 50 Transaktionen

- Benutzerfreundliches Interface

- Feature zur Steueroptimierung

- Portfolio-Tracker

- Optisch ansprechendes Design

- Seit 2017 am Markt

- Beteiligung an Steuerregulatorik in der EU

- Kein Steuerbericht in der Free-Version

- Nicht der günstigste Anbieter

- Unterstützung für weniger Börsen und Wallets als die Konkurrenz

»Wem kann man Blockpit also empfehlen?«

Blockpit eignet sich besonders für alle, die Wert auf eine moderne und übersichtliche Oberfläche legen. Das Tool ist leicht zu bedienen und bietet alle wichtigen Funktionen – ohne dabei zu überfordern. Wichtig zu wissen: Ein Steuerreport ist nur in den kostenpflichtigen Versionen enthalten.

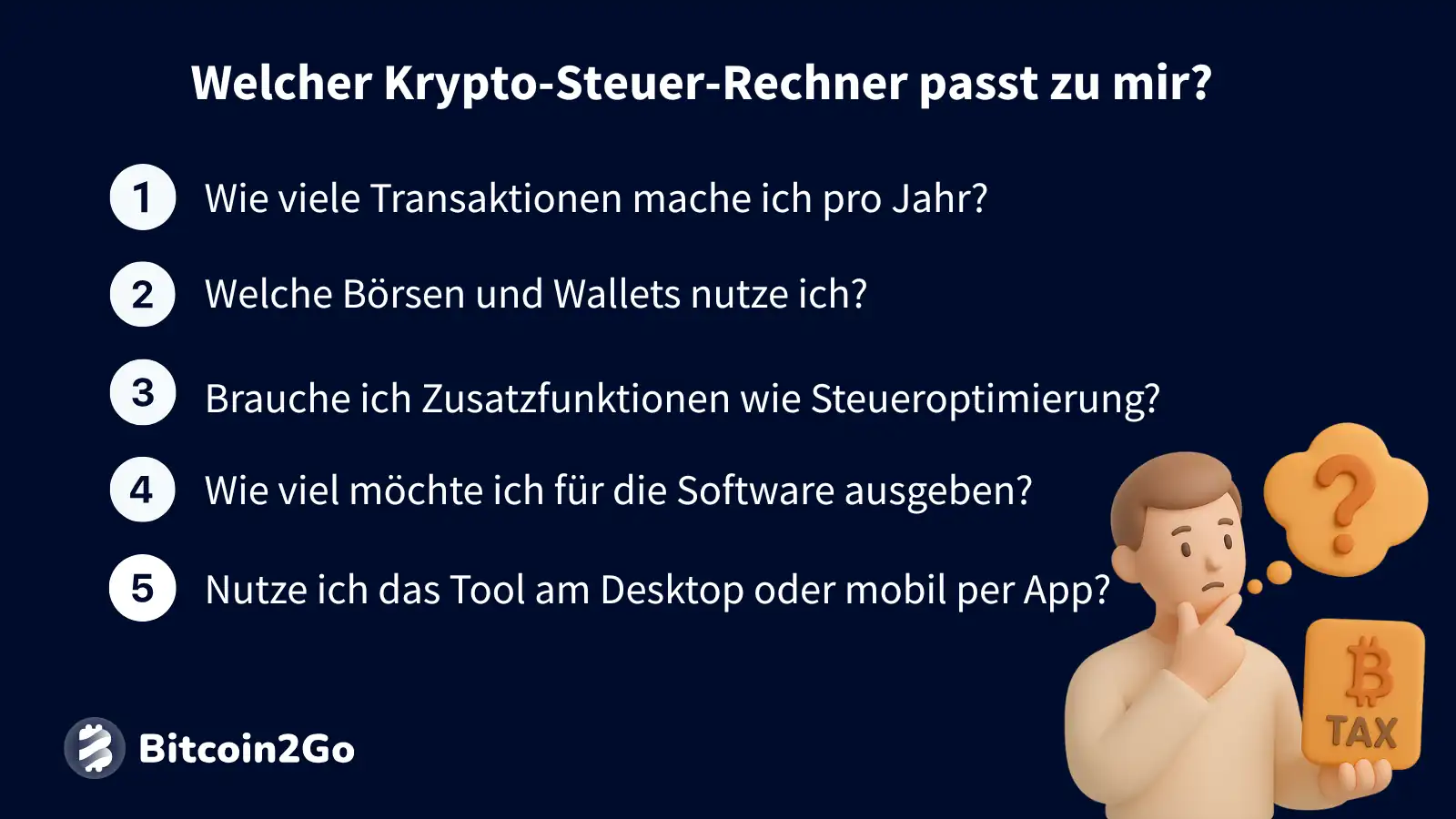

Den richtigen Krypto-Steuer-Rechner auswählen

Jetzt kennst du die stärksten Tools auf dem Markt – doch welches ist das richtige für dich? Die Antwort hängt vor allem davon ab, was dir persönlich wichtig ist. Um das passende Tool zu finden, lohnt es sich, kurz innezuhalten und ein paar Fragen zu klären:

Bei der Auswahl kommt es auf ein paar zentrale Punkte an: Wie aktiv handelst du, und wie viele Transaktionen musst du pro Jahr dokumentieren? Werden deine bevorzugten Börsen und Wallets unterstützt? Brauchst du Funktionen wie Steueroptimierung oder fertige Berichte fürs Finanzamt? Dann achte gezielt darauf. Und natürlich: Was passt zu deinem Budget, und willst du das Tool mobil oder am Desktop nutzen?

- Wie viele Transaktionen mache ich pro Jahr?

Wenig? → CoinTracking Free reicht – alternativ Coinfox.

Viel? → CoinTracking oder Koinly mit größerem Paket. - Welche Börsen und Wallets nutze ich?

CoinTracking deckt am meisten ab, Blockpit & Koinly die gängigen. - Brauche ich Zusatzfunktionen wie Steueroptimierung?

Ja? → Blockpit (Steueroptimierung), CoinTracking (Analyse).

Nein? → Free-Version reicht oft. - Wie viel möchte ich für die Software ausgeben?

Klein? → CoinTracking Free oder Koinly testen.

Mehr Spielraum? → Preis-Leistung vergleichen. - Nutze ich das Tool am Desktop oder mobil per App?

App wichtig? → Blockpit.

Mehr Funktionen? → CoinTracking am Desktop.

Je klarer du diese Punkte für dich beantworten kannst, desto leichter fällt die Entscheidung. Denn nicht jedes Tool bietet die gleichen Funktionen – und was für andere perfekt passt, muss für dich nicht automatisch die beste Lösung sein. Oft ist es auch nicht nur eine einzelne Frage, die ausschlaggebend ist, sondern eine Mischung aus mehreren Faktoren: Transaktionsmenge, genutzte Börsen, gewünschte Features und Budget greifen meist ineinander.

Gebühren und Kosten

Ein entscheidender Faktor bei der Auswahl des richtigen Krypto-Steuer-Rechners sind vor allem zwei Punkte: die Gebühren und die Anzahl der Transaktionen, die im jeweiligen Paket enthalten sind. Nachfolgend findest Du eine Übersicht der verschiedenen Pläne der getesteten Anbieter.

| Anbieter | Paket | Anzahl Transaktionen | Steuerreport | Gebühren (p.a.) |

|---|---|---|---|---|

| CoinTracking | Free | 200 | ❌ | Kostenlos |

| Starter | 200 | ✅ | 39 EUR | |

| Pro | 3.500 | ✅ | 119 EUR | |

| Expert | 20.000 – 100.000 | ✅ | 199 – 359 EUR | |

| Unlimited | unbegrenzt | ✅ | 719 EUR | |

| Blockpit | Free | 0 | ❌ | Kostenlos |

| Lite | 50 | ✅ | 49 EUR | |

| Basic | 1.000 | ✅ | 99 EUR | |

| Pro | 1.000+ | ✅ | ab 249 EUR | |

| Coinfox | Free | 0 | ❌ | Kostenlos |

| Basic | 50 | ✅ | 29,99 EUR | |

| Standard | 200 | ✅ | 59,99 EUR | |

| Pro | 1.000 | ✅ | 79,99 EUR | |

| Enterprise | 10.000 | ✅ | 249,99 EUR | |

| Koinly | Free | 10.000 | ❌ | Kostenlos |

| Newbie | 100 | ✅ | 39 EUR | |

| Hodler | 1.000 | ✅ | 89 EUR | |

| Trader | 3.000 | ✅ | 169 EUR | |

| Pro | 10.000 | ✅ | 249 EUR |

Bei vielen Transaktionen im Jahr wird das Preis-Leistungs-Verhältnis wichtig. In unserem Test haben vor allem CoinTracking und Koinly überzeugt – beide haben kostenlose Versionen, mit denen man schon einiges machen kann. Damit lässt sich erstmal in Ruhe testen, ob sich ein Upgrade lohnt.

- Weniger als 200 Transaktionen pro Jahr?

→ Starte mit der kostenlosen Version von CoinTracking – sie reicht zum Testen aus. Für steuerkonforme Berichte brauchst du jedoch mindestens das Starter-Paket (39 €/Jahr). - Viele Transaktionen oder mehrere Börsen im Einsatz?

→ Teste CoinTracking oder Koinly kostenlos – beide bieten umfangreiche Features, bevor du dich für einen kostenpflichtigen Plan entscheidest. Coinfox überzeugt hier im mittleren Bereich. - Du willst erstmal nichts zahlen, aber das Tool voll ausprobieren?

→ Koinly erlaubt in der Free-Version besonders viele Transaktionen – ideal zum Kennenlernen bei großem Datenvolumen (aber ohne Report).

Hast du nur wenige Transaktionen, musst du nicht sofort zur Premium-Variante greifen. Vor allem CoinTracking ist hier spannend: Schon die Free-Version erlaubt bis zu 200 Transaktionen – für Steuerberichte musst du allerdings auf Starter upgraden.

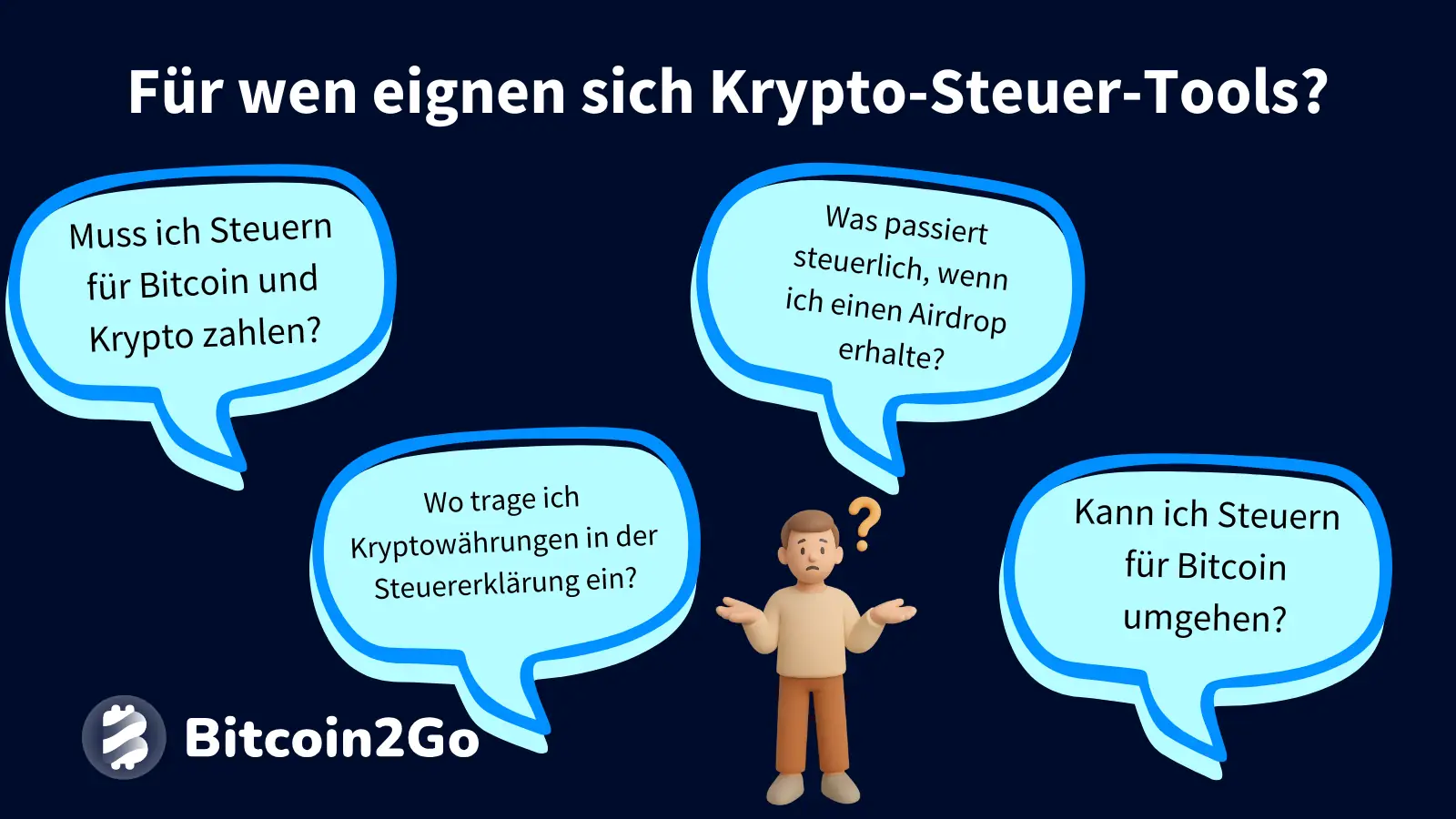

Für wen eignen sich Krypto-Steuer-Rechner?

Im Grunde eignet sich ein solches Steuer-Tool für jeden, der rechtskonform, schnell, einfach und kostengünstig seine Krypto-Steuern in der Einkommensteuererklärung angeben möchte – hier sprechen wir aus Erfahrungen, denn aus der Community erreichen uns häufig Fragen wie folgende:

Genau deshalb gibt es Krypto-Steuer-Tools. Sie rechnen dir aus, was du dem Finanzamt schuldest, und liefern gleich eine Vorlage für die Steuererklärung mit. Funktioniert sowohl für Einsteiger mit einer Handvoll Trades im Jahr als auch für aktive Trader mit hunderten Transaktionen.

Falls du dich dennoch selbstständig informieren möchtest, findest du auf unserer Seite einen ausführlichen Hub zum Thema Steuern sowie einen detaillierten Guide zur Besteuerung von Kryptowährungen in Deutschland.

Vor- und Nachteile von Krypto-Steuer-Tools

Du siehst also: Gebühren und die Anzahl der Transaktionen spielen bei der Wahl einer Krypto-Steuer-Software eine wichtige Rolle. Und grundsätzlich macht so ein Tool für jeden Sinn, der mit Kryptowährungen arbeitet. Lass mich dir die wichtigsten Vor- und Nachteile von Krypto-Steuer-Rechnern noch einmal auf den Punkt bringen.

- Zeitersparnis

- Genauigkeit

- Übersichtlichkeit

- Aktuelle Steuerregeln

- Detaillierte Berichte

- Portfolio-Management

- Stressreduktion

- Steuerplanung

- Kosten

- Limitierte Free-Versionen

- Komplexität

- Datenschutz

- Länderspezifische Regelungen

Aus meiner Sicht ist der größte Vorteil von Krypto-Steuer-Rechnern ganz klar die Zeitersparnis. Du musst nicht mehr alles händisch nachhalten und bekommst am Ende einen fertigen Bericht, den du direkt fürs Finanzamt nutzen kannst. Gerade wenn es viele Transaktionen sind, ist das wirklich Gold wert.

Natürlich gibt es auch ein paar Nachteile. Viele Funktionen sind erst in den kostenpflichtigen Paketen enthalten, und gerade am Anfang kann die Bedienung etwas überfordern. Außerdem sollte man sich bewusst sein, dass sensible Daten verarbeitet werden – da ist Vertrauen in den Anbieter wichtig.

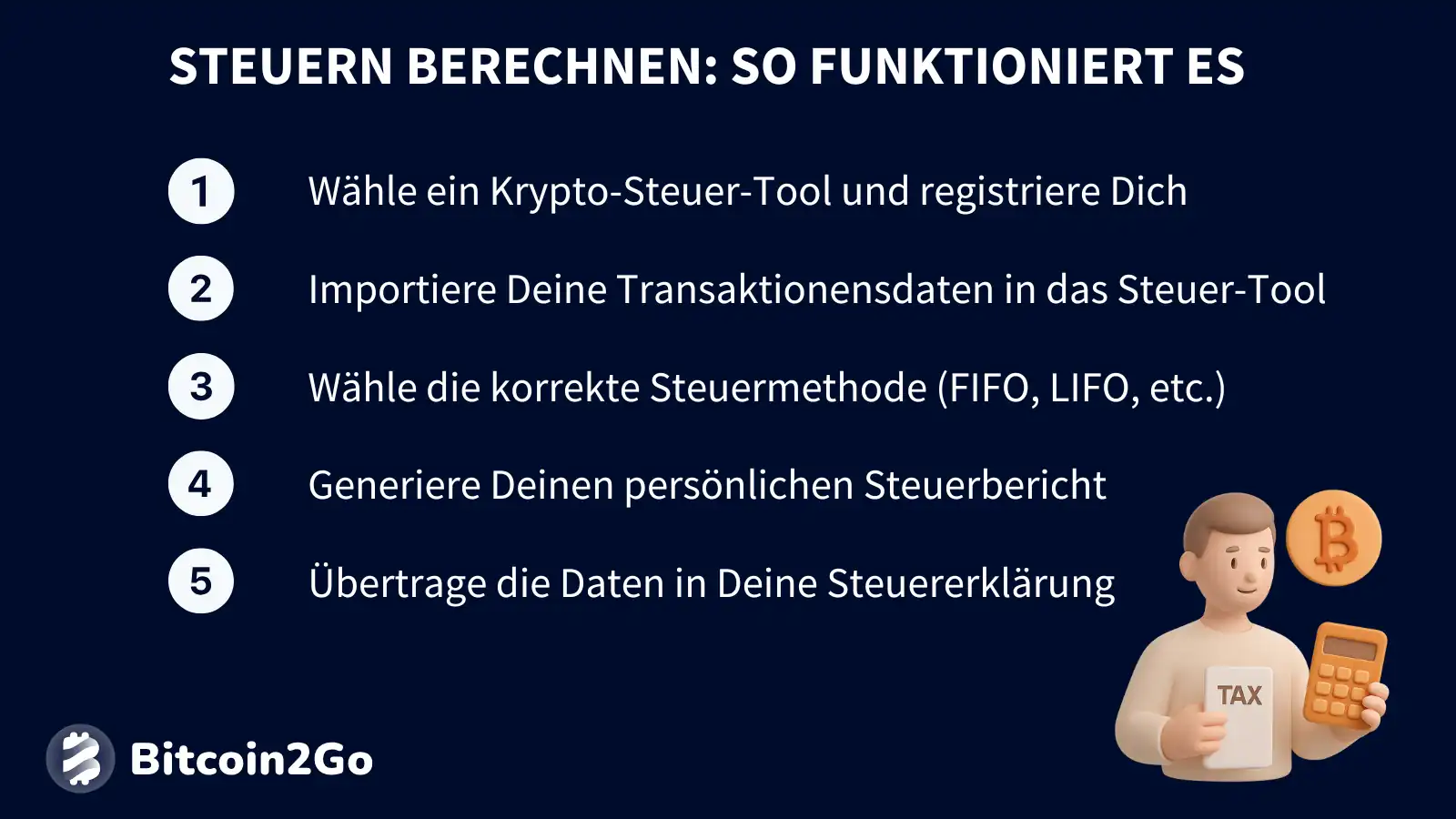

Anleitung: Krypto-Steuern mit dem Tool berechnen

Du kennst jetzt die Vorteile und Funktionen von Krypto-Steuer-Rechnern. Bleibt noch die praktische Frage: Wie gehst du konkret vor? Welche Schritte sind wichtig, und wo musst du Entscheidungen treffen? Ich zeige dir die wichtigsten Schritte, damit du genau weißt, worauf es ankommt.

Schritt 1: Krypto-Steuer-Tool auswählen und registrieren

Wähle eine Krypto-Steuersoftware, die deinen Anforderungen entspricht. Achte auf Benutzerfreundlichkeit, Sicherheit und die Unterstützung der von dir genutzten Kryptowährungen und Börsen. Erstelle dann einen Account und verifiziere deine E-Mail-Adresse.

Schritt 2: Transaktionsdaten importieren

Importiere deine Transaktionsdaten direkt aus den Börsen oder Wallets, die du nutzt. Alternativ kannst du diese auch manuell eingeben. Achte darauf, dass alle Daten vollständig und korrekt übertragen werden, damit das Tool die Berechnungen zuverlässig durchführen kann.

Schritt 3: Steuermethode festlegen

Wähle die in deinem Land gültige Steuermethode (z.B. FIFO) im Krypto-Steuer-Tool aus. In der Regel musst du einfach nur dein Land auswählen, und das Tool übernimmt automatisch die passende Methode und Steuereinstellungen für dich.

Schritt 4: Steuerbericht generieren

Sobald alle Daten importiert und die Steuermethode festgelegt ist, lasse das Tool einen Steuerbericht generieren. Dieser Bericht enthält alle relevanten Informationen zu deinen Kapitalgewinnen, Verlusten und deinen steuerlichen Verpflichtungen.

Schritt 5: Steuererklärung einreichen

Nutze den generierten Steuerbericht für deine Steuererklärung. Du kannst ihn selbst einreichen oder deinem Steuerberater zur weiteren Bearbeitung übergeben. Bewahre alle Unterlagen sicher auf, falls das Finanzamt Rückfragen hat oder eine Prüfung ansteht.

📷 Du bist eher der visuelle Typ? Dann ist unsere XXL CoinTracking-Anleitung genau das Richtige für dich! Im Video zeigen wir dir Schritt für Schritt, wie du CoinTracking richtig einrichtest, deine Trades importierst und alles für die Steuer vorbereitest.

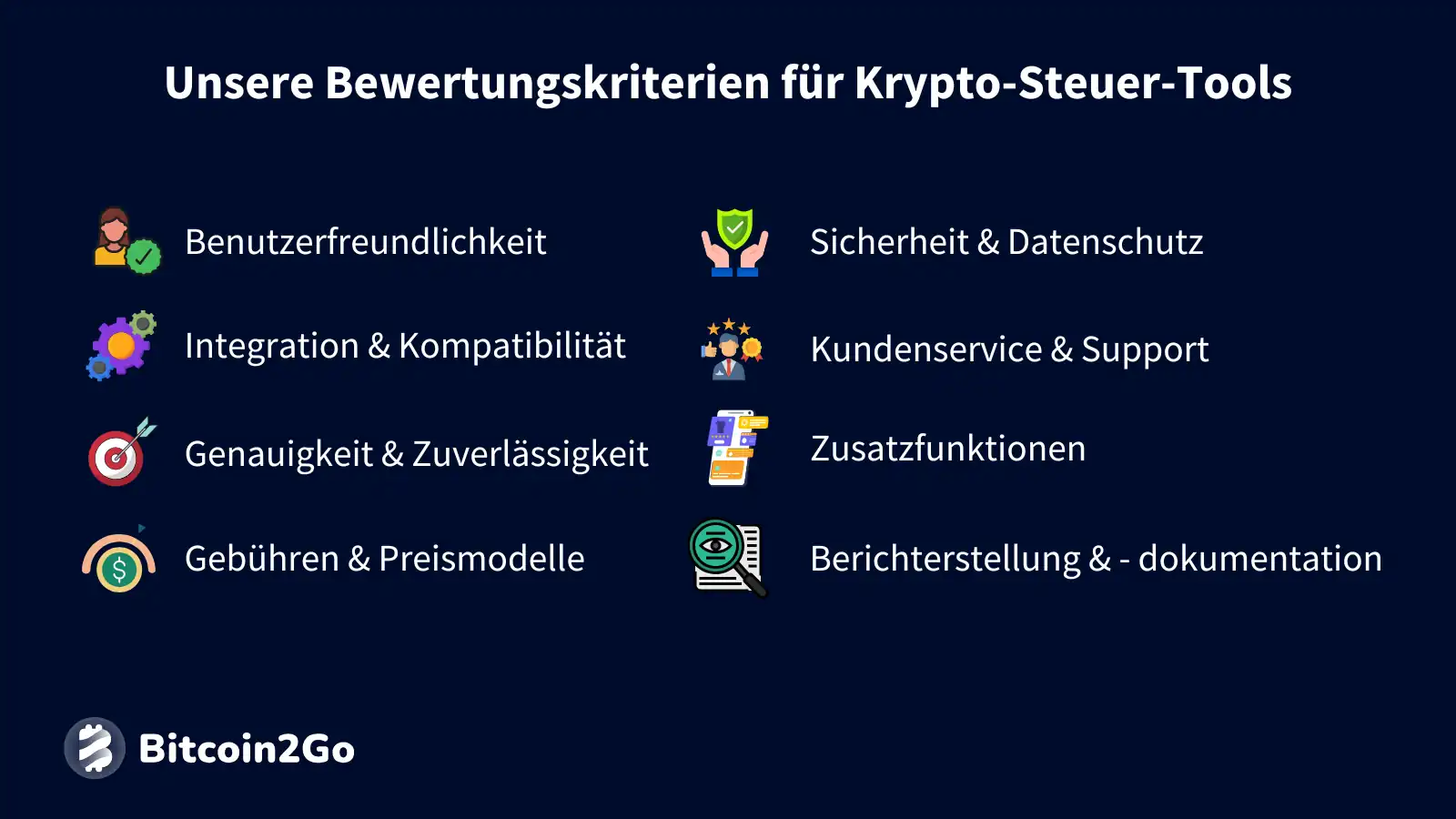

Unsere Bewertungskriterien für Krypto-Steuer-Rechner

Um dir einen objektiven Überblick der besten Krypto-Steuer-Tools und Steuerrechner zu geben, haben wir ein eigenes Bewertungsschema konzipiert. Für das bestmögliche Ergebnis bewerten wir jedes Produkt in 8 Kategorien mit mehr als 30 einzelnen Kriterien.

Benutzerfreundlichkeit

»Wie nutzerfreundlich ist ein Krypto-Steuer-Tool und eignet es sich für Anfänger?« - In dieser Kategorie haben wir diese Frage untersucht und in messbare Kriterien geordnet. Wir bewerten unter anderem folgende Aspekte:

- Einfachheit der Benutzeroberfläche

- Klarheit der Anleitungen und Hilfestellungen

- Mobile App-Verfügbarkeit und Usability

- Mehrsprachige Unterstützung

Integration und Kompatibilität

»Kann ich eigentlich meine Lieblingsbörse in meinem Krypto-Steuer-Tool hinterlegen?« - In dieser Kategorie bewerten wir die Kompatibilität der Steuersoftware. Hier gilt ganz klar, dass eine möglichst breite Integration von Vorteil ist. Konkret bewerten wir folgende Aspekte:

- Anzahl der unterstützten Kryptobörsen und Wallets

- Automatischer Import von Transaktionen

- Unterstützung für API-Verbindungen

- Möglichkeit, manuelle Transaktionen hinzuzufügen

Genauigkeit und Zuverlässigkeit

»Stimmt das Ergebnis meiner Steuersoftware überhaupt?« - Dieser Aspekt ist wohl einer der wichtigsten Prüfpunkte in unserem Vergleich. Schließlich ist genau dies der Grund, weshalb du als Nutzer überhaupt ein Steuertool verwendest.

Wir bewerten daher folgende vier Aspekte in der Kategorie »Genauigkeit«:

- Korrekte Berechnung von Gewinnen und Verlusten

- Berücksichtigung landesspezifischer Steuergesetze - in Deutschland bspw. das Einkommenssteuergesetz

- Aktualität der Steuerregel-Updates

- Fehlerüberprüfung und Korrekturmöglichkeiten

Gebühren und Preismodelle

»Welche Leistungen erhalte ich für den Preis?« - In dieser Kategorie blicken wir auf folgende Aspekte:

- Kosten für die Basisversion und Premium-Funktionen

- Preis-Leistungs-Verhältnis

- Verfügbarkeit kostenloser Funktionen oder Demoversionen

- Transparente Preisgestaltung ohne versteckte Kosten

Sicherheit und Datenschutz

»Wie gut sind meine hinterlegten Daten eigentlich verschlüsselt und seit wann gibt es die Firma?« Im Aspekt Sicherheit und Datenschutz bewerten wir folgende Aspekte:

- Firmenhistorie

- Nutzerbewertungen

- Verschlüsselung von Benutzerdaten

- Datenschutzrichtlinien und -praktiken

- Sicherheitsmaßnahmen gegen Datenverlust

- Anonymität und Privatsphäre der Benutzer

Kundenservice und Support

»Kann ich das Unternehmen auch bei steuerlichen Fragen erreichen?« In dieser Kategorie möchten wir nicht nur bewerten, ob und wie schnell du Hilfe bekommst, wenn du Fragen zum Tool selbst hast.

Wir möchten auch bewerten, ob dich das Unternehmen aktiv bei der Erstellung deiner Krypto-Steuer unterstützt, indem es beispielsweise Steuerberater vermittelt. Daher blicken wir auf folgende Merkmale:

- Verfügbarkeit und Reaktionszeit des Supports

- Bereitstellung von Hilfsmaterialien und FAQs

- Community-Support und Nutzerforen

- Angebot von Beratungs- oder Expertenhilfe

Zusatzfunktionen

»Kann mein Krypto-Steuer-Rechnerl mehr als nur Steuern berechnen?« In dieser Kategorie bewerte ich Zusatzfeatures nach folgenden Aspekten:

- Anpassungsmöglichkeiten für fortgeschrittene Nutzer

- Zusätzliche Tools wie Portfolio-Tracking oder Performance-Analyse

- Erweiterbarkeit für zukünftige Krypto-Assets und -Transaktionen

- Integration mit anderen Finanztools und -diensten

Berichterstellung und -dokumentation

»Wie gut ist die Qualität des Steuerreports?« - In dieser Kategorie, die die wichtigste Kategorie unter den Bewertungskriterien darstellt, blicken wir auf die Qualität des Steuerreports.

Hierzu arbeiten wir selbst mit Steuerexperten und -beratern zusammen, um qualifizierter Aussagen über folgende Aspekte treffen zu können:

- Verfügbarkeit verschiedener Berichtsformate

- Kompatibilität mit Steuersoftware und Steuerbehörden

- Detaillierung und Klarheit der Berichte

- Möglichkeit zur Archivierung und zum Export von Berichten

Mit diesen vorgestellten Kriterien wollen wir sicherstellen, dass du den bestmöglichen Krypto-Steuer-Rechner finden kannst.

Alternativen zu Krypto-Steuer-Rechner

Es gibt natürlich auch andere Wege, wie man seine Krypto-Steuern berechnen kann, ohne gleich auf ein spezielles Tool zurückzugreifen. Deshalb möchten wir dir hier zwei Alternativen vorstellen, wie du deine Krypto-Steuern managen kannst.

Krypto-Steuern mit Excel verwalten

Eine alternative Möglichkeit zu einem Krypto-Steuer-Rechner ist, die Steuern selbst zu dokumentieren und zu berechnen. Das kannst du ganz einfach in einem Excel-Sheet, Google Sheet oder einem anderen Programm deiner Wahl machen.

Aus meiner Perspektive macht dies jedoch nur unter folgenden Voraussetzungen Sinn:

- du investierst nur in sehr wenige Kryptowährungen

- du investierst langfristig in Kryptowährungen und handelst nicht kurzfristig

- du verwendest sehr wenige Krypto-Börsen beziehungsweise Wallets

- du bist dir sicher, dass du eine vollständige Dokumentation aller Transaktionen gewährleisten kannst

- du empfindest den dafür notwendigen Zeitaufwand als gerechtfertigt im Vergleich zu den meist nur zweistelligen Kosten für ein Krypto-Steuer-Tool

Wer nur wenige Transaktionen hat, hauptsächlich langfristig investiert und sich auf ein paar Wallets und Börsen beschränkt, könnte theoretisch mit Excel arbeiten. Aber mal ehrlich: Genau für solche Fälle lohnt sich ein Steuer-Tool erst recht. Die kostenlosen Pläne waren früher eine echte Alternative – heute bieten sie nicht mehr viel. Und noch etwas: Die Zeit, die du in Excel-Tabellen steckst, kostet dich am Ende auch Geld. Zeit, die du besser nutzen könntest.

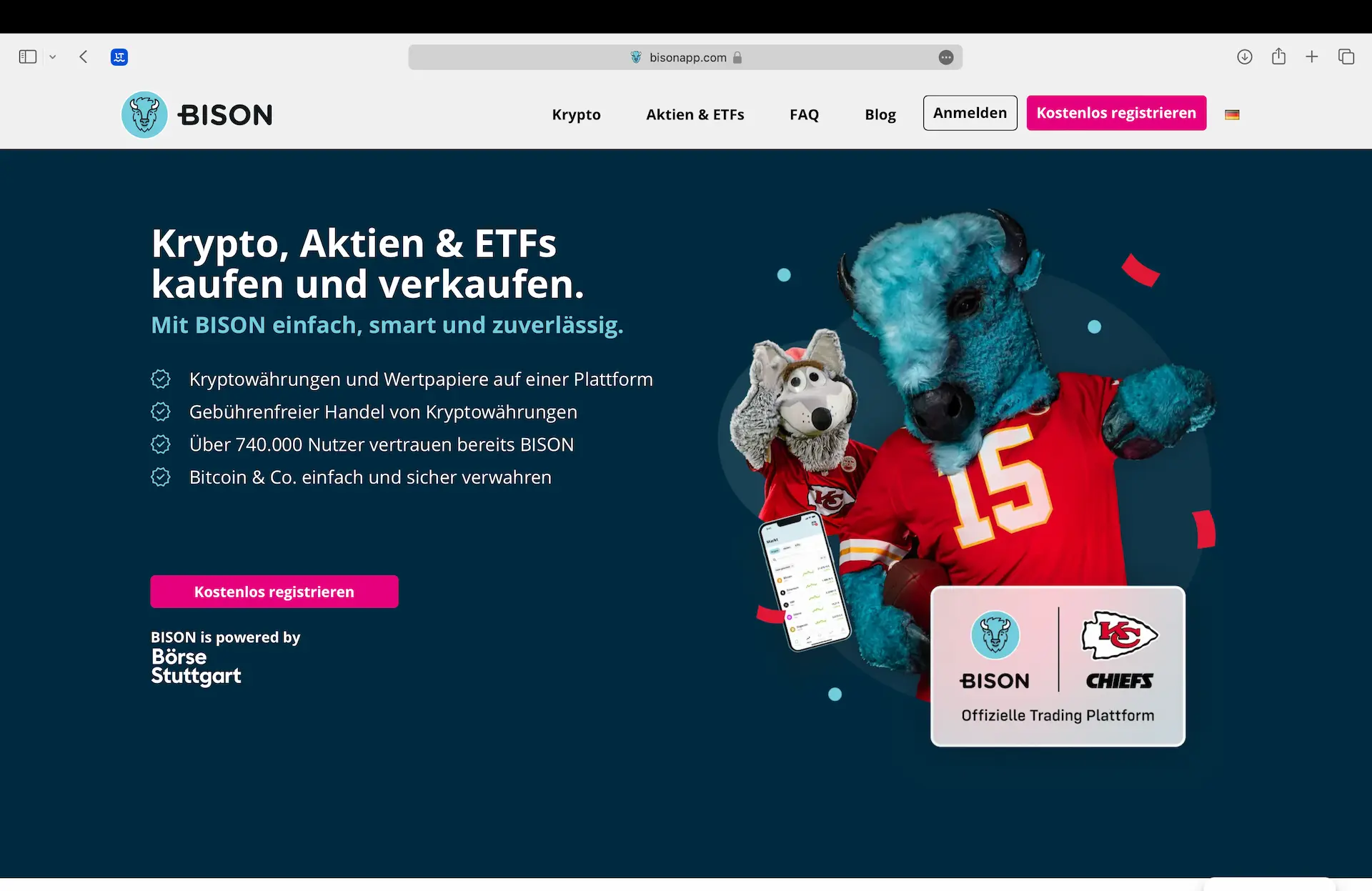

Krypto-Börse mit Steuerreport wählen

Eine wirklich gute Alternative zu einer Krypto-Steuer-Software ist eine Handelsplattform, die diese Funktionen bereits integriert hat. In unserem Test der besten Krypto-Börsen hat sich die Bison-App hier besonders hervorgetan.

Neben dem einfachen Kauf und Verkauf von Kryptowährungen bietet die App einen vollständigen Steuerreport, den du direkt für deine Steuererklärung beim Finanzamt verwenden kannst.

Die Bison-App bietet einen jährlichen Info-Report, der alle Handelsaktivitäten dokumentiert und dabei hilft, die Steuererklärung für das Finanzamt vorzubereiten. Nutzer können den Report einfach als PDF herunterladen.

Das ist eine hervorragende Alternative, weil Bison den Kauf, Verkauf und die Erstellung des Steuerreports in einer einzigen Anwendung vereint. So hast du alles an einem Ort und sparst dir den Wechsel zwischen verschiedenen Tools – eine wirklich praktische Lösung!

Du suchst nach mehr Anbietern? In unserem Krypto-Börsen-Vergleich testen wir eine Vielzahl seriöser Plattformen nach 50+ objektiven Kriterien.

Fazit: Das sind die besten Krypto-Steuer-Rechner

Krypto-Steuer-Tools lohnen sich für jeden, der mit Krypto handelt – egal ob sporadisch oder täglich. Die meisten Anbieter haben kostenlose Pläne, die für den Anfang völlig ausreichen. Damit kann man die wichtigsten Features testen, ohne direkt Geld in die Hand zu nehmen.

Welches Tool passt, hängt von deiner Situation ab: Wie viele Transaktionen machst du im Jahr? Welche Coins handelst du? Machst du Staking, Mining oder Lending? Je nachdem kann ein anderes Tool sinnvoller sein.

- Kostenlose Versionen eignen sich oft schon für Einsteiger mit wenigen Transaktionen.

- CoinTracking bietet die breiteste Integration von Börsen und Wallets.

- Blockpit punktet besonders mit einem modernen, einsteigerfreundlichen Design.

- Koinly bietet viel in der Free-Version, aber weniger Tiefe bei komplexen Anforderungen.

- Coinfox bietet eine einfache Bedienung, günstige Steuerreports und richtet sich gezielt an deutsche Krypto-Anleger.

- Zusatzfeatures wie Steueroptimierung oder Expertenberatung können je nach Nutzerbedarf entscheidend sein.

- Je größer und vielfältiger dein Krypto-Portfolio, desto wichtiger wird ein professionelles Tool.

Unser klarer Favorit im Test ist CoinTracking. Das Tool überzeugt durch eine enorme Funktionsvielfalt, detaillierte Auswertungen und eine sehr breite Integration von Börsen und Wallets. Wer den vollen Überblick sucht und langfristig zuverlässig arbeiten will, ist hier bestens aufgehoben.

Häufige Fragen zu Krypto-Steuer-Tools

-

Welches ist das beste Tool für Krypto-Steuern?

Unser Testsieger ist CoinTracking, da es eine breite Integration der wichtigsten Börsen und Wallets bietet und gleichzeitig detaillierte Reports sowie individuelle Beratungsoptionen zur Verfügung stellt. Es ist besonders für Nutzer geeignet, die eine umfassende Lösung für ihre Krypto-Steuererklärung suchen. -

Wie erfährt das Finanzamt von Krypto-Gewinnen?

Das Finanzamt erfährt in der Regel von Krypto-Gewinnen, wenn du diese in deiner Steuererklärung angibst, denn du bist verpflichtet, deine Gewinne und Verluste korrekt zu melden. Manche Börsen mit Sitz in Deutschland und Europa arbeiten auch mit den Steuerbehörden zusammen und könnten auf Anfrage Daten weitergeben. -

Ersetzt ein Steuer-Tool für Kryptowährungen den Steuerberater?

Ein Steuer-Tool kann dir viele Prozesse abnehmen und deine Krypto-Transaktionen strukturiert dokumentieren. Allerdings ersetzt es nicht die Expertise eines Steuerberaters. Besonders bei komplexeren steuerlichen Fragen oder großen Summen ist es ratsam, zusätzlich einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alles korrekt abgewickelt wird und du alle steuerlichen Vorteile ausschöpfst.