- Marktbewegung wird zur Bilanzprobe:

Der jüngste Rückgang bei Bitcoin und Ethereum legt offen, wie sensibel Treasury‑Firmen auf kurzfristige Preisschwankungen reagieren. - BitMine vollständig vom Ethereum‑Kurs abhängig:

Der Preisverfall bei ETH übersetzt sich bei einem Bestand von über 4,24 Millionen Token direkt in Milliarden an unrealisierten Verlusten. - Strategy unter dem Einstand, aber strukturell stabil:

Der Bitcoin‑Dip unter rund 76.037 US-Dollar führt rechnerisch zu Verlusten, löst jedoch keine Zwangsverkäufe aus und verschiebt den Druck in Richtung Finanzierung. - Liquidität bestimmt die nächste Marktphase:

Ob sich ein Boden ausbildet oder weiterer Druck entsteht, hängt weniger von einzelnen Firmen ab als vom Abbau von Leverage und der Rückkehr von Kapital. - 🚀 Jetzt den Dip als Einstieg nutzen:

Eröffne Dein Konto auf Bitpanda, einer der führenden Krypto-Plattformen in Europa, und handle über 650 Kryptowährungen sowie weitere Assets!

Kursrutsch trifft Bilanzen

Bitcoin (BTC) und Ethereum (ETH) sind seit gestern in einen Abverkauf gerutscht, der Treasury-Firmen an einer empfindlichen Stelle trifft: der Bilanz. Während Bitcoin zeitweise bis rund 75.500 US-Dollar fiel und aktuell um 78.829 US-Dollar pendelt, rutschte der ETH-Kurs am Samstag in Richtung 2.300 US-Dollar, nachdem er zuvor noch um 2.450 US-Dollar notierte.

In diesem Umfeld werden Papierverluste plötzlich zur Schlagzeile, vor allem bei Unternehmen, die Krypto als Treasury-Strategie auf die Balance Sheet gehoben haben.

Ab jetzt wird es erst interessant.

— Bitcoin2Go (@bitcoin2go) January 31, 2026

Einige Treasury-Companies werden in diesem Umfeld zu Fall kommen. Sie werden den Boden bilden, wie damals alles rund um FTX.

ETH-Absturz kostet BitMine Milliarden

Im Zentrum steht BitMine Immersion Technologies, das eng mit Investor Tom Lee verknüpfte Krypto-Treasury-Unternehmen. BitMine kaufte in der Vorwoche weitere 40.302 ETH und erhöhte den Bestand damit auf mehr als 4,24 Millionen ETH.

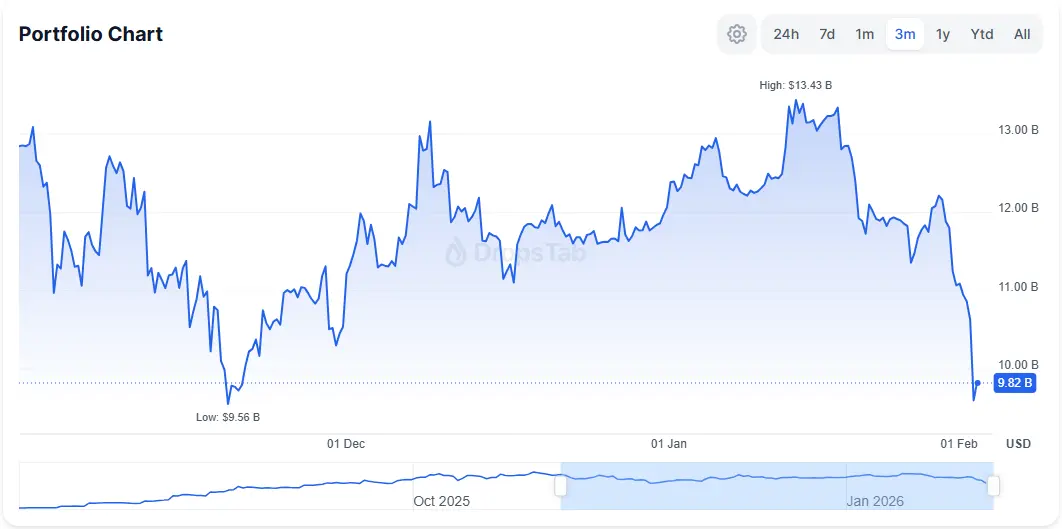

Laut Daten von Dropstab summierten sich die unrealisierten Verluste nach dem gestrigen Abverkauf auf über 6 Milliarden US-Dollar.

Die Grafik zeigt, wie schnell das Setup kippen kann: Auf Basis aktueller Marktpreise wird der Ether‑Bestand von BitMine mit rund 9,6 Milliarden US-Dollar bewertet. Auf dem Höhepunkt der ETH‑Rallye im Oktober lag der Portfoliowert zeitweise bei etwa 13,9 Milliarden US-Dollar.

Der Rückgang macht aus einer Kursbewegung ein Bilanzthema und genau das ist für Treasury Firmen ein besonders kritischer Moment.

Bitcoin: Strategy wird ausgebremst

Auch Strategy zählt zu den Treasury Firmen, die der jüngste Rücksetzer erfasst hat. Der Fall des Bitcoin-Kurses auf rund 75.500 US-Dollar drückte den Kurs kurz unter den durchschnittlichen Einstand von etwa 76.037 US-Dollar pro Coin. Rechnerisch lag der Bestand damit knapp unter dem Kaufniveau, ohne dass daraus unmittelbarer Verkaufsdruck entsteht.

BREAKING: MicroStrategy's, $MSTR, Bitcoin position officially turns red as Bitcoin falls below $76,000. pic.twitter.com/IRZjYzJS8H

— The Kobeissi Letter (@KobeissiLetter) January 31, 2026

Strategy hält 712.647 Bitcoin, die vollständig unbesichert sind. Keiner der Bestände dient als Sicherheit, ein Kursrückgang allein löst daher keine Zwangsverkäufe aus. Auch auf der Passivseite bleibt Zeit: Die ausstehenden Wandelanleihen belaufen sich auf 8,2 Milliarden US-Dollar, der erste relevante Put Termin liegt im dritten Quartal 2027.

Zusätzlich weist die Bilanz 2,25 Milliarden US-Dollar Cash aus, vorgesehen für Dividendenzahlungen.

Der Druck entsteht weniger durch den Kurs als durch die Finanzierung. Strategy finanzierte frühere Bitcoin-Käufe vor allem über laufende Aktienverkäufe. Das funktioniert gut, solange die Aktie höher bewertet ist als der Wert der BTC-Bestände.

Bei Bitcoin um 90.000 bis 89.000 US-Dollar lag dieser Aufschlag bei rund 1,15. Mit dem Rückgang in die mittleren 70.000er hat sich dieses Verhältnis umgedreht. Der Aufschlag ist verschwunden, neue Kapitalmaßnahmen werden damit deutlich schwieriger.

Marktstruktur unter Druck

Der Rücksetzer lässt sich weniger auf einzelne Akteure zurückführen als auf die Struktur des Marktes. The Kobeissi Letter verweist in einem X-Post auf mangelnde Liquidität und hohe Hebel, die Preisbewegungen beschleunigen.

Tom Lee rechnet mit einem schwierigen Start ins Jahr 2026, während der Abbau von Leverage anhält. Als Vergleich dient der Crash vom 10. Oktober, bei dem rund 19 Milliarden US-Dollar an Wert verloren gingen.

2026 is shaping up to be similar to 2025:

— Thomas (Tom) Lee (not drummer) FSInsight.com (@fundstrat) January 20, 2026

- good fundamentals 😀

- tariff escalations and White House picking “winners and losers”

- political divisiveness

- tailwinds from AI and blockchain

BUT: dovish Fed now and QT over

And so a painful decline may lie ahead but we would… https://t.co/7Mp3rcOcP1

Krypto-Marktmacher Wintermute sieht einem Bericht zufolge eine Erholung erst dann, wenn Bitcoin und Ethereum wieder Momentum aufbauen und frisches Kapital über ETFs und Treasury-Programme zurückkehrt.

Fazit: Treasury Firmen bleiben ein Stressbarometer

Der jüngste Kursrutsch verschiebt den Fokus weg vom Narrativ und hin zur Substanz. Bei BitMine werden Kursverluste unmittelbar zur Bilanzfrage, bei Strategy zeigt sich der Druck weniger im Bestand als in der Finanzierung. Beide Fälle verdeutlichen, wie eng Treasury-Modelle an Liquidität und Marktstruktur gekoppelt sind.

Solange Bitcoin unterhalb des Einstandsniveaus von rund 76.000 US-Dollar und Ethereum im Bereich um 2.300 US-Dollar handelt, bleiben Bewertungen anfällig und Kapitalmaßnahmen schwierig.

Ob sich daraus ein Boden formt oder weiterer Druck entsteht, hängt weniger von einzelnen Unternehmen ab als davon, ob Liquidität zurückkehrt und der Abbau von Leverage nachlässt. Treasury-Firmen werden in dieser Phase nicht Treiber, sondern Gradmesser des Marktes.