Zentralisierte Krypto-Börsen haben in der Vergangenheit als die Standardanlaufstellen für Hebel-Trading gedient. Der Großteil des Volumens wird hier seit langer Zeit von der Krypto-Börse Binance abgewickelt. Diese Plattformen bieten eine benutzerfreundliche Oberfläche, Liquidität und eine breite Palette von Handelsinstrumenten.

In letzter Zeit haben DeFi Hebelprodukte große Aufmerksamkeit erregt. Diese DeFi Protokolle ermöglichen es Benutzern, mit Hebel zu handeln, ohne auf zentralisierte Intermediäre angewiesen zu sein.

DeFi Hebelprodukt: Das Wichtigste in Kürze

- DeFi Hebelprodukte ermöglichen es Benutzern, auf Kryptowährungen und andere Vermögenswerte mit einem Hebel zu handeln. Dadurch können sie mehr Kapital einsetzen, als sie besitzen.

- Benutzer hinterlegen bei DeFi Hebelprodukten eine bestimmte Menge an Coins als Sicherheit in einen Smart Contract und wählen einen gewünschten Hebel (z.B. 2x, 5x oder 10x).

- DeFi Hebelprodukte bieten Selbstverwaltung und Kontrolle über Vermögenswerte, globalen Zugang und Eliminierung des Gegenparteirisikos.

- GMX und dYdX sind die prominentesten Anbieter für DeFi Hebelprodukte.

Grundlagen der DeFi Hebelprodukte

Um die Welt der DeFi Hebelprodukte zu verstehen, ist es zunächst wichtig, den Begriff „Derivate“ zu klären. Derivate sind Finanzinstrumente, deren Wert von einem anderen Vermögenswert abgeleitet ist, wie beispielsweise Aktien, Anleihen oder in unserem Fall, Kryptowährungen.

Diese Finanzprodukte können in vielfältiger Form auftreten, darunter Optionen, Futures und Swaps. Ihre Funktionsweise basiert auf Verträgen, die zwischen zwei Parteien abgeschlossen werden und den Austausch von Vermögenswerten oder Zahlungen zu einem späteren Zeitpunkt regeln.

Optionen, Futures und Swaps

Optionen sind Finanzderivate, die dem Käufer das Recht, aber nicht die Verpflichtung geben, einen zugrunde liegenden Vermögenswert (wie Aktien, Rohstoffe oder Kryptowährungen) zu einem festgelegten Preis (dem Ausübungspreis) zu einem bestimmten Zeitpunkt in der Zukunft zu kaufen oder zu verkaufen. Optionen bieten Flexibilität und erlauben es den Anlegern, von Preisbewegungen zu profitieren, ohne den zugrunde liegenden Vermögenswert tatsächlich zu besitzen.

Futures sind standardisierte Finanzkontrakte, die den Käufer dazu verpflichten, einen zugrunde liegenden Vermögenswert zu einem festgelegten Preis zu einem zukünftigen Zeitpunkt zu kaufen (long position) oder zu verkaufen (short position). Futures-Kontrakte sind an Börsen gehandelt und haben eine feste Laufzeit. Sie ermöglichen es Händlern, auf Preisbewegungen zu spekulieren und Risiken abzusichern.

Perpetual Swaps, auch als "Perpetual Contracts" oder "Perps" bezeichnet, sind Derivatkontrakte, die es Händlern ermöglichen, auf Preisbewegungen von Vermögenswerten wie Kryptowährungen zu spekulieren, ohne ein Verfallsdatum zu haben. Im Gegensatz zu Futures haben Perpetual Swaps keine feste Laufzeit und werden in der Regel auf Krypto-Börsen gehandelt. Sie funktionieren, indem sie den Marktpreis des Vermögenswerts nachbilden und es den Händlern erlauben, sowohl long als auch short zu gehen, um von Preisbewegungen zu profitieren.

DeFi hat in den letzten Jahren erhebliche Fortschritte gemacht, um traditionelle Finanzdienstleistungen zu dezentralisieren. Dies gilt auch für den Handel von Derivaten. Dezentrale Finanzplattformen bieten Benutzern die Möglichkeit, Derivate direkt unter Verwendung von Smart Contracts auf der Blockchain zu handeln, ohne auf zentralisierte Vermittler angewiesen zu sein.

Wie funktionieren DeFi Hebelprodukte?

DeFi Hebelprodukte ermöglichen es Benutzern, auf Kryptowährungen und andere Vermögenswerte mit einem Hebel zu handeln, was bedeutet, dass sie mehr Kapital einsetzen können, als sie tatsächlich besitzen.

DeFi Hebelprodukte nutzen Smart Contracts statt zentralisierter Börsen.

Ein Benutzer beginnt, indem er eine bestimmte Menge an Coins oder anderen Vermögenswerten als Sicherheit in einen Smart Contract einzahlt. Dieses hinterlegte Vermögen dient als Sicherheit für den gehebelten Handel. Anschließend wählte der Nutzer den gewünschten Hebel, beispielsweise 2x, 5x oder 10x. Der Hebel multipliziert den Einsatz des Benutzers und erhöht damit sowohl das Potenzial für Gewinne als auch das Risiko für Verluste.

Hebelwirkung (Leverage)

Die Hebelwirkung ist ein zentrales Konzept im Derivatehandel und bildet die Grundlage für den Hebelhandel. Sie ermöglicht es Händlern, eine größere Position einzugehen, als sie tatsächlich Kapital besitzen. Dies geschieht durch das Leihen von zusätzlichem Kapital von der Plattform oder anderen Händlern. Während Hebelwirkung die Gewinnchancen erhöht, birgt sie auch das Risiko größerer Verluste.

Liquidation

In der Welt des DeFi Hebelhandels ist Liquidation ein entscheidendes Risiko. Wenn der Marktpreis eines Vermögenswerts sich in die falsche Richtung bewegt und die Sicherheiten (Collateral), die ein Händler hinterlegt hat, nicht ausreichen, um die geliehene Menge zu decken, erfolgt eine Liquidation. Diese zwangsweise Schließung der Position soll dazu beitragen, Verluste zu begrenzen und die Integrität des Systems zu erhalten.

Collateral und Margin

Collateral ist das Vermögen, das ein Händler bei der Eröffnung einer Hebelposition hinterlegt, um die Risiken für die Gegenpartei zu minimieren. Margin hingegen bezieht sich auf den Prozentsatz des gesamten Handelsvolumens, den der Händler als Collateral hinterlegt. Margin wird benötigt, um Hebelpositionen zu eröffnen, und die Höhe des benötigten Margins hängt von der gewählten Hebelwirkung ab.

Traditionelle Hebelprodukte vs. DeFi Hebelprodukte

Die Notwendigkeit von DeFi Hebelprodukten wird klar, wenn man sie sich im Vergleich zu traditionellen CeFi-Systemen genauer anschaut.

| DeFi Hebelprodukte | CeFi Hebelprodukte | |

|---|---|---|

| Verwaltung von Hebelpositionen | Automatisch durch Smart Contracts | Zentralisierte Plattformverwaltung |

| Transparenz | Hohe Transparenz durch Blockchain | Oft weniger transparent |

| Zugänglichkeit | Global, Internetzugang erforderlich | Abhängig von geografischen Beschränkungen und KYC-Anforderungen |

| Regulatorische Anforderungen | Geringe oder keine KYC-Anforderungen | Erfordert oft KYC und Compliance |

| Risikokontrolle | Selbstverantwortung über Private Keys | Abgabe der Selbstverantwortung |

| Kontrolle über Vermögen | Benutzer behalten die Kontrolle | Benutzer übertragen Kontrolle an die Plattform |

| Ausfallrisiko | Gering, dezentrale Natur | Risiko von Plattformausfällen |

Der Hauptunterschied zwischen DeFi Hebelprodukten und traditionellen Hebelprodukten, die von zentralisierten Anbietern angeboten werden, liegt in der Art und Weise, wie sie erstellt, gehandelt und verwaltet werden. Bei zentralisierten Anbietern erfolgt der Handel über eine zentrale Plattform, die als Vermittler zwischen den Handelsparteien fungiert. Diese Plattformen verwalten die Hebelpositionen, berechnen Margin-Anforderungen und handhaben Liquidationen.

Im Gegensatz dazu basieren DeFi Hebelprodukte auf Smart Contracts, die auf einer Blockchain-Plattform ausgeführt werden. Dies bedeutet, dass der gesamte Prozess dezentralisiert ist. Benutzer handeln direkt miteinander, ohne dass ein Vermittler erforderlich ist. Die Verwaltung von Hebelpositionen erfolgt automatisch durch den Smart Contract, und Liquidationen erfolgen auf transparente Weise, basierend auf vordefinierten Regeln.

Ein weiterer wichtiger Unterschied besteht in der Zugänglichkeit. DeFi Hebelprodukte sind für jeden mit einer Internetverbindung und einer DeFi Wallet zugänglich, unabhängig von geografischen Einschränkungen oder KYC-Anforderungen (Know Your Customer). Bei zentralisierten Anbietern können diese Hindernisse bestehen.

Die besten Anbieter für DeFi Hebelprodukte

Wer sich auf die Suche nach Anbietern für DeFi Hebelprodukte macht, der wird schnell feststellen, dass vor allem zwei Projekte die meiste Liquidität einfangen: GMX und dYdX. Mit einem Total Value Locked von $480 Millionen und $340 Millionen stellen die beiden Protokolle den Löwenanteil im Markt der dezentralen Derivate. An dritter Position befindet sich MUX Protocol mit nur $50,63 Millionen TVL.

| Merkmal | GMX | dYdX |

|---|---|---|

| Ticker | GMX | DYDX |

| Gesamtes TVL (Total Value Locked) | $480 Millionen | $340 Millionen |

| Unterstützte Chains | Ethereum, Avalanche | Ethereum |

| Handelsgebühren | Swap Fee 0,33% | 0% bis 0,05% |

| Unterstützte Kryptowährungen | 8 | 30+ |

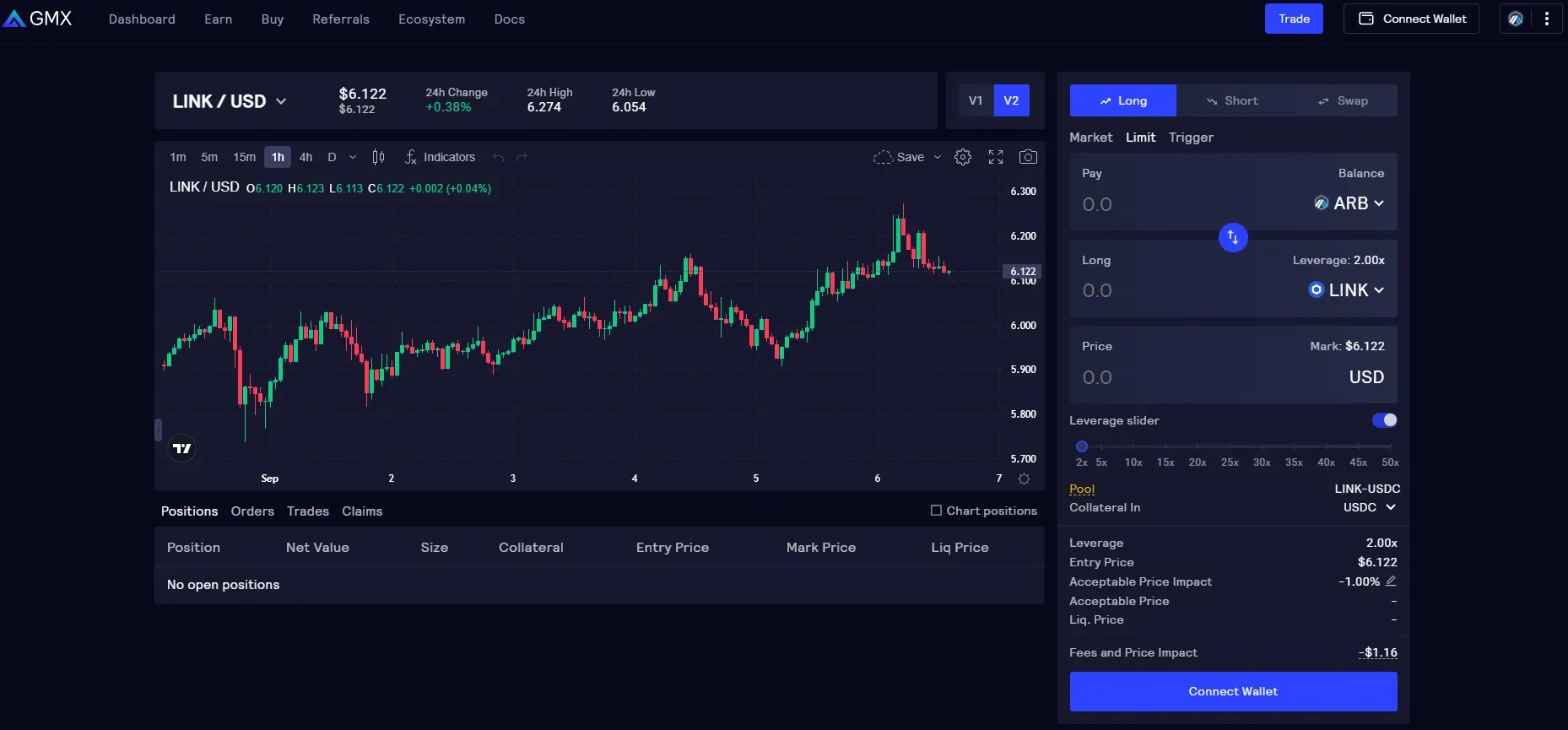

GMX

GMX ist eine dezentrale Handelsplattform, die es Benutzern ermöglicht, Kryptowährungen zu handeln und Positionen mit Hebel zu eröffnen. Die Plattform verwendet eine Preisdatenquelle, die auf einer Aggregation von Börsen basiert, um Liquidationsrisiken aufgrund vorübergehender Preisbewegungen zu reduzieren.

Benutzer können ihre Wallets mit GMX verbinden, ETH oder AVAX einzahlen und dann Swaps durchführen oder Hebelpositionen eröffnen. Die Plattform bietet auch Funktionen wie Limit Orders, Stop-Loss/Take-Profit-Orders und die Möglichkeit, Positionen zu verwalten.

GMX verwendet den Multi-Asset-Pool GLP als Liquiditätsquelle für Hebel-Trading und Swaps. Benutzer können Hebelpositionen eröffnen und Swap-Transaktionen durchführen, indem sie Vermögenswerte aus dem GLP-Pool nutzen.

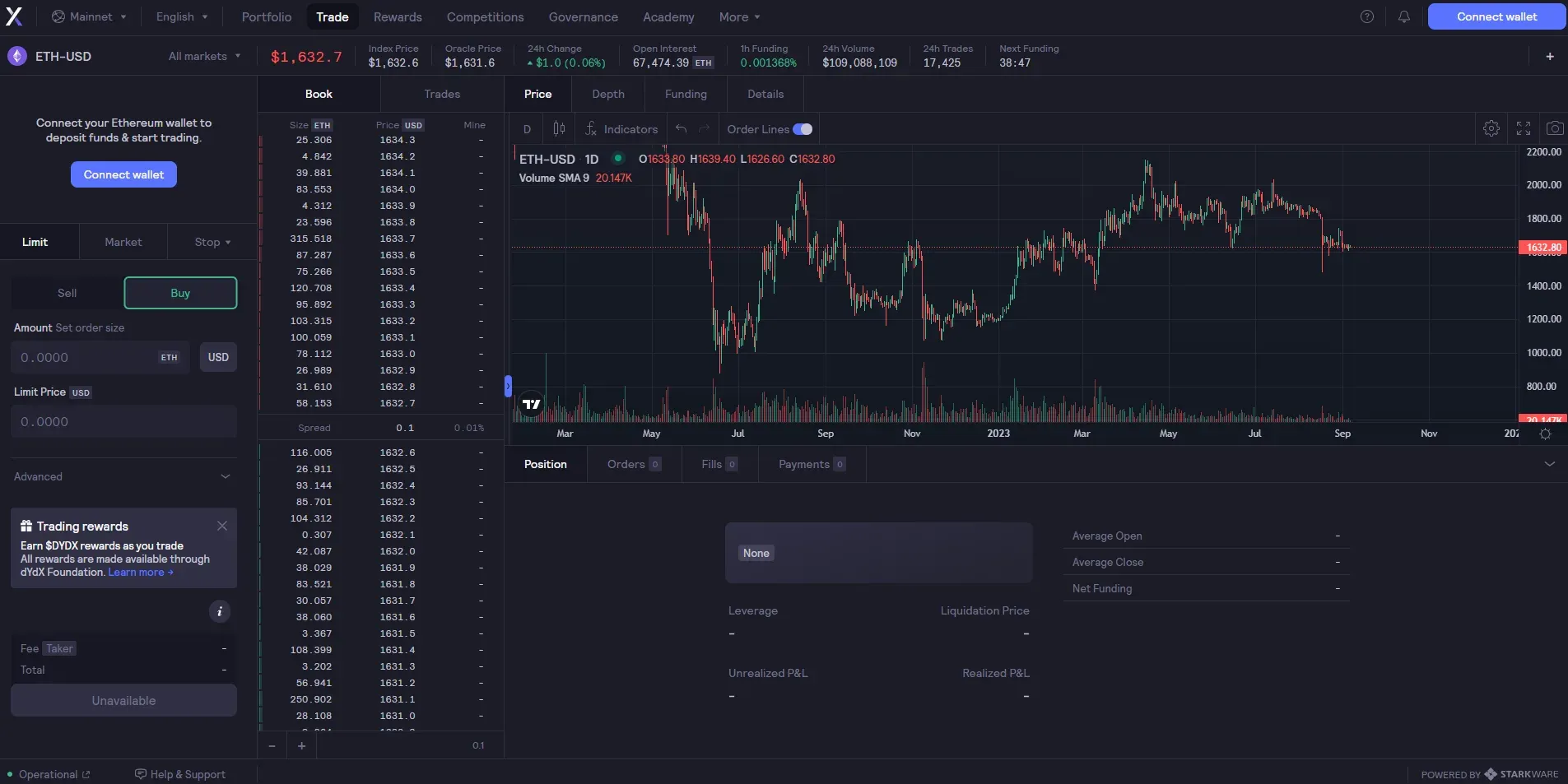

dYdX

dydx.exchange ist eine dezentrale Handelsplattform im Bereich dezentraler Finanzen (DeFi), die auf dem Ethereum-Layer-2-System aufgebaut ist. Die Plattform verwendet die Zero-Knowledge-Proofs-Technologie von StarkWare, um ein höheres Maß an Sicherheit, Dezentralisierung und Datenschutz für Trader zu bieten. Mit ZK können Trader Trades ausführen, ohne ihre tatsächlichen Kontostände oder Positionen preiszugeben.

Das Hauptprodukt von dYdX ist eine Plattform für den dezentralen Margin-Handel und Derivate. Benutzer können Finanzprodukte handeln, die von zugrundeliegenden Vermögenswerten abgeleitet sind, ohne eine zentrale Instanz zu benötigen. Off-Chain-Orderbücher ermöglichen die Schaffung effizienter Märkte, während die tatsächliche Abwicklung der Trades On-Chain erfolgt.

Collateral und Liquidationen im Detail

Der Hebel beim Trading funktioniert, indem ein Händler eine bestimmte Menge an Collateral (Sicherheit) hinterlegt, um eine Hebelposition zu eröffnen. Der Hebel wird als Verhältnis ausgedrückt, zum Beispiel 5x oder 10x. Ein 5x-Hebel ermöglicht es einem Händler, eine Position im Wert von fünfmal seinem Collateral zu eröffnen.

Hier ist ein einfaches Beispiel:

- Ein Händler hinterlegt 1.000 USDC als Collateral.

- Mit einem 5x-Hebel kann er eine Position im Wert von 5.000 USDC eröffnen (1.000 USDC * 5).

- Wenn der Marktpreis des Vermögenswerts um 1% steigt, beträgt der Gewinn 50 USDC (5.000 USDC * 1%).

Der Hebel multipliziert nicht nur potenzielle Gewinne, sondern auch Verluste. Bei einer ungünstigen Preisbewegung kann der Verlust die hinterlegte Sicherheit schnell übersteigen, was zu Liquidation führen kann.

Die Liquidationspreise sind eng mit dem Hebel verbunden und variieren in Abhängigkeit vom gewählten Hebel. Bei einem niedrigen Hebel ist der Liquidationspreis weiter entfernt vom aktuellen Marktpreis des Vermögenswerts. Das bedeutet, dass der Preis des Vermögenswerts eine erhebliche Bewegung in die falsche Richtung aufweisen muss, bevor die Position liquidiert wird. Mit einem hohen Hebel wird der Liquidationspreis näher am aktuellen Marktpreis des Vermögenswerts festgelegt.

Vorteile von DeFi Hebelprodukten

DeFi Hebelprodukte gehen im Grunde mit denselben Vorteile einher wie gewöhnliche DeFi DEXes. Der Konflikt entsteht zwischen zentralisierten Börsen und dezentralisierten Anbietern auf der Blockchain. Wir haben einige der wichtigen Vorteile nachfolgend dargestellt:

- Selbstverwaltung und Kontrolle: Bei dezentralen Anbietern behalten Benutzer die volle Kontrolle über ihre Krypto-Vermögenswerte, da sie Trades direkt von ihren Krypto Wallets aus durchführen können. Sie müssen keine Vermögenswerte an eine zentrale Börse übertragen und dort hinterlegen, was das Risiko von Hacks und Ausfällen reduziert.

- Globaler Zugang: Dezentrale Anbieter sind in der Regel global zugänglich, solange Benutzer Zugang zum Internet und einer unterstützten Blockchain haben. Es gibt keine geografischen Einschränkungen, wie sie bei einigen zentralen Börsen auftreten können.

- Automatisierung durch Smart Contracts: Smart Contracts dienen der automatischen und effizienten Abwicklung von Trades. Die Notwendigkeit einer Drittpartei wird damit eliminiert.

Fazit zu DeFi Hebel Trading

Derivate auf der Blockchain sind der nächste logische Schritt nach herkömmlichen dezentralen Börsen (DEXs) und gehen größtenteils mit denselben Vorteilen einher. Die Dezentralisierung von Hebelprodukten bietet Benutzern die Kontrolle über ihre Vermögenswerte und Positionen, eliminiert das Gegenparteirisiko und ermöglicht den globalen Zugang zu Finanzmärkten. Automatisierung durch Smart Contracts rationalisiert Handelsprozesse und gewährleistet Transparenz und Sicherheit.

Häufige Fragen (FAQ) zu DeFi Hebelprodukten

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zu DeFi Trading mit Hebel

-

Welche Vorteile bieten DeFi Hebelprodukte

DeFi Hebelprodukte bieten Selbstverwaltung, geringere Gegenparteirisiken, 24/7-Handel, Transparenz und die Möglichkeit, von der Dezentralisierung und Automatisierung zu profitieren. Sie ermöglichen auch den globalen Zugang ohne geografische Beschränkungen. -

Welche DeFi-Plattformen bieten Hebelprodukte an?

Es gibt mehrere DeFi-Plattformen, die Hebelprodukte anbieten, darunter dYdX und GMX, welche die größte Liquidität aufweisen. -

Wie sicher sind DeFi Hebelprodukte?

Die Sicherheit von DeFi Hebelprodukten hängt von der Plattform und den verwendeten Smart Contracts ab.