Viele professionelle Trader setzen bei ihren Trading Strategien auf Margin Trading. Kurz gesagt, handelt es sich dabei um Trading mit Fremdkapital. Der Händler leiht sich Geld, um damit Positionen an den Finanzmärkten zu eröffnen.

Wir möchten uns in diesem Beitrag einmal genauer anschauen, wie Margin Trading funktioniert. Um das zu tun, beantworten wir Dir in den kommenden Zeilen die wichtigsten Fragen zum Thema:

- Was ist Margin Trading und wie funktioniert es?

- Wie sieht gutes Risikomanagement beim Handel auf Margin aus?

- Auf welchen Plattformen kann ich mit Margin traden?

- Welche Vor- und Nachteile bringt Margin Handel mit sich?

Was ist Margin Trading? - Definition und Erklärung

Margin Trading ist eine beliebte Methode, mit der Du Dein Gewinnpotenzial im Handel maximieren kannst. Durch den Einsatz von Fremdkapital kannst Du größere Positionen eröffnen als es Dir mit bloßem Eigenkapital möglich wäre. Diese Art des Trading ist an verschiedene Besonderheiten sowie Vor- und Nachteile geknüpft.

Was bedeutet Margin beim Trading?

Beim Margin Trading hinterlegst Du einen Teil Deines Kapitals als Sicherheitsleistung bei Deinem Broker oder der Handelsplattform. Diese sog. Margin dient als Sicherheit für das geliehene Kapital und ermöglicht es Dir, Long- oder Short-Positionen einzugehen.

Wenn Du eine Position schließt, werden eventuelle Gewinne oder Verluste mit der Margin verrechnet und das restliche Kapital an Dich zurückgezahlt. Im Gegensatz zum Margin Handel steht das Spot Trading, bei dem Du direkt mit Deinem vorhandenen Kapital handelst, ohne Hebelwirkung oder geliehenes Kapital zu nutzen.

Wie funktioniert Margin Trading?

Um mit Margin Trading zu beginnen, ist lediglich eine Sicherheitsleistung bei Deiner Trading Plattform nötig. Die Margin besteht aus Initial Margin und Maintenance Margin, die einerseits zum Eröffnen und andererseits zum Aufrechterhalten von Positionen verwendet werden. Dazu können Finanzinstrumente wie Futures benutzt werden.

Wir möchten Dir anhand eines kurzen Beispiels veranschaulichen, wie Du in 7 Schritten mit dem Margin Trading anfangen kannst. Stellen wir uns vor, Du möchtest auf Bitcoin long gehen, weil Du erwartest, dass der Kurs steigt:

- Kapital auf Handelskonto einzahlen

Du hinterlegst Kapital auf Deinem Handelskonto, um die Margin-Anforderungen zu erfüllen. - Hebel auswählen

Du entscheidest Dich für einen Hebel von 10:1, wodurch Du zehnmal mehr Fremdkapital nutzen kannst als es mit Deinem Eigenkapital möglich wäre. - Position eröffnen

Du eröffnest eine Long-Position im Wert von 10.000 Euro bei einem Bitcoin-Kurs von 40.000 Euro. Die Initial Margin beträgt 10 %, also 1.000 Euro. - Maintenance Margin beachten

Du eröffnest eine Long-Position im Wert von 10.000 Euro bei einem Bitcoin-Kurs von 40.000 Euro. Die Initial Margin beträgt 10 %, also 1.000 Euro. - Kursveränderung

Angenommen, der Bitcoin-Kurs steigt auf 45.000 Euro. Da Du mit Hebel gehandelt hast, beträgt Dein Gewinn nun 5.000 Euro (anstelle von 500 Euro ohne Hebel). - Stop Loss setzen

Um Dein Risikomanagement beim Trading einzuhalten, hast Du einen Stop Loss bei 38.000 Euro gesetzt. Wäre der Kurs auf dieses Niveau gefallen, hätte die Plattform die Position automatisch geschlossen, und Dein Verlust wäre auf 2.000 Euro begrenzt worden. - Position schließen

Da der Kurs in die von Dir erwartete Richtung gestiegen ist, entscheidest Du Dich, die Position bei 45.000 Euro zu schließen und Deinen Gewinn von 5.000 Euro zu realisieren.

Wenn Du Bitcoin shorten möchtest, sieht der Prozess identisch aus. Zusammengefasst erlaubt Margin Trading den Einsatz von Fremdkapital zur Eröffnung größerer Positionen.

Durch das Beachten von Initial- und Maintenance-Margin und die Anwendung von Risikomanagement Strategien wie Stop-Loss-Ordern lässt sich das Risiko besser steuern.

Wie berechne ich die Margin?

Um die Margin beim Trading zu berechnen, musst Du zunächst den Hebel kennen, den Du nutzen möchtest. Margin und Hebel hängen eng zusammen.

Nehmen wir ein Beispiel, um die Berechnung der Margin zu verdeutlichen: Angenommen, Du möchtest eine Position im Wert von 5.000 Euro eröffnen und dabei einen Hebel von 20:1 verwenden. Um die erforderliche Initial Margin zu berechnen, teilst Du zunächst 1 durch den Hebel, also 1/20 = 0,05 (5 %).

| Positionsgröße (USD) | Margin (%) | Kapitaleinsatz / Margin (USD) | Hebel |

|---|---|---|---|

| 10.000 | 1 | 100 | 100 |

| 10.000 | 5 | 500 | 20 |

| 10.000 | 10 | 1.000 | 10 |

| 10.000 | 20 | 2.000 | 5 |

| 10.000 | 50 | 5.000 | 2 |

Dies bedeutet, dass Du beim Handel auf Margin die Margin 5 % der Positionsgröße beträgt. Um die tatsächliche Margin in Euro zu ermitteln, multiplizierst Du die Positionsgröße (5.000 Euro) mit der Margin (5 %): 5.000 Euro * 0,05 = 250 Euro. Das bedeutet, dass Du 250 Euro als Initial Margin hinterlegen musst, um diese Position mit einem Hebel von 20:1 eröffnen zu können.

Initial Margin und Maintenance Margin

Initial Margin und Maintenance Margin sind Begriffe, die im Trading mit Margin verwendet werden, um die erforderliche Sicherheitsleistung für eine Position zu definieren.

Die Initial Margin ist die anfängliche Sicherheitsleistung, die ein Trader hinterlegen muss, um eine neue Position zu eröffnen. Die Höhe der Initial Margin hängt von der Positionsgröße und dem gewählten Hebel ab. Mit einer höheren Positionsgröße oder einem höheren Hebel steigt auch die erforderliche Initial Margin.

Die Maintenance Margin ist die Mindesthöhe an Sicherheitsleistung, die ein Trader auf seinem Handelskonto vorhalten muss, um die offene Position zu halten. Wenn der Kontostand unter die Maintenance Margin fällt, kann es zu einem Margin Call kommen, bei dem der Trader aufgefordert wird, mehr Kapital einzuzahlen oder seine Position zu schließen.

| Initial Margin | Maintenance Margin | |

|---|---|---|

| Definition | Erforderliche Sicherheitsleistung für neue Position | Minimale Sicherheitsleistung für offene Position |

| Zweck | Sicherstellen, dass ausreichend Kapital vorhanden ist | Abdeckung möglicher Verluste |

| Beispiel | 1.000 USD Kapital, 10:1 Hebel, 10 % Initial Margin | 1.000 USD Positionsgröße, 5 % Maintenance Margin |

| Konsequenzen | Position kann nicht eröffnet werden | Margin Call oder zwangsweise Schließung |

Im Falle einer nicht ausreichenden Kapitalnachschusszahlung kann der Broker gezwungen sein, die Position des Traders zu schließen, um Verluste zu begrenzen.

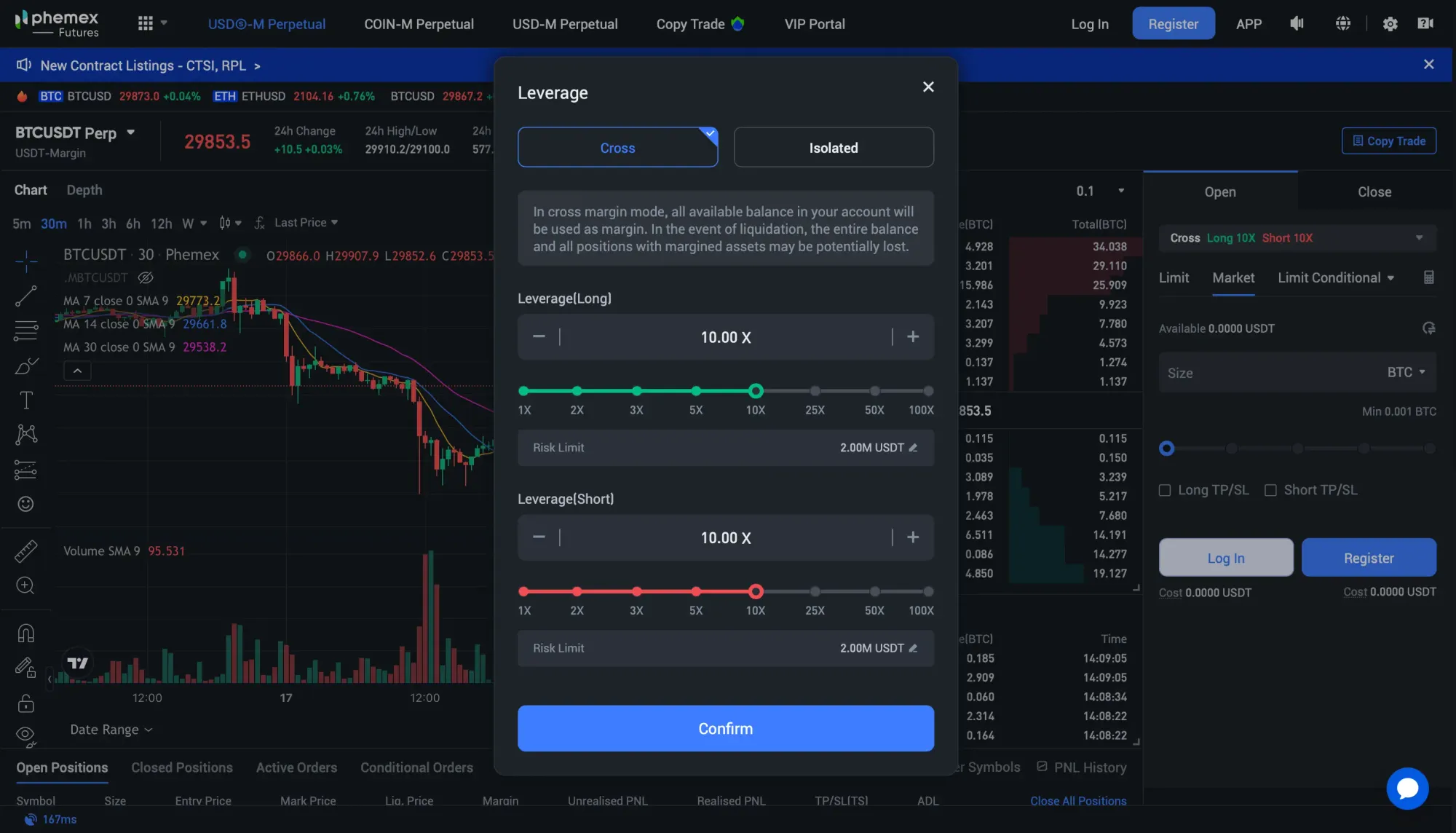

Cross Margin vs. Isolated Margin

Cross Margin und Isolated Margin sind zwei verschiedene Arten von Margin-Modi, die beim Trading verwendet werden können. Beim Cross Margin wird das gesamte verfügbare Kapital auf dem Handelskonto als Sicherheitsleistung für alle offenen Positionen verwendet.

Im Gegensatz dazu wird beim Isolated Margin eine bestimmte Menge an Kapital für jede Position separat als Sicherheitsleistung hinterlegt. Das bedeutet, dass Verluste bei einer Position nicht durch Gewinne bei anderen Positionen ausgeglichen werden können.

Isolated Margin bietet daher mehr Kontrolle und Schutz für einzelne Positionen, birgt jedoch auch das Risiko von höheren Margin-Anforderungen und damit verbundenen Liquidationsrisiken.

| Cross Margin | Isolated Margin | |

|---|---|---|

| Definition | Gesamtes Kapital für Margin-Anforderungen | Separate Margin-Anforderung pro Position |

| Zweck | Maximale Handelsflexibilität | Risikobegrenzung für Einzelpositionen |

| Risikomanagement | Höheres Risiko | Niedrigeres Risiko |

| Beispiel | Verfügbares Kapital deckt alle Positionen | Eigene Margin für jede Position |

Zusammenfassend kann Cross Margin als risikoreicher, aber auch flexibler betrachtet werden, während Isolated Margin als sicherer, aber auch weniger flexibel gilt. Welchen Margin-Modus man wählt, hängt von der individuellen Risikobereitschaft, der Trading-Strategie und den persönlichen Präferenzen ab.

Die besten Anbieter für Margin Trading

Es ist wichtig, sich für vertrauenswürdige und zuverlässige Margin Trading Plattformen und Trading Apps zu entscheiden. In der folgenden Tabelle haben wir Dir deshalb die besten Anbieter aus unseren Vergleichen und Tests aufgelistet:

| Unternehmen | Max. Hebel | Märkte | Firmensitz | Firmengründung | Erfahrungsbericht | Webseite |

|---|---|---|---|---|---|---|

| OKX | 20x | Krypto | Seychellen | 2017 | OKX Erfahrungen | https://www.okx.com/de |

| Phemex | 100x | Krypto | Singapur | 2019 | Phemex Erfahrungen | https://phemex.com |

| eToro | 30x | Aktien, Forex, Krypto, Rohstoffe, etc. | Zypern | 2007 | eToro Erfahrungen | https://www.etoro.com/ |

| Naga | 1000x | CFDs | Deutschland | 2015 | Naga Erfahrungen | https://naga.com |

Margin Trading mit Phemex

Phemex ist eine der führenden Plattformen für Handel auf Margin und bietet Dir zahlreiche Vorteile, die Dein Trading-Erlebnis verbessern und optimieren können. Die relevanten Vorteile von Phemex sind unter anderem:

- Schnelle und stabile Handelsplattform: Phemex zeichnet sich durch eine extrem schnelle und zuverlässige Handelsplattform aus, die Dir ermöglicht, Deine Trades effizient und präzise auszuführen.

- Benutzerfreundliches Interface: Die Plattform ist intuitiv und einfach zu bedienen, was sowohl für Anfänger als auch für fortgeschrittene Trader einen großen Vorteil darstellt.

- Hohe Liquidität: Phemex bietet eine hohe Liquidität, die Dir erlaubt, schnell und einfach Trades auszuführen und somit das Risiko von Slippage zu minimieren.

- Attraktive Hebel: Die Plattform ermöglicht den Einsatz von Hebeln, wodurch Du Deine potenziellen Gewinne steigern und mögliche Verluste begrenzen kannst. Je nach Handelsinstrument können Hebel von bis zu 100x genutzt werden.

- Sicherheit und Kundensupport: Phemex legt großen Wert auf die Sicherheit Deiner Daten und finanziellen Mittel und bietet einen ausgezeichneten Kundensupport, der Dir bei Fragen und Problemen jederzeit zur Verfügung steht.

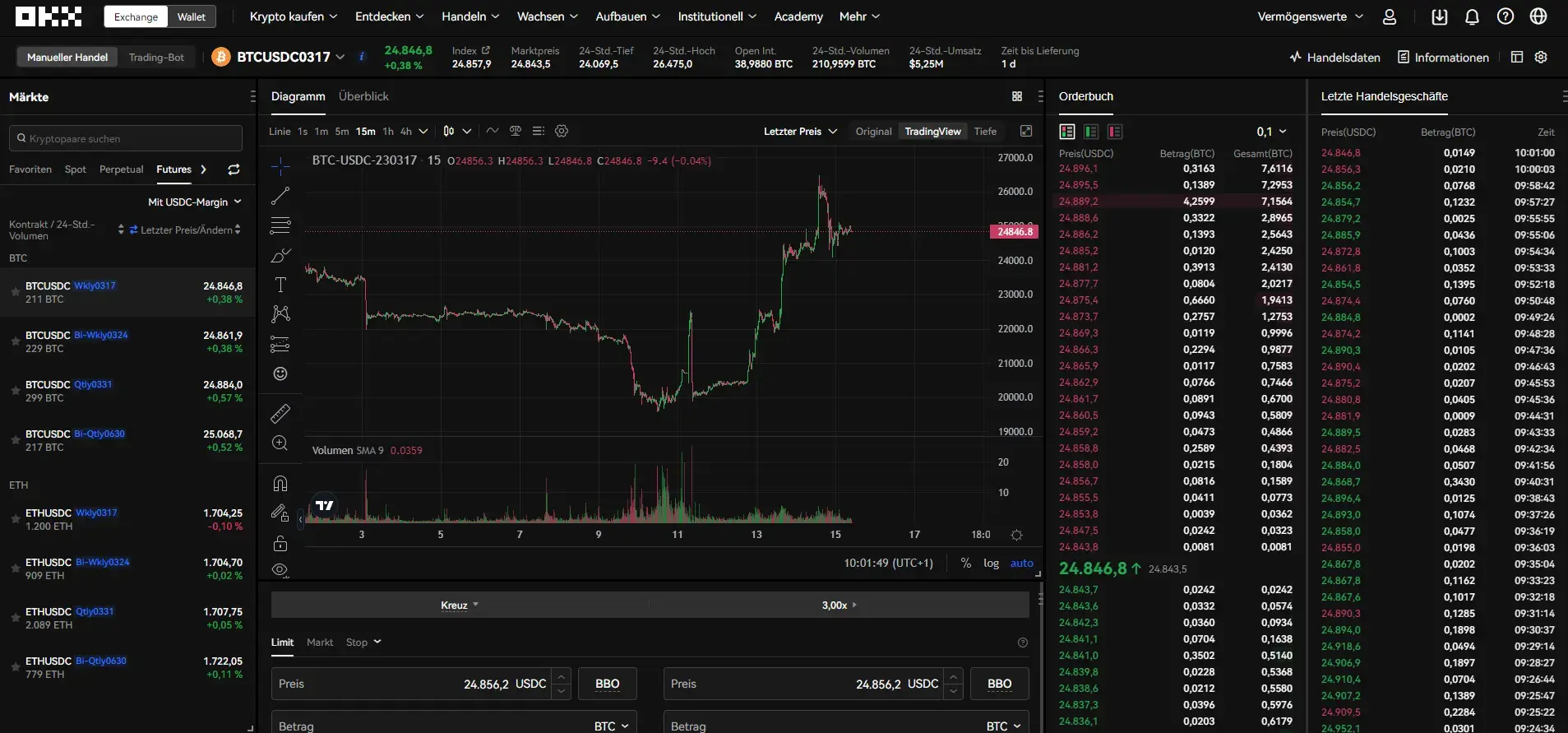

Margin Trading mit OKX

OKX ist eine führende Krypto-Handelsplattform, die Dir eine beeindruckende Palette von Funktionen für Margin Trading bietet. Die wichtigsten Vorteile von OKX umfassen:

- Leistungsstarke Handelsplattform: OKX bietet eine leistungsstarke und benutzerfreundliche Handelsplattform, die sowohl für Anfänger als auch für erfahrene Trader geeignet ist.

- Vielfältige Handelsinstrumente: Die Plattform unterstützt eine große Auswahl an Handelsinstrumenten, darunter Kryptowährungen, Futures, Optionen und viele mehr, die Dir mehr Flexibilität und Möglichkeiten bieten.

- Hohe Liquidität: OKX zeichnet sich durch hohe Liquidität aus, was dazu beiträgt, schnellere und genauere Trades auszuführen und das Risiko von Slippage zu reduzieren.

- Attraktive Hebel: Bei OKX kannst Du von Hebeln profitieren, die Deine potenziellen Gewinne maximieren und Verluste begrenzen können. Je nach Handelsinstrument sind Hebel von bis zu 100x möglich.

- Robuste Sicherheit und hervorragender Kundensupport: Die Plattform legt großen Wert auf die Sicherheit Deiner Daten und finanziellen Mittel und bietet einen zuverlässigen Kundensupport, der Dir bei Fragen und Problemen jederzeit zur Verfügung steht.

Margin Trading bei Binance

Binance bietet aus regulatorischen Gründen kein Trading mit Margin mehr für deutsche Kunden an, somit wird Binance für deutsche Nutzer nicht empfohlen.

Risikomanagement beim Trading mit Margin

Beim Handel mit Margin ist ein effektives Risikomanagement entscheidend, um potenzielle Verluste zu minimieren und die Rentabilität Deiner Trades zu erhalten. Hier sind einige wichtige Aspekte, die Du beim Thema Risikomanagement und Margin Handel beachten solltest:

- Hebel begrenzen: Hohe Hebel können zwar Deine potenziellen Gewinne erhöhen, aber sie erhöhen auch das Risiko von Verlusten. Es ist wichtig beim Margin Trading einen angemessenen Hebel zu wählen, der zu Deiner Risikotoleranz und Deinem Trading-Stil passt.

- Stop Loss nutzen: Stop-Loss-Orders sind ein wichtiger Bestandteil des Risikomanagements, da sie automatisch Trades schließen, wenn der Markt eine bestimmte Preisgrenze erreicht. Auf diese Weise kannst Du Deine Verluste begrenzen und sicherstellen, dass Du nicht mehr verlierst, als Du bereit bist zu riskieren.

- Portfolio diversifizieren: Verteile Dein Kapital auf verschiedene Handelsinstrumente und Strategien, um das Risiko zu streuen. Auf diese Weise kannst Du Verluste in einer Position durch Gewinne in einer anderen ausgleichen und so das Gesamtrisiko reduzieren.

- Riskiere nur einen kleinen Prozentatz Deines Kapitals: Investiere niemals mehr als Du bereit bist zu verlieren, und riskiere nur einen kleinen Prozentsatz Deines gesamten Kapitals in jedem Trade. Eine gängige Regel ist, nicht mehr als 1-2 % Deines Kapitals pro Trade zu riskieren.

- Verwalte Deine Emotionen: Emotionen können beim Margin Trading zu irrationalen Entscheidungen führen, die Deine Rentabilität beeinträchtigen. Lerne, Emotionen wie Gier und Angst zu kontrollieren, und treffe Entscheidungen auf der Grundlage von einer Chartanalyse und rationalen Überlegungen.

- Sei diszipliniert und halte Dich an Deine Strategie: Entwickle einen soliden Trading-Plan, der Deine Ziele, Risikotoleranz und Strategie berücksichtigt, und halte Dich konsequent daran. Disziplin ist entscheidend, um langfristig erfolgreich zu sein und Verluste zu vermeiden.

Indem Du diese Risikomanagement-Grundlagen befolgst, kannst Du Deine Trading-Erfahrung mit Margin verbessern und sicherstellen, dass Du Dein Kapital schützt, während Du gleichzeitig Gewinne erzielst. Über Hedging Strategien kannst Du Deine Positionen beim Margin-Trading außerdem zusätzlich absichern.

Margin Call und Liquidierungen

Ein Margin-Call ist eine Situation, in der der Wert der offenen Positionen auf Deinem Handelskonto unter die erforderliche Margin fällt. Dies kann passieren, wenn sich der Markt gegen Dich bewegt und Deine Verluste Deine verfügbare Margin übersteigen.

In diesem Fall kann die Handelsplattform Dich auffordern, zusätzliches Kapital (Margin) auf Dein Konto einzuzahlen, um die offenen Positionen zu halten.

Wenn Du einen Margin Call erhältst, hast Du im Allgemeinen zwei Optionen:

- Du kannst zusätzliches Kapital einzahlen, um die Margin-Anforderungen zu erfüllen und Deine Positionen offenzuhalten.

- Du kannst einige oder alle Deiner offenen Positionen schließen, um Deine Margin-Anforderungen zu reduzieren und potenzielle Verluste zu begrenzen.

Wenn Du nicht in der Lage bist, den Margin Call zu erfüllen, kann Deine Position zwangsweise geschlossen werden, um Deine Verluste zu begrenzen. Dieser Vorgang wird als Liquidierung bezeichnet.

Es ist wichtig, dass Du die Margin-Anforderungen und die Risiken beim Margin Trading verstehst, um Margin Calls und Liquidierungen zu vermeiden. Eine effektive Risikomanagement-Strategie und die Verwendung von verschiedenen Ordertypen wie z.B. Stop-Loss-Orders, kann dazu beitragen, das Risiko zu begrenzen und Verluste zu minimieren.

Margin Trading und Steuern

In Deutschland unterliegt das Margin Trading bestimmten steuerlichen Bestimmungen. Gewinne aus Margin Handel gelten in der Regel als Einkünfte aus Kapitalvermögen und sind daher pauschal mit einem Prozentsatz von 25 % steuerpflichtig.

Vor- und Nachteile beim Margin Handel

Margin Trading ermöglicht es den Tradern, größere Positionen zu eröffnen und somit potenziell größere Gewinne zu erzielen. Durch die Nutzung von Fremdkapital können sie ihre Kaufkraft erhöhen und somit größere Gewinne erzielen, als es sonst möglich wäre. Allerdings gibt es auch Risiken, die bei der Verwendung von Margin zu beachten sind.

Ein weiterer Vorteil des Margin Handels ist, dass er es Tradern ermöglicht, sowohl auf steigende als auch auf fallende Kurse zu setzen. Beim traditionellen Spot Trading ist dies nicht möglich, da hier lediglich auf den Anstieg des Preises gesetzt werden kann.

| Vorteile | Nachteile |

|---|---|

| Hebelwirkung | Höheres Risiko |

| Größere Handelsmöglichkeiten | Mögliche Margin Calls |

| Erhöhtes Gewinnpotenzial | Erhöhte Verluste |

| Diversifikation des Portfolios | Komplexeres Risikomanagement |

| Short-Positionen eröffnen | Zins- oder Finanzierungskosten |

Allerdings gibt es auch Risiken beim Margin Trading. Einer der größten Nachteile ist das höhere Risiko, das mit der Verwendung von Fremdkapital verbunden ist. Durch den Einsatz von Margin wird die Hebelwirkung erhöht, was bedeutet, dass Gewinne entsprechend größer ausfallen können, Verluste aber auch schneller eintreten.

Ein weiterer Nachteil des Margin Handels ist, dass die Verwaltung der Positionen komplexer sein kann. Trader müssen nicht nur die Preisbewegungen des gehandelten Assets im Blick behalten, sondern auch die Margin-Anforderungen sowie die Maintenance Margin, um sicherzustellen, dass sie ihre Positionen aufrechterhalten können.

Fazit: Lohnt sich Margin Trading?

Zusammenfassend kann gesagt werden, dass Trading mit Margin eine sehr attraktive Möglichkeit für Trader ist, um größere Positionen zu eröffnen und potenziell höhere Gewinne zu erzielen. Allerdings ist es auch mit einem höheren Risiko verbunden, da die Verluste bei einem hohen Hebel schnell steigen können.

Daher ist es wichtig, eine effektive Risikomanagement-Strategie anzuwenden und nur mit einem verantwortungsvollen Ansatz zu handeln. Ob sich Margin Handel lohnt, hängt von verschiedenen Faktoren ab, wie der eigenen Risikobereitschaft, dem verfügbaren Kapital und der Volatilität des Marktes. Es ist wichtig, sich über die Risiken im Klaren zu sein und die Marktbedingungen genau zu analysieren, bevor man eine Position eröffnet.

Häufige Fragen (FAQ) zum Margin Trading

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zum Margin Trading.

-

Was ist die Margin beim Traden?

Die Margin beim Trading ist eine Sicherheitsleistung, die der Händler auf seinem Handelskonto hinterlegt, um Positionen mit einem höheren Wert zu eröffnen, als er es sich leisten könnte. -

Wie hoch muss die Margin sein?

Die Höhe der Margin hängt von der Positionsgröße und dem gewählten Hebel ab. Sie wird als Prozentsatz der Positionsgröße berechnet und kann je nach Broker und Asset variieren. -

Was passiert, wenn die Margin aufgebraucht ist?

Wenn die Margin aufgebraucht ist, kann der Broker eine Margin Call auffordern, um zusätzliche Sicherheitsleistungen zu fordern, oder die Position wird liquidiert, um Verluste zu begrenzen. Es ist wichtig, effektive Risikomanagement-Strategien zu nutzen, um solche Situationen zu vermeiden.