Dezentrale Krypto-Börsen: Das Wichtigste in Kürze

- Was ist eine dezentrale Börse (DEX)?

Eine dezentrale Börse (DEX) ist eine Plattform, auf der Nutzer Kryptowährungen direkt miteinander handeln können – ohne zentrale Instanz oder Vermittler. Transaktionen werden über Smart Contracts auf der Blockchain abgewickelt. - Wie funktioniert eine dezentrale Börse?

DEXs nutzen Smart Contracts und Liquiditätspools anstelle von Orderbüchern, um Token-Swaps zwischen Nutzern automatisch abzuwickeln. Die Preise werden dabei durch Algorithmen wie den Automated Market Maker (AMM) bestimmt. - Welche Kryptowährungen kann ich auf DEXs handeln?

Das hängt vom Netzwerk ab: Auf Ethereum-basierenden DEXs z.B. ERC-20-Token, während Solana DEXs SPL-Token anbieten. Generell bieten DEXs oft eine größere Auswahl als zentrale Börsen. - Brauche ich eine Verifizierung für eine DEX?

Nein, DEXs sind anonym und erfordern keine KYC-Verifizierung. Du brauchst lediglich eine Krypto-Wallet wie MetaMask oder Rabby, um zu handeln. - Was ist die beste dezentrale Börse?

Die beste DEX hängt vom Netzwerk und deinen Bedürfnissen ab: Uniswap für Ethereum, PancakeSwap für BNB Smart Chain und Jupiter als Aggregator auf Solana. Für den besten Preis lohnt es sich, auch DEX-Aggregatoren wie 1inch zu nutzen.

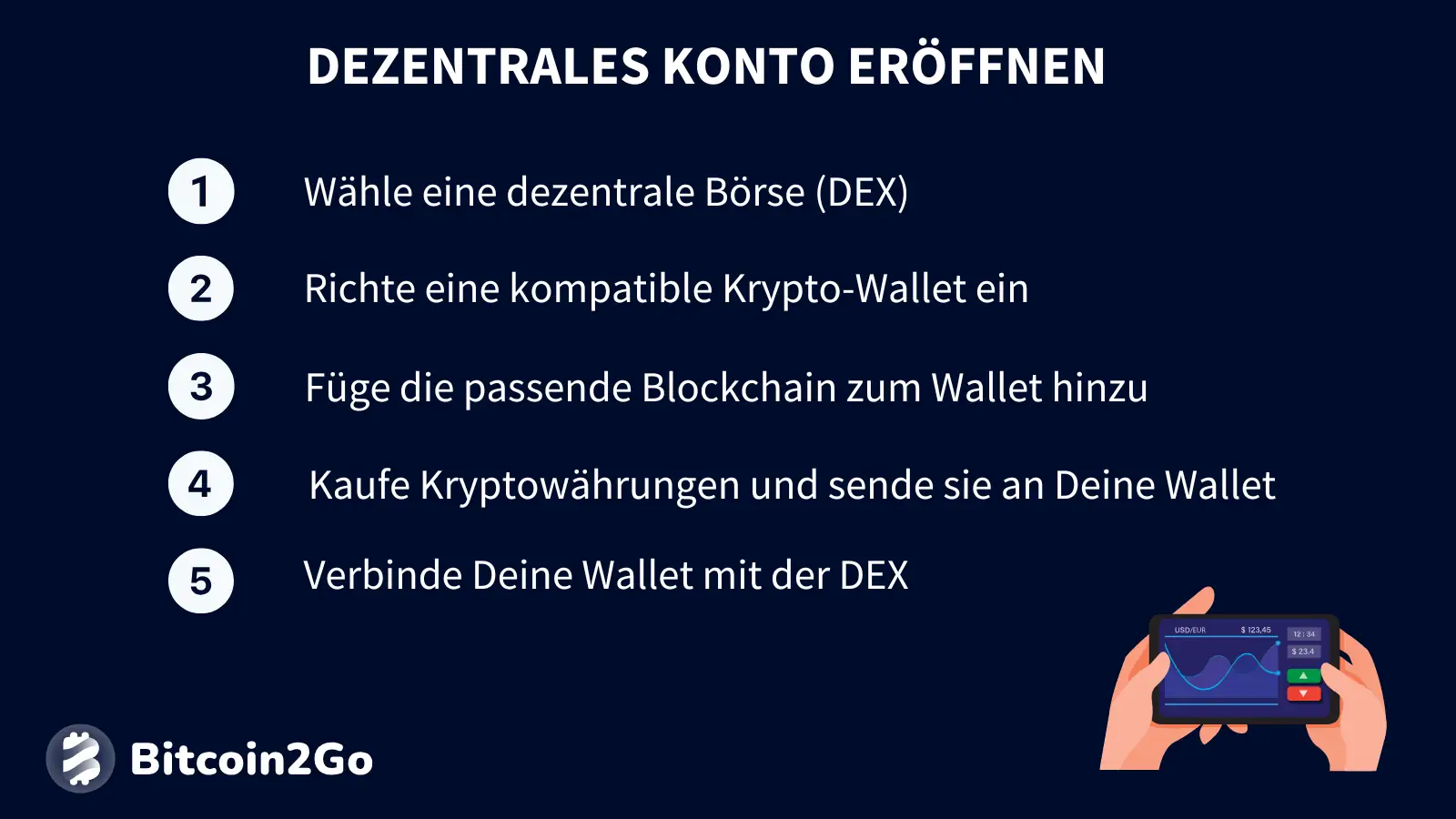

Dezentrales Konto eröffnen: So funktioniert es

Bevor du starten kannst, lass mich dir kurz erklären, wie du überhaupt loslegen kannst. Denn auf einer dezentralen Börse erstellst du kein klassisches Konto – es gibt keine Registrierung mit E-Mail oder Passwort.

- Wähle eine dezentrale Börse (DEX)

Überlege dir, welche DEX zu deinen Bedürfnissen passt – bekannte Optionen sind Uniswap, Raydium und Pancakeswap. Prüfe, welche Netzwerke sie unterstützen und auf welchen Netzwerken du handeln möchtest. - Richte eine Krypto-Wallet ein

Eine DEX verlangt kein klassisches Konto – stattdessen brauchst du eine Wallet wie MetaMask, Rabby oder Coinbase Wallet, um dich zu verbinden. Mehr Infos hierzu in unserem Krypto-Wallet-Vergleich. - Füge die passende Blockchain zur Wallet hinzu

Je nachdem, welche DEX du nutzt, musst du sicherstellen, dass dein Wallet mit dem richtigen Netzwerk verbunden ist – z. B. Ethereum für Uniswap oder BNB Smart Chain für PancakeSwap. - Kaufe Kryptowährungen für den Start

Um auf einer DEX zu handeln, brauchst du meist Kryptowährungen wie ETH oder BNB – die kannst du auf zentralen Börsen kaufen und dann an deine Wallet senden. Mit ihnen bezahlst du die Netzwerkgebühren. - Prüfe die Sicherheit (immer wichtig!)

Vergewissere dich, dass du die richtige URL der DEX nutzt und keine betrügerische Seite erwischt hast – ein doppelter Check schützt dich vor Phishing. - Verbinde deine Wallet mit der DEX

Gehe auf die Website der DEX, klicke auf „Wallet verbinden“ und folge den Anweisungen – dein Wallet fragt dich nach einer Bestätigung, bevor die Verbindung steht.

Ab jetzt entscheidest du selbst, was, wann und wie du handelst – ohne zentrale Instanz dazwischen. Denk aber immer daran: In der Krypto-Welt trägt man die Verantwortung für seine Assets selbst.

Was ist eine dezentrale Börse?

Eine dezentrale Börse (DEX) ist eine Handelsplattform für Kryptowährungen, die ohne zentrale Instanz funktioniert. Anstelle eines klassischen Vermittlers wie einer Bank oder einer zentralisierten Krypto-Börse (z. B. Binance oder Coinbase) läuft der gesamte Handel direkt zwischen den Nutzern – Peer-to-Peer – über sogenannte Smart Contracts auf der Blockchain.

- Kein zentraler Vermittler

Nutzer handeln direkt miteinander – die Plattform selbst verwaltet keine Gelder. - Volle Kontrolle über deine Assets

Du behältst jederzeit den Zugriff auf deine Coins – keine Einzahlungen auf fremde Konten nötig. - Sicherheit durch Smart Contracts

Die Regeln des Handels sind in der Blockchain hinterlegt – niemand kann diese im Nachhinein ändern.

Eine dezentrale Börse (DEX) nutzt die Infrastruktur einer bestehenden Blockchain als Grundlage. Sie ist eine dezentrale Anwendung, die auf dieser Infrastruktur aufbaut und mithilfe von Smart Contracts den Handel zwischen den Nutzern ermöglicht. Das heißt: Nicht jede DEX funktioniert auf jeder Blockchain.

Die besten dezentralen Krypto-Börsen

Jetzt, wo wir verstanden haben, was eine dezentrale Börse ist und wie sie mit der Blockchain zusammenhängt, werfen wir einen Blick auf die wichtigsten Plattformen.

| Blockchain | DEXs |

|---|---|

| Ethereum | Uniswap, SushiSwap, Balancer, 1inch (Aggregator) |

| Solana | Raydium, Orca, Serum, Jupiter (Aggregator) |

| BNB Smart Chain | PancakeSwap, ApeSwap, BakerySwap, 1inch (Aggregator) |

| Polygon | QuickSwap, Sushiswap, 1inch (Aggregator) |

| Avalanche | Trader Joe, Pangolin, 1inch (Aggregator) |

| Arbitrum | GMX, Uniswap, SushiSwap, 1inch (Aggregator) |

| Optimism | Uniswap, Velodrome, 1inch (Aggregator) |

| Fantom | SpookySwap, SpiritSwap, Beethoven X |

Da eine DEX immer auf der Infrastruktur einer spezifischen Blockchain aufbaut, kann man nicht einfach jede DEX auf jeder Blockchain nutzen. Deshalb habe ich mich hier auf die führenden dezentralen Börsen konzentriert – jeweils die wichtigste auf den bekanntesten Netzwerken: Ethereum, Solana und BNB.

🤫 Du suchst den besten Preis? Sogenannte dezentrale Aggregatoren, kurz DEX Aggregatoren, bündeln die Preise und Liquidität von dezentralen Kryptobörsen. Plattformen wie 1inch helfen dir also, den bestmöglichen Trade auszuführen.

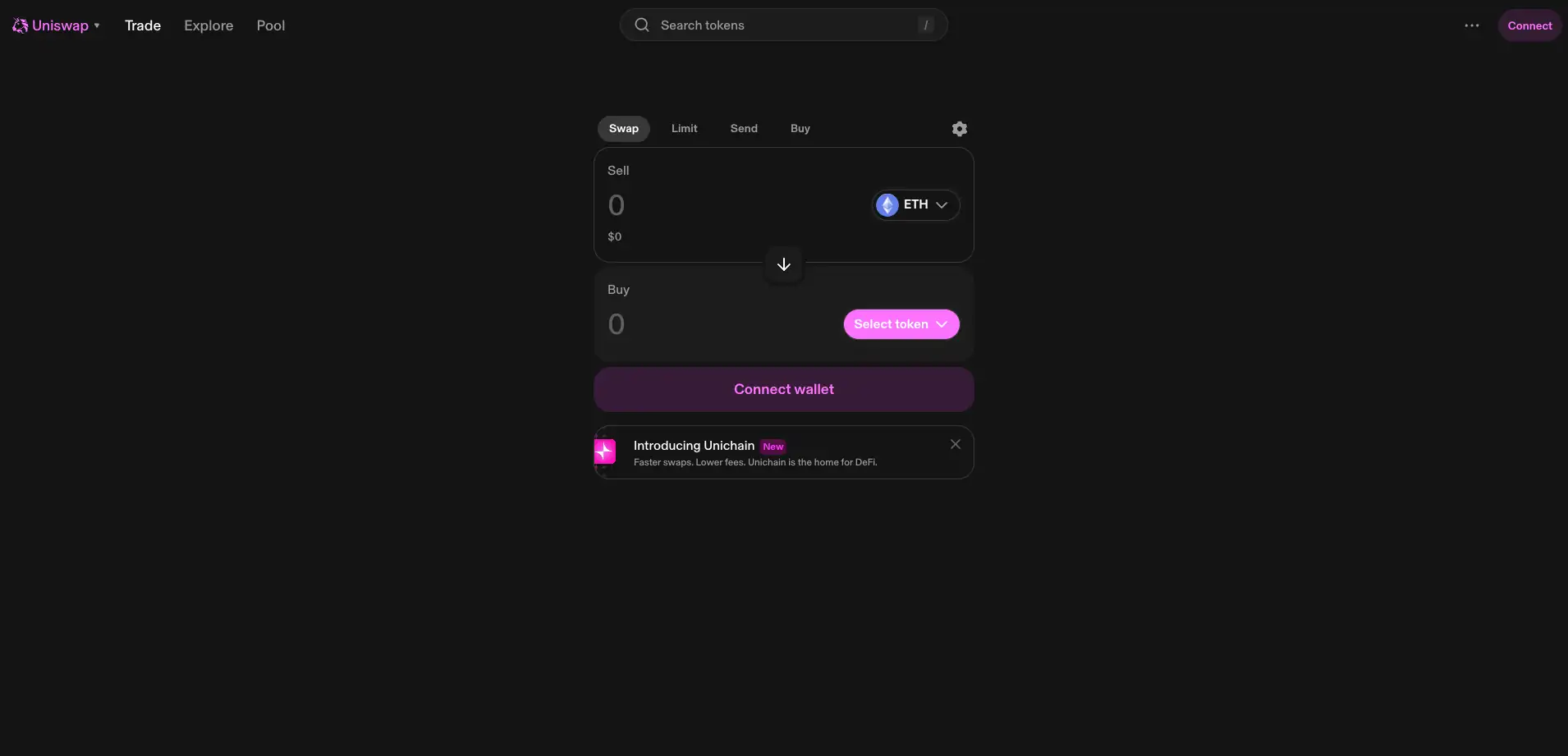

Uniswap

Uniswap ist eine der bekanntesten und ältesten dezentralen Börsen und läuft auf der Ethereum-Blockchain. Seit seiner Einführung im Jahr 2018 hat sich Uniswap als Vorreiter unter den DEXs etabliert und setzt auf ein automatisiertes Market-Maker-System (AMM).

- Launch: November 2018

- Verfügbare Blockchains: Ethereum, Polygon, Optimism, Arbitrum, BNB Smart Chain

- Anzahl handelbarer Token: Über 10.000 ERC-20-Token (je nach Netzwerk variierend)

Uniswap basiert auf dem Automated Market Maker (AMM)-Modell und verwendet Liquiditätspools anstelle klassischer Orderbücher. Nutzer können als Liquiditätsanbieter (LP) eigene Token-Paare bereitstellen und erhalten dafür Gebührenanteile. Mit der Einführung von Uniswap v3 wurde zudem die sogenannte konzentrierte Liquidität eingeführt, die es Liquidity Providern ermöglicht, ihr Kapital effizienter einzusetzen.

Uniswap wurde von Hayden Adams gegründet und ist eines der Vorzeigeprojekte der Ethereum-Community. Das dahinterstehende Unternehmen, Uniswap Labs, arbeitet kontinuierlich an Updates und neuen Funktionen. Die Plattform läuft vollständig auf der Ethereum-Blockchain, was Sicherheit und Dezentralität garantiert – allerdings können hohe Gas-Gebühren auftreten, je nach Netzwerkauslastung.

- Riesige Auswahl an ERC-20-Token

- Hohe Liquidität auf vielen Handelspaaren

- Komplett dezentral & keine Registrierung nötig

- Hohe Gas-Gebühren auf Ethereum bei Netzwerkauslastung

- Kein direkter Support – Eigenverantwortung gefragt

- Für Anfänger anfangs etwas unübersichtlich (z.B. Liquiditätspools)

Weitere Details zu Uniswap findest du in folgenden Beiträgen:

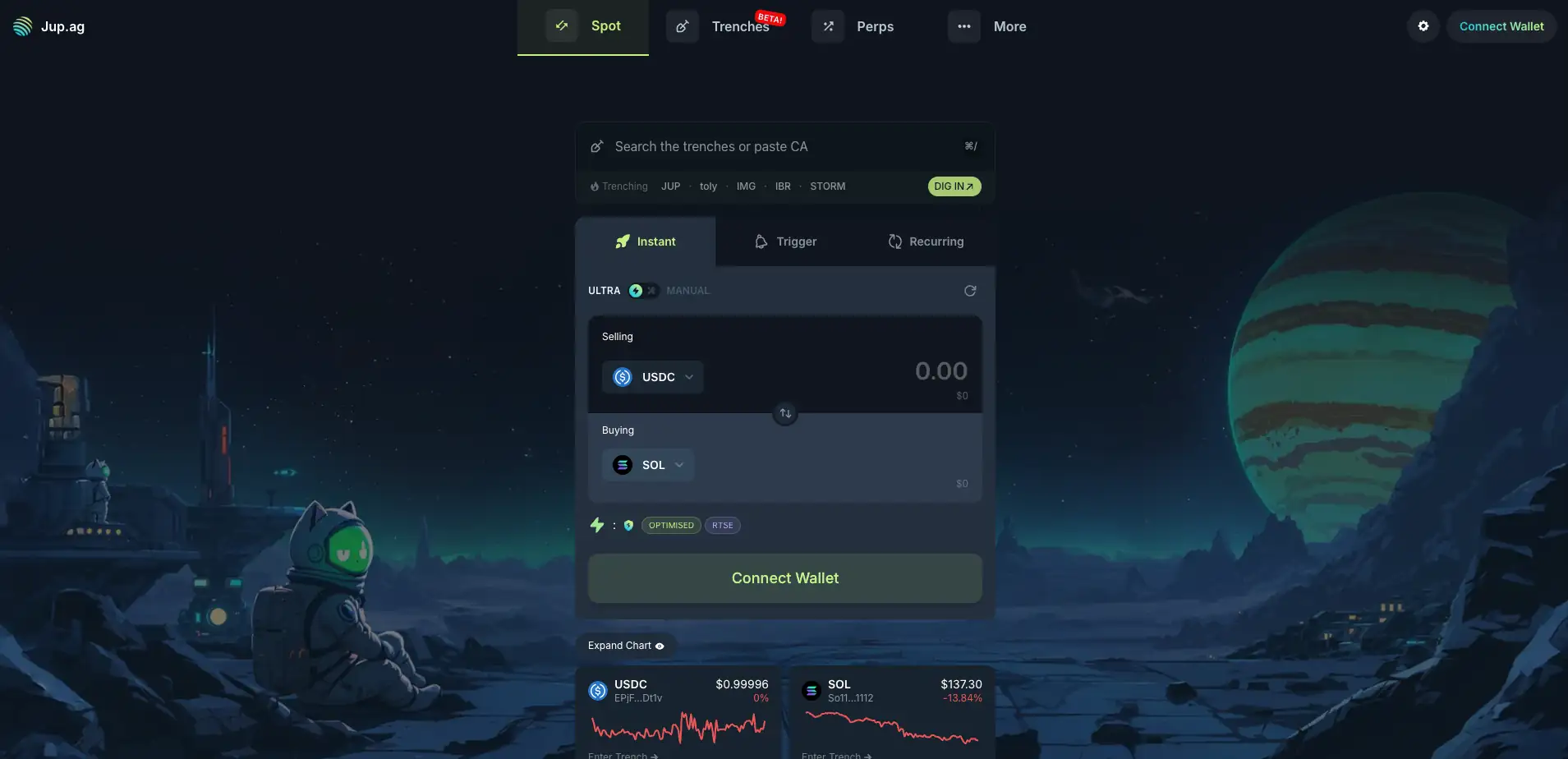

Jupiter

Jupiter ist kein klassischer DEX, sondern der führende Aggregator für dezentrale Börsen auf der Solana-Blockchain. Anstatt selbst Liquidität bereitzustellen, durchsucht Jupiter verschiedene DEXs wie Raydium, Orca oder Serum nach den besten Kursen und kombiniert Liquiditätspools, um Nutzern stets den günstigsten Swap zu ermöglichen.

- Launch: 2021

- Verfügbare Blockchains: Solana

- Anzahl handelbarer Token: Über 800 SPL-Token (je nach angeschlossenen DEXs variierend)

Jupiter funktioniert als DEX-Aggregator und scannt in Echtzeit mehrere dezentrale Börsen auf Solana, um dir immer den besten Preis für deinen Token-Swap zu bieten. Anstatt selbst als Marktplatz zu fungieren, verknüpft Jupiter verschiedene DEXs wie Raydium, Orca, Meteora oder Lifinity und kombiniert Liquiditätspools für optimale Handelskonditionen.

Da alle Transaktionen direkt auf der Solana-Blockchain durchgeführt werden, profitieren Nutzer von extrem niedrigen Gebühren und schnellen Ausführungszeiten. Ein weiteres Highlight ist der Support von Limit Orders– Nutzer können Swap-Bedingungen festlegen, die erst ausgeführt werden, wenn der gewünschte Kurs erreicht wird.

- Immer der beste Preis dank DEX-Aggregation

- Extrem niedrige Transaktionsgebühren (Solana-Netzwerk)

- Große Token-Auswahl durch Anbindung mehrerer DEXs

- Keine eigene Liquidität – komplett abhängig von externen DEXs

- Bei Netzwerküberlastungen von Solana können Slippage-Probleme auftreten

- Nicht für Anfänger geeignet, die gezielt eine einzelne DEX nutzen wollen

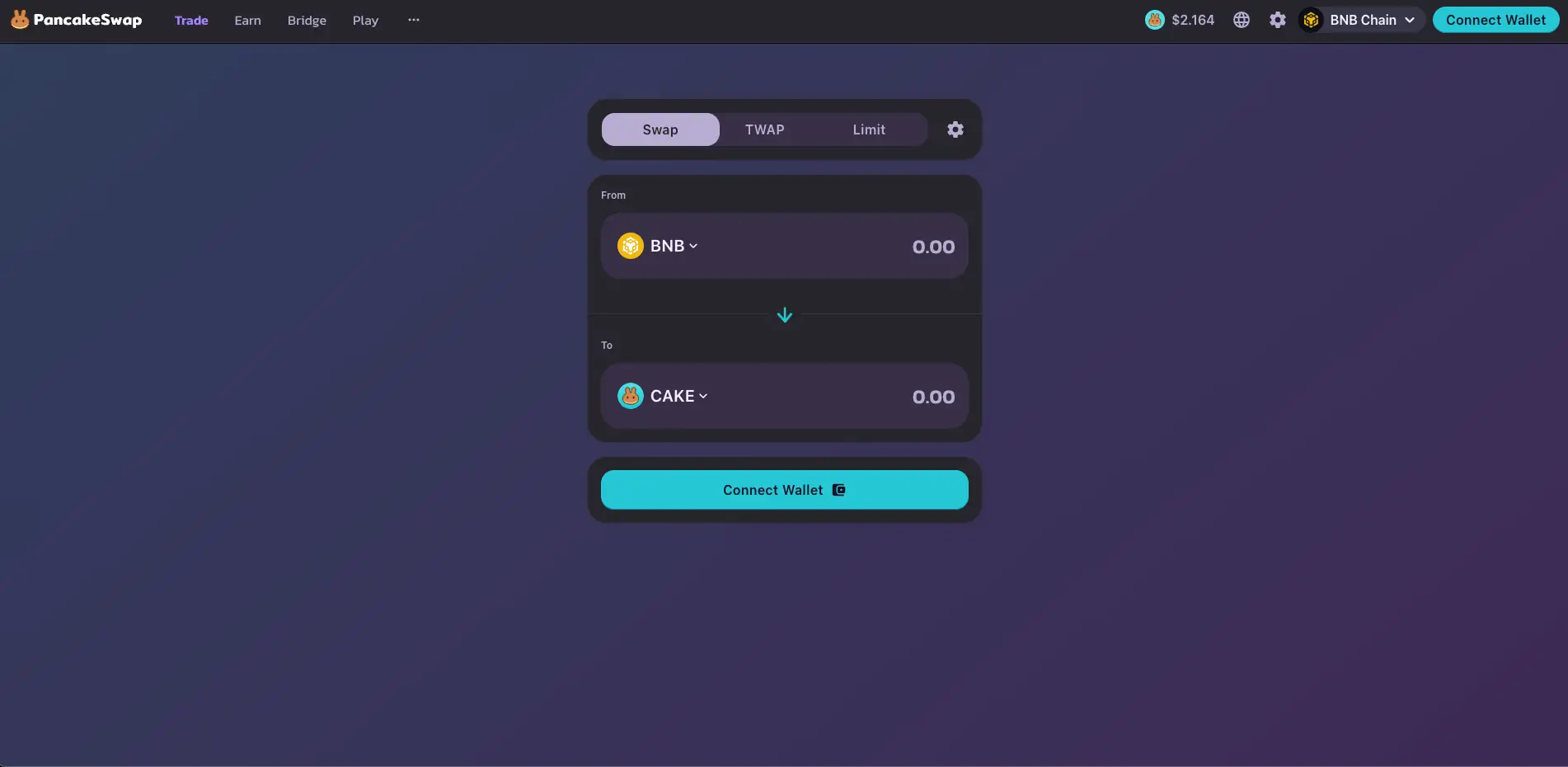

Pancakeswap

PancakeSwap ist die größte dezentrale Börse auf der BNB Smart Chain (BSC) und bekannt für ihre günstigen Gebühren und große Token-Auswahl. Seit dem Launch im Jahr 2020 hat sich PancakeSwap als Hauptanlaufstelle für den Handel von BEP-20-Token etabliert und bietet weit mehr als nur Swaps.

- Launch: September 2020

- Verfügbare Blockchains: BNB Smart Chain, Ethereum, Aptos

- Anzahl handelbarer Token: Über 3.000 BEP-20-Token (je nach Netzwerk variierend)

PancakeSwap basiert auf dem klassischen AMM-Modell und verwendet Liquiditätspools, in denen Nutzer Token hinterlegen und als Liquiditätsanbieter (LP) Gebühren verdienen können. Die Plattform ist in erster Linie auf der BNB Smart Chain aktiv, was zu extrem niedrigen Transaktionsgebühren führt.

PancakeSwap wurde ursprünglich anonym gestartet, hat sich aber schnell als vertrauenswürdige Plattform etabliert. Das Projekt wird inzwischen von einer breiten Community getragen und stetig weiterentwickelt. Die Governance erfolgt über den CAKE-Token, mit dem Nutzer über wichtige Entscheidungen abstimmen können. PancakeSwap bietet zahlreiche DeFi-Funktionen:

- Yield Farming: Liquidity Pools beitreten und den nativen Token CAKE verdienen

- Syrup Pools: CAKE staken und weitere Token verdienen

- NFT-Marktplatz und Lotterie als zusätzliche Features

- Extrem niedrige Transaktionsgebühren (BSC-Netzwerk)

- Große Auswahl an BEP-20-Token & Multi-Chain-Unterstützung

- Vielfältige DeFi-Features (Farming, Staking, NFT-Marktplatz)

- BNB Smart Chain ist weniger dezentral als andere Netzwerke

- Risiko von Rug Pulls bei kleineren Token-Projekten

- Teilweise komplexe Bedienung für Anfänger (Farming & Staking)

Wie funktionieren dezentrale Börsen?

Dezentrale Börsen (DEXs) sind ein zentrales Element der DeFi-Welt und ermöglichen den direkten Handel von Kryptowährungen – ohne zentrale Instanz wie Banken oder klassische Krypto-Börsen. Stattdessen laufen alle Transaktionen über Smart Contracts auf der Blockchain.

Aber wie funktioniert das Ganze eigentlich? Hier lohnt sich zunächst ein Blick auf den Unterschied zu klassischen Krypto-Börsen wie Coinbase und Co.:

| Merkmal | Zentrale Börse (CEX) | Dezentrale Börse (DEX) |

|---|---|---|

| Verwahrung der Assets | Börse verwaltet dein Guthaben | Du behältst Kontrolle über deine Coins |

| Anmeldung nötig? | Ja, mit KYC/Verifizierung | Nein, nur Wallet-Verknüpfung |

| Handelsabwicklung | Internes Orderbuch-System | Über Smart Contracts & Pools |

| Gebührenstruktur | Börsenabhängig, teils höher | Günstiger, abhängig vom Netzwerk |

| Risiko | Hacks auf zentrale Systeme | Smart Contract-Schwachstellen |

👉 Kurz gesagt: Zentrale Börsen (CEXs) agieren wie klassische Banken – sie verwahren deine Assets, übernehmen die Handelsabwicklung und fungieren als Mittelsmann zwischen Käufern und Verkäufern. Dezentrale Börsen (DEXs) hingegen verbinden dich direkt mit dem Markt, ohne Zwischenhändler.

Damit du wirklich verstehst, wie dezentrale Börsen funktionieren und welche Zahnräder hier ineinandergreifen, schauen wir uns jetzt die wichtigsten Bausteine genauer an. Keine Sorge: Ich erkläre alles Schritt für Schritt und so einfach wie möglich – auch ohne Technik-Background wirst du es nachvollziehen können.

Smart Contracts

Smart Contracts sind selbstausführende Programme auf der Blockchain, die Handelsregeln automatisch umsetzen. Sie ermöglichen den Swap zwischen zwei Token ohne zentrale Partei und wickeln Transaktionen sicher und transparent ab.

- Sie automatisieren den Handel zwischen Nutzern.

- Sie verwalten die Liquidität (dazu gleich mehr).

- Sie sorgen dafür, dass alle Regeln des Handels transparent und unveränderlich sind.

Wenn du auf einer DEX Token A gegen Token B tauschst, rufst du einen Smart Contract auf. Dieser prüft automatisch die Bedingungen (z.B. Preis & Gebühren), führt den Tausch durch und überweist dir die gewünschten Token – alles in Sekundenbruchteilen und ohne Mittelsmann.

Aber Achtung: Smart Contracts sind zwar sicher, aber nicht unfehlbar. Fehler im Code können ausgenutzt werden (Hacks, Exploits) – deshalb ist es wichtig, nur bekannte und geprüfte Plattformen zu nutzen.

Liquidity Pools

Klassische Börsen nutzen ein Orderbuch: Käufer und Verkäufer stellen Angebote ein, und sobald ein Preis übereinstimmt, findet der Handel statt. DEXes funktionieren anders – sie nutzen Liquiditätspools.

- Nutzer (sogenannte Liquidity Provider oder LPs) hinterlegen zwei Token in einem Pool, z.B. ETH und USDC.

- Der Pool ermöglicht es anderen Tradern, direkt zwischen den beiden Token zu tauschen.

- Im Gegenzug erhalten die LPs einen Anteil der Handelsgebühren als Belohnung.

Beispiel: Wenn du ETH gegen USDC tauschen willst, nutzt der Smart Contract den ETH/USDC-Liquiditätspool und berechnet den Wechselkurs automatisch.

AMM (Automated Market Maker)

Die meisten DEXs nutzen ein AMM-Modell (Automated Market Maker), um den Preis eines Tokens zu berechnen. Der bekannteste Algorithmus basiert auf der Formel:

- x = Anzahl von Token A im Pool

- y = Anzahl von Token B im Pool

- k = Konstante (bleibt immer gleich)

Was heißt das nun? Wenn du Token A kaufst, nimmst du welche aus dem Pool, wodurch Token B im Verhältnis teurer wird – das ist das Prinzip von Angebot und Nachfrage. Je mehr du auf einmal kaufst, desto stärker verändert sich der Preis – das nennt man Slippage.

💡 Fazit: Smart Contracts steuern die Prozesse, Liquiditätspools liefern die Handelsbasis und der AMM sorgt dafür, dass Preise fair und automatisch berechnet werden. Diese drei Bausteine greifen perfekt ineinander – wie Zahnräder in einem Uhrwerk.

Vor- und Nachteile einer DEX

So spannend dezentrale Börsen auch sind, sie sind kein perfektes System. Wie bei jeder Technologie gibt es klare Vorteile, aber auch Schwächen, die man kennen sollte. Der direkte Handel ohne Mittelsmann klingt zwar attraktiv – bringt aber auch neue Herausforderungen mit sich.

- Volle Kontrolle über eigene Assets – keine Verwahrung durch Dritte

- Anonymes Trading – keine KYC- oder Verifizierungsprozesse

- Große Auswahl an Tokens – inkl. neuer und kleiner Projekte

- Dezentralität schützt vor Zensur und Plattform-Sperrungen

- Direkter Zugang zu DeFi-Features wie Staking, Farming & NFTs

- Komplexere Bedienung – besonders für Einsteiger

- Keine zentrale Anlaufstelle bei Problemen (z.B. Support oder Rückbuchungen)

- Risiko von Fake-Tokens, Rug Pulls und ungeprüften Projekten

- Netzwerkabhängigkeit – hohe Gebühren oder langsame Transaktionen bei Überlastung

- Risiken durch Smart Contract Bugs oder Sicherheitslücken

Dezentrale Börsen sind ein echter Gamechanger im Krypto-Universum. Die Idee, komplett ohne Mittelsmann zu handeln und die volle Kontrolle über die eigenen Assets zu behalten, ist revolutionär – gerade in einer Welt, in der Datenschutz und Unabhängigkeit immer wichtiger werden.

Aber: Mit großer Freiheit kommt auch große Verantwortung. DEXs setzen voraus, dass du dich ein Stück weit mit der Technik auseinandersetzt und dir bewusst bist, dass kein Kundenservice einspringt, wenn etwas schiefläuft. Dazu kommen Risiken wie Smart Contract Bugs oder dubiose Token-Projekte, die gerade Neulinge leicht in die Irre führen können.

Dezentrale Börsen: Tipps für Einsteiger

Jetzt, wo wir die Vor- und Nachteile von dezentralen Börsen kennen, stellt sich die Frage: Wie gelingt der Einstieg möglichst sicher und reibungslos? Gerade für Neulinge kann die Welt der DEXs anfangs überwältigend wirken – komplexe Begriffe, technische Hürden und Risiken wie Phishing oder Fake-Tokens sind echte Stolperfallen.

Mit ein paar einfachen Grundregeln kannst du dich sicher im DeFi-Ökosystem bewegen und die Vorteile dezentraler Börsen voll ausschöpfen.

Achte auf Slippage-Einstellungen

Die Slippage ist ein häufig unterschätztes Thema, besonders bei DEX-Neulingen. Es beschreibt die Differenz zwischen dem angezeigten Preis und dem tatsächlichen Ausführungspreis deines Swaps. Auf volatilen Märkten oder bei geringer Liquidität kann diese Differenz schnell spürbar werden – besonders bei großen Orders. Eine falsche Slippage-Einstellung kann entweder dazu führen, dass dein Trade scheitert oder du deutlich mehr zahlst als geplant.

💡 So optimierst du deine Slippage:

- Standardwert nutzen: Bei großen DEXs reichen meist 0,5% bis 1% als Slippage-Toleranz.

- Bei volatilen Märkten erhöhen: 2%–3% helfen, wenn ein Token stark schwankt.

- Hohe Slippage = Warnsignal: Muss die Slippage auf >10% eingestellt werden, könnte es sich um einen Scam handeln.

- Nutze Anti-Slippage-Features: Einige DEXs bieten Limit-Orders oder Slippage-Schutz, um unerwartete Verluste zu vermeiden.

Viele verlieren beim Traden auf DEXs mehr durch schlechte Slippage-Einstellungen als durch hohe Gebühren. Gerade bei kleineren Tokens mit wenig Liquidität solltest du vorsichtig sein. Am besten vor jedem Swap kurz checken, ob deine Slippage noch passt – so schützt du dich vor ungewollten Verlusten.

Vermeide unbekannte Token & rugpull-verdächtige Projekte

Rug Pulls gehören zu den häufigsten Betrugsmaschen auf DEXs. Dabei ziehen die Entwickler plötzlich alle Gelder aus dem Liquiditätspool ab, was den Token wertlos macht und Investoren leer ausgehen lässt. Da DEXs keine zentrale Aufsicht haben, können solche Projekte schnell auf den Markt gelangen – umso wichtiger ist es, neue Tokens sorgfältig zu prüfen.

💡 So erkennst du potenzielle Rug Pulls:

- Gesperrte Liquidität ist Pflicht: Prüfe, ob die Liquidität für einen bestimmten Zeitraum gesperrt ist – offene Pools sind leichter angreifbar.

- Anonymes Team? Vorsicht! Kein LinkedIn, keine Webauftritte oder Social-Media-Präsenz? → Hohe Scam-Gefahr.

- Unrealistische Renditen sind ein Warnsignal: Wenn Projekte 10.000% APY versprechen, ist Skepsis angesagt.

- Beobachte das Handelsvolumen: Niedriges Volumen (<50.000 $) erhöht das Risiko für Rug Pulls drastisch.

Wenn etwas zu gut klingt, um wahr zu sein – dann ist es das meistens auch. Gerade im DeFi-Bereich locken Projekte mit extrem hohen Renditen, um schnell Kapital anzuziehen, nur um es dann wieder abzuziehen. Ein bisschen Recherche kann dir hier viel Geld und Ärger ersparen. Setze auf Transparenz, geprüfte Token und gesperrte Liquidität. Wie du Kryptowährungen bewerten kannst, erklären wir in unserem Beitrag Kryptowährungen analysieren.

Nutze DEX-Aggregatoren für den besten Kurs

Einer der häufigsten Fehler beim Traden auf DEXs ist, einfach den erstbesten Kurs zu nehmen, ohne zu prüfen, ob es irgendwo günstiger geht. Da es oft mehrere dezentrale Börsen gibt, die denselben Token handeln, können sich die Preise – je nach Liquidität und Handelsvolumen – leicht unterscheiden. Preis-Aggregatoren scannen automatisch verschiedene DEXs und zeigen dir den besten verfügbaren Kurs an.

💡 So nutzt du Preis-Aggregatoren optimal:

- Verwende spezialisierte Aggregatoren pro Netzwerk:

- 1inch für Ethereum & BNB Smart Chain

- Jupiter für Solana

- Paraswap für Multi-Chain-Support

- Achte auf zusätzliche Gebühren: Manche Aggregatoren schlagen eine kleine Vermittlungsgebühr drauf – prüfe den endgültigen Preis.

- Nutze Funktionen wie Split-Routing: Einige Aggregatoren teilen den Trade auf mehrere DEXs auf, um den besten Gesamtpreis zu erzielen.

- Vermeide hohe Slippage bei großen Orders: Aggregatoren helfen dabei, Liquidität optimal zu nutzen und große Preisschwankungen zu verhindern.

Preis-Aggregatoren sind eines der besten Werkzeuge für Trader, die das Maximum aus ihren Swaps herausholen wollen. Gerade bei größeren Orders oder illiquiden Tokens kann ein Aggregator den Unterschied zwischen einem fairen Preis und unnötigem Verlust ausmachen.

Pro-Tipp: Wenn du noch einen Schritt weitergehen willst, nutze LlamaSwap – einen Meta-Aggregator, der nicht nur verschiedene DEXs, sondern auch bereits bestehende Aggregatoren wie 1inch, Jupiter oder Paraswap zusammenführt.

Häufige Frage rund um dezentrale Börsen

-

Was sind die besten dezentralen Börsen (DEX) für Ethereum?

Die bekanntesten DEXs auf Ethereum sind Uniswap und SushiSwap. Uniswap ist der Pionier unter den DEXs mit enormer Liquidität und einer riesigen Token-Auswahl, während SushiSwap zusätzliche Funktionen wie Staking und Yield Farming bietet. Auch Balancer ist für komplexere Handelsstrategien eine beliebte Alternative.

-

Was sind die besten dezentralen Börsen (DEX) für Solana?

Die besten dezentralen Börsen (DEX) für Solana sind Jupiter, bekannt für seine Aggregator-Funktion, die die besten Preise über verschiedene DEXs findet, sowie Orca, das für seine benutzerfreundliche Oberfläche und niedrigen Gebühren geschätzt wird. Ebenfalls beliebt ist Raydium, das Liquiditätspools mit einem Orderbuch-Modell kombiniert und tiefe Liquidität bietet.

-

Was sind die besten dezentralen Börsen (DEX) auf der Binance Smart Chain?

PancakeSwap ist der unangefochtene Marktführer auf der Binance Smart Chain und punktet mit günstigen Gebühren, hoher Liquidität und vielen Zusatzfeatures wie Farming und NFT-Marktplätzen. Alternativen wie ApeSwap oder BakerySwap bieten ähnliche Funktionen mit unterschiedlichen Community-Schwerpunkten.

-

Sind dezentrale Börsen anonym?

Ja, dezentrale Börsen sind grundsätzlich anonym, da sie keine Registrierung oder Verifizierung erfordern. Nutzer handeln direkt über ihre Wallet, ohne persönliche Daten preiszugeben. Allerdings bleiben Transaktionen öffentlich auf der Blockchain einsehbar, was eine gewisse Rückverfolgbarkeit ermöglicht.

-

Was ist ein DEX Aggregator?

Ein DEX Aggregator durchsucht mehrere dezentrale Börsen gleichzeitig, um dir den besten Preis für deinen Token-Swap zu bieten. Plattformen wie 1inch (Ethereum) oder Jupiter (Solana) optimieren deine Trades, indem sie Liquidität aus verschiedenen Quellen bündeln und Slippage minimieren. Das spart oft Gebühren und sorgt für bessere Wechselkurse.