💡 Chartanalyse lernen: Das Wichtigste in Kürze

- Was ist Chartanalyse? Chartanalyse ist eine Methode zur Analyse von Finanzmärkten, bei der historische Preisdaten in Diagrammen dargestellt werden, um Muster und Trends zu identifizieren.

- Wie funktioniert Chartanalyse? Bei der Chartanalyse werden Preisdaten in Diagrammen wie Candlestick-Charts oder Liniencharts dargestellt. Händler suchen nach Mustern, Trends, Unterstützungs- und Widerstandsniveaus sowie anderen Indikatoren, um zukünftige Preisbewegungen vorherzusagen.

- Welche Vorteile bietet Chartanalyse? Die Chartanalyse bietet den Vorteil, dass sie visuelle Muster und Trends schnell erkennen lässt, was Händlern helfen kann, fundierte Handelsentscheidungen zu treffen und potenzielle Ein- und Ausstiegspunkte zu identifizieren.

- Welche Risiken gibt es bei der Chartanalyse? Risiken bei der Chartanalyse umfassen Fehlinterpretationen von Mustern und Trends, unvorhergesehene Marktereignisse, die die Muster stören können, sowie falsche Signale.

- Was sind die besten Trading-Plattformen? In unserem Vergleich der besten Trading-Plattformen empfehlen wir eToro als besten CFD-Broker und Bitget als beste Krypto-Trading-Plattform.

Chartanalyse lernen: Definition und Erklärung zur TA

Wir beginnen zunächst mit einer Erklärung und Definition zur Chartanalyse.

Die Chartanalyse nimmt an, dass in einem Preischart bereits alle relevanten Informationen gegeben sind. Deshalb erübrigen sich tiefergehende Analysen jenseits der Preischarts.

Aus diesem Grund konzentrieren sich Chartanalysten auf die grafische Darstellung einer Kursentwicklung, meistens dargestellt durch sog. Kerzen (englisch: Candlesticks). Daneben gibt es noch weitere Darstellungsmöglichkeiten (Linien, Balken, Heikin Ashi, Renko, etc.).

Wenn Du also Chartanalyse lernen möchtest, beginnt sodann die Suche nach Chartmustern, Kerzenmustern und der Anhäufung von Signalen zu gewissen Preisspannen. Aus der Analyse der Vergangenheit bis heute lassen sich so gewisse Wahrscheinlichkeiten ableiten, wie die Marktteilnehmer "typischerweise" reagieren würden.

So funktioniert Chartanalyse: Die wichtigsten Grundlagen

Die Chartanalyse nimmt an, dass Marktteilnehmer ihre "typischen" Verhaltensweisen immer wieder wiederholen. Dies wird am einfachsten visualisiert durch sog. Chartmuster oder auch Kerzenmuster. Ein steigender Keil beispielsweise gilt als bärisches Umkehrsignal und so handeln viele, viele Marktteilnehmer entsprechend.

Wenn Du also Chartanalyse lernen möchtest, beginnen wir im Folgenden mit den grundlegenden Annahmen sowie ersten Begrifflichkeiten.

Was sind Unterstützungszonen und Widerstände?

Unterstützungen gelten als erwartete Preiszone, an welcher Nachfrage herrscht.

Widerstände gelten als erwartete Preiszonen, in welchen das Angebot die Nachfrage übersteigt.

Auf diese Art und Weise können an Punkten signifikanter Preisumkehr entsprechend horizontale Linien (oder auch Rechtecke) eingezeichnet werden, um eine Struktur in den Preisverlauf zu bringen.

Fibonacci Retracements oder technische Indikatoren können dann hinzugezogen werden, um zusätzlich Signale zu erzeugen bzw. bereits vorhandene Signale zu bestätigen. Welche genauen technischen Indikatoren hierfür verwendet werden können und in welchen Chartformationen und Mustern dies resultiert, zeigen wir Dir in den nachfolgenden Abschnitten.

Grundsätzliche Annahmen der Technischen Analyse (TA)

Durch die Betrachtung von Kursverläufen sowie die Hinzunahme von Zeichenwerkzeugen und technischen Indikatoren, will die Chartanalyse also die Wahrscheinlichkeit zukünftiger Preisbewegungen ermitteln.

Dabei gilt eben die grundsätzliche Annahme, dass der Chart selbst alle Informationen zur Preisbildung und somit Entscheidungsfindung beinhaltet.

Doch auch die Chartanalyse missachtet viel zu oft einen wichtigen Faktor und eine simple Tatsache:

- Den Faktor "Mensch", der sich eben nicht immer rational verhält.

- Die Tatsache, dass eben nicht alle relevanten Informationen stets im Preis enthalten sind.

Genau diese beiden Aspekte, das heißt Informationsasymmetrien und die Rationalität des Investors, übersieht beziehungsweise missachtet dabei auch die Fundamentalanalyse. In beiden Fällen lassen sich Anomalien nur schwer erklären, denn eigentlich sollte der rationale Marktteilnehmer keine Anomalien hervorrufen können.

Eine wissenschaftliche Arbeit von Stefan Franz an der Universität Potsdam zeigt hierbei, dass die Ansätze des Homo oeconomicus womöglich auf eine gesamte Gesellschaft zutreffen können, jedoch mitnichten auf jedes Individuum.

Die Tatsache, dass eben nicht alle Informationen ständig auch im Preis enthalten sind, leitet sich a) durch den Faktor "Mensch" ab und b) durch die Tatsache, dass Preischarts einfach nicht über alles Auskunft geben können.

Beim Erlernen der Chartanalyse ist es also wichtig zu bedenken, dass Irrationalitäten ein relevanter und nicht vorhersehbarer Faktor sind.

Wie lange sind Chartanalysen gültig?

Chartanalysen haben generell kein Verfallsdatum.

Vielmehr sind sie Momentaufnahmen, welche ein gewisses, mögliches Szenario (oder mehrere Szenarien) beschreiben, die dann in einen zeitlichen Rahmen gebracht werden können oder auch nicht. Bestimmte Analysemethoden lassen eine Zeitangabe zu (oder benötigen diese sogar), andere nicht.

Als Faustregel lässt sich jedoch festhalten, dass kurzfristige Preisbewegungen meist akkurater zu prognostizieren sind, als Preisbewegungen in Wochen, Monaten oder Jahren. Dies liegt vor allem auch daran, dass makroökonomische Entwicklungen und potenzielle Störfaktoren auf diese Entwicklungen schwieriger zu prognostizieren sind, als der Blicke in die nahe Zukunft.

Wenn Du also beginnst Chartanalyse zu lernen, solltest Du dich zunächst auf kurz- bis mittelfristige Zeitfenster festlegen.

Die Relevanz von High-Frequency und Algorithmic Trading

Die Preisbestimmung in extrem geringen Zeitintervallen wird beispielsweise stark durch Algorithmic und High Frequency Trading auf Basis der Chartanalyse bestimmt.

So zeigt beispielsweise die Studie des Ökonomen Frank Zhang aus dem Jahr 2010 mit dem Titel "High-Frequency Trading, Stock Volatility, and Price Discovery" oder die wissenschaftliche Arbeit von Christoph Lattemann, dass der Algorithmische Handel stark zur Liquiditätsbildung und -erhöhung beiträgt und einen Großteil des Handelsvolumens in US-Dollar einnimmt.

Chartanalyse lernen: Die 5 wichtigsten Indikatoren

Technische Indikatoren dienen vielen Chartanalysten als zusätzliche Quellen der Informationen, der Signale oder aber auch einfach, um einen schnelleren Überblick zu bekommen.

Wir gehen nachfolgend auf die 5 bekanntesten Indikatoren der Technischen Analyse ein. Du solltest diese Indikatoren kennen und nutzen, wenn Du aktiv die Fähigkeiten der Chartanalyse lernen möchtest.

Relative Strength Index (RSI)

Der Relative Stärke Index (RSI) ist einer der bekanntesten Momentumindikatoren der Technischen Analyse. Im Grunde lässt sich sagen, dass dieser Indikator die Magnitude vergangener Preisbewegungen misst, um daraus abzuleiten, ob der Markt überkauft oder überverkauft ist.

Dazu verläuft der RSI als Oszillator zwischen 0 und 100.

Der RSI wird auch gerne als Trendstärkeindikator betitelt. Und in der Tat kann die relative Trendstärke durch den RSI ermittelt werden. Auch dient der Indikator zur Ermittlung von Divergenzen, also dem gegensätzlichen Verlauf von Preis und Indikator.

Entwickelt wurde der RSI von J. Welles Wilder Jr., welcher den Momentumindikator in "New Concepts in Technical Trading Systems" aus dem Jahr 1978 vorstellte.

Simple Moving Average (SMA)

Beim Lernen der Chartanalyse ist der Simple Moving Average (SMA) einer der einfachsten Indikatoren. Der SMA kalkuliert den Durchschnittspreis aus einer bestimmten Periode. Beim 200-Tage gleitenden Durchschnitt werden so die letzten 200 Tage als "Periode" hergenommen.

Ein SMA ist dabei ein arithmetischer gleitender Durchschnitt, welcher die Preise der Periode X addiert und dann durch die Periode teilt.

In der Technischen Analyse gelten gleitende Durchschnitte als dynamische Unterstützungen und Widerstände.

Auch werden oftmals Kreuzungen von gleitenden Durchschnitten beachtet. Als populärstes Beispiel dürfte wohl die Kreuzung des 50- und des 200-Tage gleitenden Durchschnitt gelten.

Kreuzt der 50 SMA den 200 SMA von unten nach oben, gilt dies als "Golden Cross" und damit bullisch. Kreuzt der 50 SMA den 200 SMA hingegen von oben nach unten, ist dies ein Death Cross und somit bärisch.

Exponential Moving Average (EMA)

Neben dem SMA gibt es noch viele weitere gleitende Durchschnitte. Ein anderer sehr häufig genutzter gleitender Durchschnitt ist dabei der Exponential Moving Average (EMA). Anders als der SMA, legt der EMA mehr Gewicht auf die jüngsten Datenpunkte.

Merke Dir also, dass der EMA daher ignifikanter auf aktuelle Preisveränderungen, als der SMA reagiert.

Deshalb nutzen viele Analysten und Trader lieber den EMA, weil dieser dem Preis "enger" folgen würde. Solltest Du nun auch Chartanalyse lernen wollen, dann wirst Du wahrscheinlich auch mit dem EMA arbeiten. Am Ende sollte eine Wahl zwischen SMA und EMA aber auf dem jeweiligen Zweck des Einsatzes eines oder mehrerer gleitender Durchschnitte basieren.

Moving Average Convergence Divergence (MACD)

Neben dem RSI Indikator, dürfte auch der Moving Average Convergence Divergence (MACD) als äußerst bekannter Momentumindikator gelten.

Im Kern liegen beim MACD zwei gleitende Durchschnitte (EMAs) vor, welche voneinander subtrahiert werden.

Um genau zu sein, wird der Wert des 26 EMA vom Wert des 12 EMA abgezogen.

Das Resultat wird dann als MACD-Linie ausgegeben. Ein 9 EMA wird dann als sog. Signallinie eingesetzt. Diese Signallinie kann dann zum Beispiel in Verbindung mit der MACD-Linie für bullische/bärische Kreuzungen sorgen.

Der MACD kann auf viele verschiedene Art und Weisen eingesetzt werden. Zu den häufigsten Einsatzgebieten dürften allerdings Divergenzen und rapide Anstiege/Abstiege zählen.

Fibonacci-Indikator: Definition und Erklärung

Die sog. Fibonacci-Retracements oder auch andere Tools basierend auf den Fibonacci-Zahlen sind äußerst beliebt bei technischen Analysten.

Diese Tools basieren auf Kernverhältnissen zwischen der Zahlenfolge, welche der Mathematiker Leonardo Fibonacci im 13. Jahrhundert entdeckte.

In der Chartanalyse wird mit den Fibonacci-Retracements ein Hoch und ein Tief verbunden (normalerweise Trendbewegungen), um so die Level 23,60 % (0,236), 38,20 % (0,382), 50 % (0,5), 61,80 % (0,618) usw. zu erhalten. Diese Level dienen dann ähnlich wie Unterstützungen und Widerstände der Ermittlung erwarteter Umkehrzonen.

Ich möchte Dir nun noch kurz erklären, wie ein Fibonacci Indikator funktioniert.

Um die obigen Zahlenwerte nachvollziehen zu können, müssen wir ein wenig tiefer in die Welt der Fibonacci-Zahlen gehen. Die sog. Fibonacci-Zahlenfolge sieht wie folgt aus: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, usw. Jede Zahl in der Sequence ist die Summe der zwei vorangegangen Zahlen. 8 + 13 ergibt 21 und 13 + 21 ergibt 34, zum Beispiel.

Eine der beeindruckendsten Charakteristiken der Fibonacci-Zahlenfolge ist die Tatsache, dass jede Zahl in der Sequence um das rund 1,618-fache größer ist, als die vorangegangene Zahl. Deswegen gelten X.618 Fibonacci-Level auch als goldene Level. Die Fibonacci-Retracements nutzen zudem weitere häufig auftretende Verhältnisse zwischen den Zahlen in der Fibonacci-Zahlenfolge.

Die Golden Ratio ist 61,80 % (0,618). Dies beruht auf dem Ergebnis der Teilung einer Zahl der Zahlenfolge durch die Nächste. Beispielsweise ergibt 21 / 34 = 0,6176 und 55 / 89 ergibt 0,61798.

Dem 38,20 % Fibonacci-Level (0,382) wird auch viel Bedeutung beigemessen. Denn es ergibt sich aus der Teilung einer Zahl in der Zahlenfolge mit der Zahl zwei Spots weiter rechts. Also beispielsweise 55 / 144, was rund 0,38194 ergibt.

Auf 23,60 % (0,236) kann ungefähr gekommen werden, indem eine Zahl der Zahlenfolge durch die dritte Zahl rechts geteilt wird. So ergibt 8 / 34 beispielsweise 0,23529.

Das 50 % Fibonacci-Level (0,5) ist übrigens keine Fibonacci-Zahl. Es erwies sich dennoch als beliebter Umkehrpunkt für Preise.

Chartanalyse lernen: Die 5 wichtigsten Muster und Chartformationen

Neben Unterstützungen und Widerständen, Trendlinien oder -kanälen, dynamischen Trendlinien (gleitende Durchschnitte) und vielem mehr, basiert die Chartanalyse stark auf der Erkennung von Chartmustern. Davon gibt es zahlreiche, aber wir wollen nachfolgend die wohl bekanntesten Chartmuster der Technischen Analyse erklären.

Wenn Du Chartanalyse lernen möchtest, sind das die absoluten Basics.

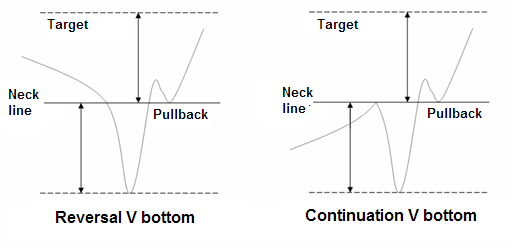

Die V-Formation: Muster für aufsteigende Märkte

Die V-Formation (auch V-förmige Erholung genannt) beschreibt eine in der Tat V-förmige Bodenbildung. Dabei wechselt der Preisverlauf von einem Zustand des aggressiven Abverkaufs relativ abrupt in einen Zustand des aggressiven Kaufs.

Die V-Formation gilt als starkes bullisches Umkehrsignal und kommt ausnahmslos in allen Märkten und allen Zeiträumen vor. Das Chartmuster ist in Echtzeit eher schwer zu erkennen bzw. zu bestätigen, da die starken Preisbewegungen meist nicht adäquat durch Indikatoren erfasst werden.

In manchen Fällen kann eine V-förmige Erholung auch in einem Dead Cat Bounce mit anschließender bärischer Trendfortsetzung resultieren.

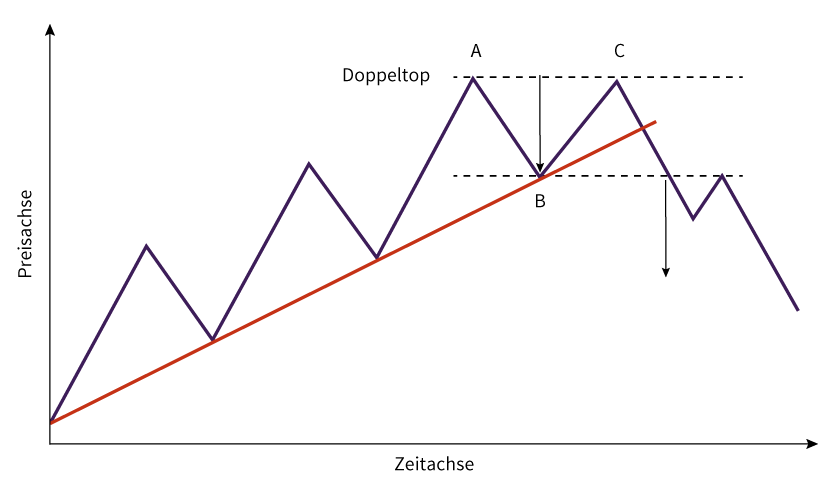

Die M-Formation: Trendumkehr erkennen

Beim Lernen der Chartanalyse ist die M-Formation neben der V-Formation eine wichtige Grundlage. Die M-Formation ist ein Topsignal, also eine bärische Umkehrformation.

Dabei steigt der Preis zunächst an und trifft auf einen Widerstand. Es werden Gewinne realisiert und die Verkäufer strömen in den Markt. Ein erneuter Anstieg (schwächer, als der Erste) führt dann zu einem erneuten Abverkauf und macht das "M" komplett. M-Formationen können auch in einem Double Top enden, was eine bärische Umkehr nur umso mehr wahrscheinlicher macht.

Das Gegenstück auf bullischer Seite ist übrigens die W-Formation (auch W-förmige Bodenbildung genannt).

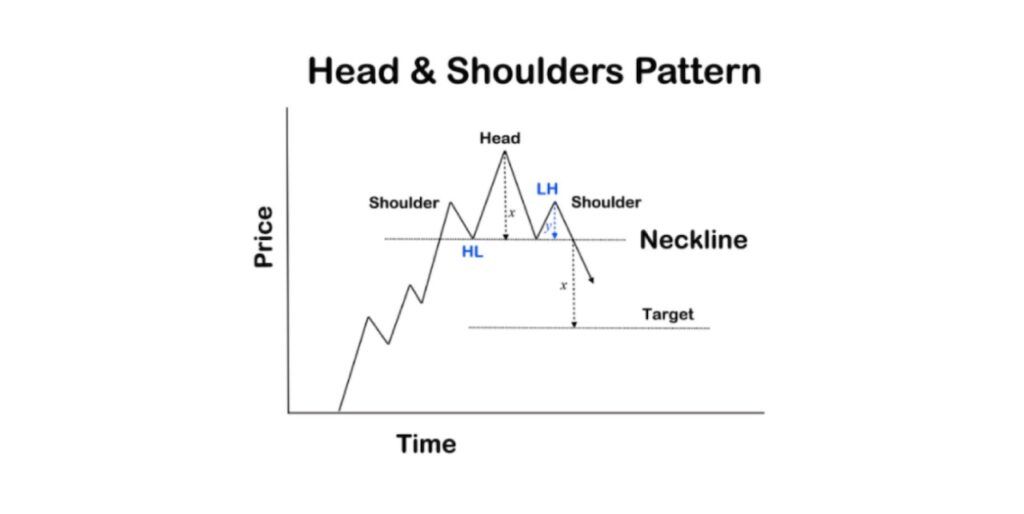

Schulter-Kopf-Schulter (Head-Shoulder-Head) Formation:

Das Schulter-Kopf-Schulter-Chartmuster (Englisch: Head and Shoulders - H&S) ist eine bärische Umkehrformation. Ähnlich wie bei der M-Formation steigt hier der Preis zunächst an, doch stößt dann auch Widerstand.

In einem zweiten Versuch durchbricht der Preis dann den Widerstand, kann das neue Preisniveau aber nicht halten. Es findet ein Abverkauf zurück zur sog. Nackenlinie statt.

Der dritte Versuch endet dann unterhalb des zweiten Versuchs und schließt die Formation ab. Ein Fall unter der Nackenlinie leitet dann meist aggressive, bärische Abwärtsbewegungen ein.

Das Gegenstück zum H&S ist das umgekehrte (Englisch: inversed) H&S, welches eine Bodenbildung signalisiert.

Bullische und bärische Flaggen: Muster für Marktphasen

Bullische und bärische Flaggen bekommen ihren Namen von ihrem Aussehen. Eine bullische Flagge weist dabei meist einen gut erkennbaren Flaggenposten auf (Anstieg) und dann eine schräg nach unten gerichtete Flagge (Pullback). Bullische und bärische Flaggen stehen für Trendfortsetzung.

Die bärische Flagge sieht aus wie die bullische Flagge, nur steht sie auf dem Kopf.

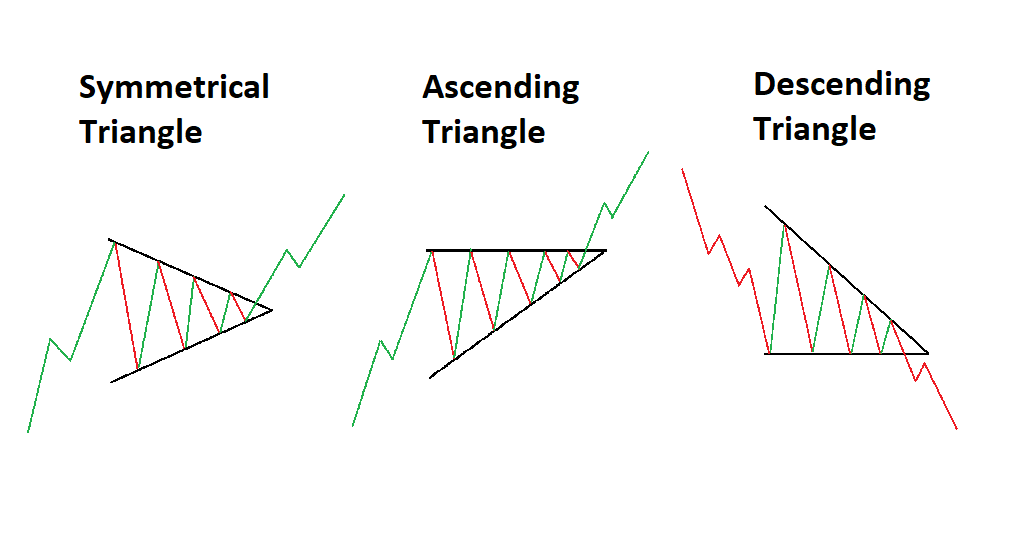

Absteigendes und aufsteigendes Dreieck

Dreiecke sind häufige Chartmuster. Dabei kann es zu symmetrischen, aufsteigenden und absteigenden Dreiecken kommen. Wenn Du Chartanalyse lernen wirst, werden Dir diese Muster also häufiger begegnen.

Beim steigenden Dreieck sind Chartanalysten in der Lage eine horizontale Linie an den Hochs zu ziehen, während eine steigende Trendlinie an den Tiefs gezogen wird. Beide Linien bilden dann den Triangel.

Triangeln können potenziell in beide Richtungen ausbrechen, wobei aufsteigende Dreiecke häufiger als symmetrische Dreiecke zur Trendfortsetzung führen.

Absteigende Dreiecke sind lediglich aufsteigende Dreiecke auf dem Kopf. Die horizontale Linie befindet sich demnach an den Tiefs, während eine fallende Trendlinie die Hochs verbindet.

Chancen und Kritik: Fazit zur Chartanalyse

Die Chartanalyse ist neben der Fundamentalanalyse eine der verbreitesten Analysemethoden an den Finanzmärkten. Doch die Prämisse, dass a) alle relevanten Informationen stets im Preis enthalten wären und b) der Mensch stets rational handeln würde, schwächt die Aussagekraft der Technischen Analyse.

Wenn Du nun tiefer in das Thema einsteigen möchtest und Chartanalyse lernen willst, empfehlen wir, verschiedene Konzepte aus der Behavioral Finance zu adoptieren und somit Sentiment bzw. Marktpsychologie verstärkt in deine Analysen mitaufzunehmen. Dies lässt sich ergänzen durch die Aufnahme weiterer Methoden, die beispielsweise im Kontext von Kryptowährungen auf On-Chain Analysen blicken.

Die Chartanalyse ist unter dem Strich eine optimale Möglichkeit, um die Wahrscheinlichkeit zukünftiger Preisbewegungen zu ermitteln. Vor allem dann, wenn umfassende Informationen vorhanden sind und Daten in die Gesamtanalyse mit einfließen. Auch die allgemeine Stimmung am Markt sowie der Unsicherheitsfaktor "Mensch" müssen Beachtung finden.