💡Krypto Futures Steuern: Das Wichtigste in Kürze

- Krypto Futures werden pauschal mit 25 % besteuert.

- Bei Krypto Futures gibt es keine Steuerfreiheit nach einem Jahr Haltefrist.

- Werbungskosten können bei Krypto Futures nur bis maximal 1.000 EUR abgesetzt werden. Dies entspricht der Höhe des Sparer-Pauschbetrags.

- Die Verlustverrechnungsbeschränkung von 20.000 EUR für Futures wurde abgeschafft, sodass Verluste nun vollständig mit Gewinnen verrechnet werden können.

- Die lückenlose Dokumentation aller Transaktionen kann bei Krypto Futures zur Herausforderung werden. Steuer-Tools schaffen hier Abhilfe.

- CoinTracking ist das beste Steuer-Tool für Kryptowährungen.

Besteuerung von Krypto Futures und Perpetual Swaps

»Wie werden Krypto Futures besteuert?« - Während Kryptowährungen als private Veräußerungsgeschäfte nach § 23 Abs. 1 Satz 1 Nr. 2 EStG besteuert werden, greift bei Krypto Futures und Perpetual Swaps die pauschale Steuer nach § 20 Abs. 2 Satz. 1 Nr. 3 EStG. Daraus ergibt sich ein wichtiger Unterschied:

Krypto Futures und Perpetual Swaps werden durch die Kategorisierung als Kapitaleinkünfte pauschal mit 25% versteuert.

Am Spot-Markt hingegen greift der persönliche Einkommensteuersatz von bis zu 45 %.

Hier wird der persönliche Einkommensteuersatz angelegt. Findet bei Krypto Futures ein Differenzausgleich statt, handelt es sich um Kapitaleinkünfte mit pauschalem Steuersatz von 25 %.

Vor- und Nachteile bei der Besteuerung von Kapitaleinkünften

»Welche Vor- und Nachteile gibt es bei Steuern auf Krypto Futures?« - Das Trading von Krypto Futures geht mit dem eindeutigen Vorteil einher, dass pauschal 25 % Steuerlast angesetzt werden. Wer hingegen auf dem Spot-Markt agiert und mit hohen Summen handelt, riskiert unter Umständen eine Versteuerung mit bis zu 45 %.

Wer Krypto Futures handeln will, sollte jedoch ebenfalls drei steuerliche Nachteile beachten:

- Bei Krypto Futures gibt es keine Steuerfreiheit nach einem Jahr Haltefrist

- Werbungskosten können nur bis maximal 1.000 EUR abgesetzt werden

Bis vor Kurzem galt in Deutschland zudem eine Verlustverrechnungsbeschränkung für Termingeschäfte, die Verluste aus solchen Finanzgeschäften nur bis zu einem Betrag von 20.000 Euro pro Jahr mit Gewinnen aus Termingeschäften verrechnen ließ. Nicht verrechnete Verluste konnten zwar in zukünftige Jahre vorgetragen werden, unterlagen jedoch weiterhin dieser strengen Grenze.

Am 18. Oktober 2024 hat der Bundestag diese Beschränkung im Rahmen des Jahressteuergesetzes 2024 abgeschafft. Verluste aus Termingeschäften können nun vollständig mit Gewinnen verrechnet werden.

Die Entscheidung folgte Empfehlungen des Finanzausschusses sowie der Rechtsprechung, die die bisherige Regelung als verfassungswidrig einstufte, da sie das Prinzip der Gleichbehandlung und der finanziellen Leistungsfähigkeit verletzte.

Steuerliche Behandlung von Tradinggebühren

»Kann ich Tradinggebühren von der Steuer abziehen?« - Beim Thema Tradinggebühren greifen nun auch Werbungskosten als Nachteil beim Krypto Futures Trading.

Während beim Spot Trading die Gebühren steuerlich vollständig absetzbar sind, sind die Werbungskosten bei Kapitaleinkünften auf 1.000 EUR gedeckelt.

Sollten Dir also Tradinggebühren entstehen, die über diese Summe hinausgehen, können diese nicht zu einer Reduktion Deiner Steuerlast beitragen.

Steuern sparen mit einer Krypto Trading GmbH

Wer Krypto Futures handeln möchte, musste sich bis vor Kurzem mit einer wichtigen steuerlichen Einschränkung auseinandersetzen: Seit 2021 war die Verlustverrechnung für Privatpersonen auf 20.000 EUR pro Jahr beschränkt, während Gewinne weiterhin vollständig versteuert werden mussten.

Diese Regelung machte Futures und Perpetual Swaps für viele Privatanleger steuerlich unattraktiv, da Verluste nicht vollständig gegengerechnet werden konnten. Eine Lösung bestand darin, eine Krypto-Trading GmbH zu gründen, bei der Verluste aus Termingeschäften unbeschränkt verrechnet werden konnten.

Dieser spezifische Vorteil entfällt nun zwar, da Privatpersonen ebenfalls uneingeschränkt verrechnen können. Dennoch: Eine Trading GmbH ermöglicht es Tradern, ihre Steuerlast weiter zu reduzieren:

- Gewinne werden mit 15 % Körperschaftsteuer statt 25 % Abgeltungssteuer besteuert.

- Kosten für Trading-Tools, Weiterbildung, Büroausstattung, Software und Transaktionsgebühren sind vollständig absetzbar und reduzieren die Steuerlast.

- Trader haften nur bis zur Höhe des GmbH-Stammkapitals (mindestens 12.500 EUR bei Gründung), wodurch das private Vermögen geschützt bleibt.

- Gewinne können in der GmbH reinvestiert werden, ohne direkt ausgeschüttet und versteuert werden zu müssen.

Gleichzeitig sollten die Verpflichtungen, wie Buchhaltungs- und Gründungskosten, nicht unterschätzt werden. Ob eine GmbH die optimale Lösung ist, hängt letztlich vom individuellen Steuersatz, den geplanten Gewinnen und den Trading-Kosten ab.

Weitere Tipps und Tricks zum Sparen bei der Krypto-Steuer findest Du in unserem Beitrag »Krypto-Steuern optimieren: 7 Tipps und Tricks«.

Unterschiede zwischen Perpetual Swaps und Krypto Futures

»Wie unterscheiden sich Krypto Futures und Perpetual Swaps?« - Krypto-Futures und Perpetual Swaps sind beide Arten von Derivaten, die es Investoren ermöglichen, auf die Preisentwicklung von Kryptowährungen zu spekulieren, ohne diese tatsächlich zu besitzen. In diesem Abschnitt blicken wir kurz auf die wichtigsten Unterschiede.

Technische Perspektive

Futures haben ein festgelegtes Verfallsdatum, zu dem der Vertrag abläuft. Zu diesem Zeitpunkt müssen die Parteien den Vertrag erfüllen, entweder durch Lieferung der zugrunde liegenden Kryptowährung oder durch Differenzausgleich. Perpetual Swaps haben kein festes Verfallsdatum. Sie laufen unbegrenzt weiter, solange es Nachfrage gibt. Es gibt keine feste Abrechnung am Ende des Vertrags.

Steuerliche Perspektive

Aus steuerlicher Perspektive gibt es zwischen Krypto Futures und Perpetual Swaps keinen Unterschied. Beide Derivate werden also auf gleiche Art und Weise versteuert.

Auf unserer Webseite findest Du zudem Informationen über die Versteuerung weiterer Krypto Derivate. Mit einem Klick auf den Link gelangst Du zu spezifischen Artikel:

- Krypto CFDs und Steuern

- Krypto Optionen und Steuern

- Krypto Leverage Trading und Steuern

- Krypto Zertifikate und Steuern

Steuer-Tools für Krypto Futures und Perpetual Swaps

Das Trading mit Krypto Futures ist meist auf deutlich kürzere Zeiträume angelegt als auf den Spot-Märkten. Für Krypto-Trader entsteht dadurch schnell eine riesige, kaum zu überblickende Datenmenge.

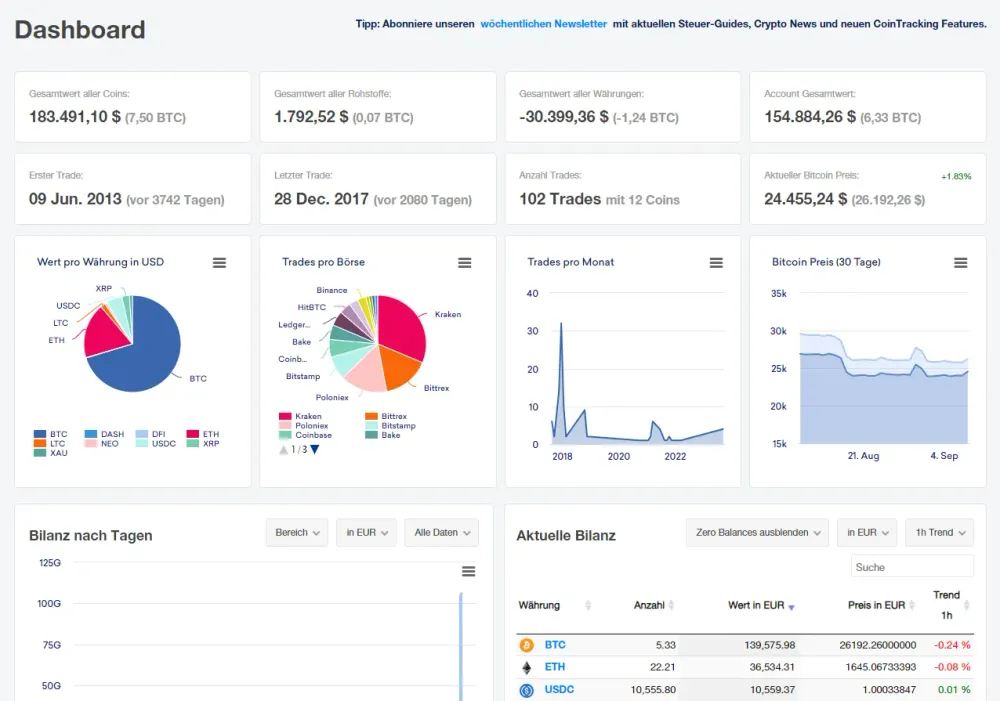

Steuer-Tools wie CoinTracking können an dieser Stelle äußerst nützlich sein. Es erleichtert die Verfolgung der Trading-Performance und die ordnungsgemäße Abwicklung der Steuern.

CoinTracking ermöglicht es den Nutzern, ihre Trades automatisch per API von unterstützten Krypto-Börsen zu erfassen. Durch ein umfassendes Dashboard können so Performance-Statistiken eingesehen werden. Weiterhin erstellt CoinTracking automatisch lückenlose Steuerberichte auf Grundlage der Handelsdaten.

Wir empfehlen CoinTracking aus eigener Erfahrung. Mehr Informationen findest Du in unserem CoinTracking Test.

Fazit zur Besteuerung von Krypto Futures

Die Besteuerung von Krypto Futures und Perpetual Swaps unterscheidet sich von der herkömmlichen Besteuerung von Kryptowährungen. Während Kryptowährungen als private Veräußerungsgeschäfte besteuert werden, greift bei Krypto Futures und Perpetual Swaps die Abgeltungssteuer.

Dies bedeutet, dass Gewinne aus Krypto Futures pauschal mit 25 % versteuert werden, im Gegensatz zu bis zu 45 % am Spot-Markt. Allerdings gibt es auch steuerliche Nachteile, wie die Beschränkung der Steuerfreiheit nach einem Jahr Haltefrist und die Begrenzung von Werbungskosten auf 1.000 EUR.

Aber es gibt auch gute Nachrichten für Privatanleger: Bis vor kurzem galt bei Krypto Futures eine Verlustverrechnungsbeschränkung, die Verluste nur bis 20.000 Euro jährlich anrechenbar machte, was Privatanleger stark benachteiligte. Mit der Abschaffung dieser Regelung können Verluste nun vollständig mit Gewinnen verrechnet werden.

Häufige Fragen (FAQ) zum Thema Krypto Futures und Steuern

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zur Versteuerung von Krypto Futures.

-

Wie wirken sich Tradinggebühren auf die Besteuerung von Krypto Futures aus?

Bei Krypto Futures können Tradinggebühren nur bis maximal 1.000 EUR als Werbungskosten (bei Einzelveranlagung) abgesetzt werden. Wenn die Gebühren höher sind, können sie nicht zur Reduzierung der Steuerlast beitragen. -

Gibt es Unterschiede zwischen Steuern auf Kryptowährungen und Futures?

Krypto Futures und Perpetual Swaps unterliegen der Abgeltungssteuer, während Kryptowährungen als private Veräußerungsgeschäfte besteuert werden. Das bedeutet, dass Gewinne aus Krypto Futures pauschal mit 25% besteuert werden, im Gegensatz zu bis zu 45% am Spot-Markt. -

Welche Steuer-Tools sind empfehlenswert für das Trading mit Krypto Futures?

Steuer-Tools wie CoinTracking erleichtern die Verfolgung der Trading-Performance und die ordnungsgemäße Abwicklung der Krypto-Steuern. Sie ermöglichen auch die automatische Erfassung von Trades von unterstützten Krypto-Börsen.