Volatilität, eine der entscheidenden Eigenschaften der Finanzmärkte, kann sowohl aufregend als auch beängstigend sein. Doch gerade in der Welt des Tradings kann Volatilität eine unschätzbare Chance bieten, um Gewinne zu erzielen. Einer der bekanntesten Preiskanal Indikatoren versucht diese zu messen: Bollinger Bänder.

In den nächsten Abschnitten werden wir zunächst die Grundlagen der Bollinger Bänder erläutern und ihre mathematische Formel sowie Berechnungsschritte im Detail erklären. Anschließend werden wir uns mit der Interpretation der Bollinger Bänder befassen und dir zeigen, wie du sie richtig liest und für deine Handelsentscheidungen nutzen kannst.

Was sind Bollinger Bänder? - Bedeutung und Erklärung

Bollinger Bänder sind ein technischer Indikator, der von John Bollinger entwickelt wurde. Sie bestehen aus drei Linien, die um den Preisverlauf eines Vermögenswerts herum platziert werden: dem oberen Band, dem unteren Band und der Mittellinie.

Die Mittellinie ist in der Regel ein einfacher gleitender Durchschnitt (SMA) und dient als Referenzpunkt für die anderen beiden Linien. Die oberen und unteren Bänder werden um die Mittellinie herum platziert und basieren auf der Volatilität des Marktes. Bollinger Bänder nutzen die Standardabweichung, um die Breite der Bänder zu bestimmen.

Bollinger Bänder Formel und Berechnung

Die Bollinger Bänder basieren auf der Annahme, dass Preise dazu neigen, sich um den Durchschnitt zu bewegen und Extreme in der Preisbewegung dazu führen können, dass der Markt überkauft oder überverkauft ist. Die Standardabweichung, die in den Bollinger Bändern verwendet wird, gibt uns eine Vorstellung davon, wie weit die Preise normalerweise vom Durchschnitt abweichen.

Um die Bollinger Bänder zu berechnen, benötigen wir sowohl den einfachen gleitenden Durchschnitt (SMA) als auch die Standardabweichung. Der SMA bildet die Mittellinie der Bollinger Bänder, während die Standardabweichung verwendet wird, um die Breite der Bänder festzulegen.

Wir haben hier die einzelnen Schritte zur Berechnung der Bollinger Bänder für dich zusammengefasst:

- Berechnung des gleitenden Durchschnitts: Berechne den einfachen gleitenden Durchschnitt (SMA) über eine bestimmte Anzahl von Perioden. Die gängige Periode beträgt 20, kann jedoch je nach Handelsstrategie angepasst werden. Beispiel: Angenommen, wir verwenden eine Periode von 20 Tagen. Addiere die Schlusskurse der letzten 20 Tage und teile die Summe durch 20, um den SMA zu erhalten.

- Berechnung der Standardabweichung: Berechne die Standardabweichung über die gleiche Anzahl von Perioden. Die Standardabweichung misst die Schwankungen der Preise um den SMA herum und gibt Aufschluss über die Volatilität des Marktes. Beispiel: Verwende dieselben 20 Tage wie beim SMA. Berechne die Abweichung jedes Schlusskurses vom SMA, quadriere diese Abweichungen, addiere sie und teile die Summe durch 20. Ziehe dann die Quadratwurzel, um die Standardabweichung zu erhalten.

- Berechnung des oberen Bands: Berechne das obere Band, indem du die Standardabweichung mit einem bestimmten Faktor (in der Regel 2) multiplizierst und zum SMA addierst. Beispiel: Multipliziere die Standardabweichung mit 2 und addiere das Ergebnis zum SMA, um das obere Band zu erhalten.

- Berechnung des unteren Bands: Berechne das untere Band, indem du die Standardabweichung mit dem gleichen Faktor (in der Regel 2) multiplizierst und vom SMA subtrahierst. Beispiel: Multipliziere die Standardabweichung mit 2 und subtrahiere das Ergebnis vom SMA, um das untere Band zu erhalten.

Interpretation der Bollinger Bänder

Die Interpretation der Bollinger Bänder erfordert Aufmerksamkeit und ein Verständnis der verschiedenen Bereiche und Trading Signale, die sie bieten. Im Folgenden haben wir dir die wichtigsten Informationen zur Interpretation des Indikators zusammengefasst.

Bänder, Mittellinie und Volatilitätskanal interpretieren

Die Bollinger Bänder bestehen aus den folgenden drei Hauptbereichen:

- Bänder: Die oberen und unteren Bänder geben an, wie weit die Preise normalerweise vom Durchschnitt entfernt sein können. Sie dienen als mögliche Unterstützungs- oder Widerstandsniveaus und können Hinweise auf überkaufte oder überverkaufte Bedingungen liefern.

- Mittellinie: Die Mittellinie ist der einfache gleitende Durchschnitt (SMA) und bildet den Referenzpunkt für die Bänder. Sie kann als Trendlinie oder als möglicher Unterstützungs- oder Widerstandsniveau dienen.

- Volatilitätskanal: Der Raum zwischen den oberen und unteren Bändern wird als Volatilitätskanal bezeichnet. Eine Verengung des Kanals deutet auf geringere Volatilität hin, während eine Ausweitung des Kanals auf höhere Volatilität hinweist.

Wie liest man die Bollinger Bänder richtig?

- Preisbewegungen innerhalb der Bänder: In Zeiten normaler Marktsituationen bewegen sich die Preise in der Regel zwischen den Bändern. Ein Anstieg des Preises in Richtung des oberen Bandes und ein Rückgang in Richtung des unteren Bandes sind übliche Bewegungen.

- Überkauft- und überverkaufte Bedingungen: Wenn der Preis nahe dem oberen Band liegt, kann dies auf eine überkaufte Bedingung hindeuten, während ein Preis nahe dem unteren Band auf eine überverkaufte Bedingung hindeutet. Es ist wichtig zu beachten, dass überkaufte oder überverkaufte Bedingungen nicht unbedingt ein unmittelbares Umkehrsignal sind.

- Volatilitätsspitzen und -einbrüche: Breite Bollinger Bänder deuten auf hohe Volatilität hin, während enge Bänder auf geringere Volatilität hinweisen. Preisspitzen außerhalb der Bänder können auf eine erhöhte Volatilität oder starke Impulse hinweisen.

- Konvergenz und -divergenz: Wenn die Bänder zusammenlaufen, spricht man von einer Konvergenz, was auf eine Phase geringer Volatilität hindeutet. Wenn sich die Bänder auseinander bewegen, spricht man von einer Divergenz, was auf eine erhöhte Volatilität hinweisen kann.

Bollinger Bänder Strategien anwenden

Die Bollinger Bänder bieten eine Vielzahl von Trading Strategien, die auf ihrer Interpretation und den sich daraus ergebenden Signalen basieren. In diesem Abschnitt haben wir für dich einige Bollinger Bänder Strategien zusammengefasst.

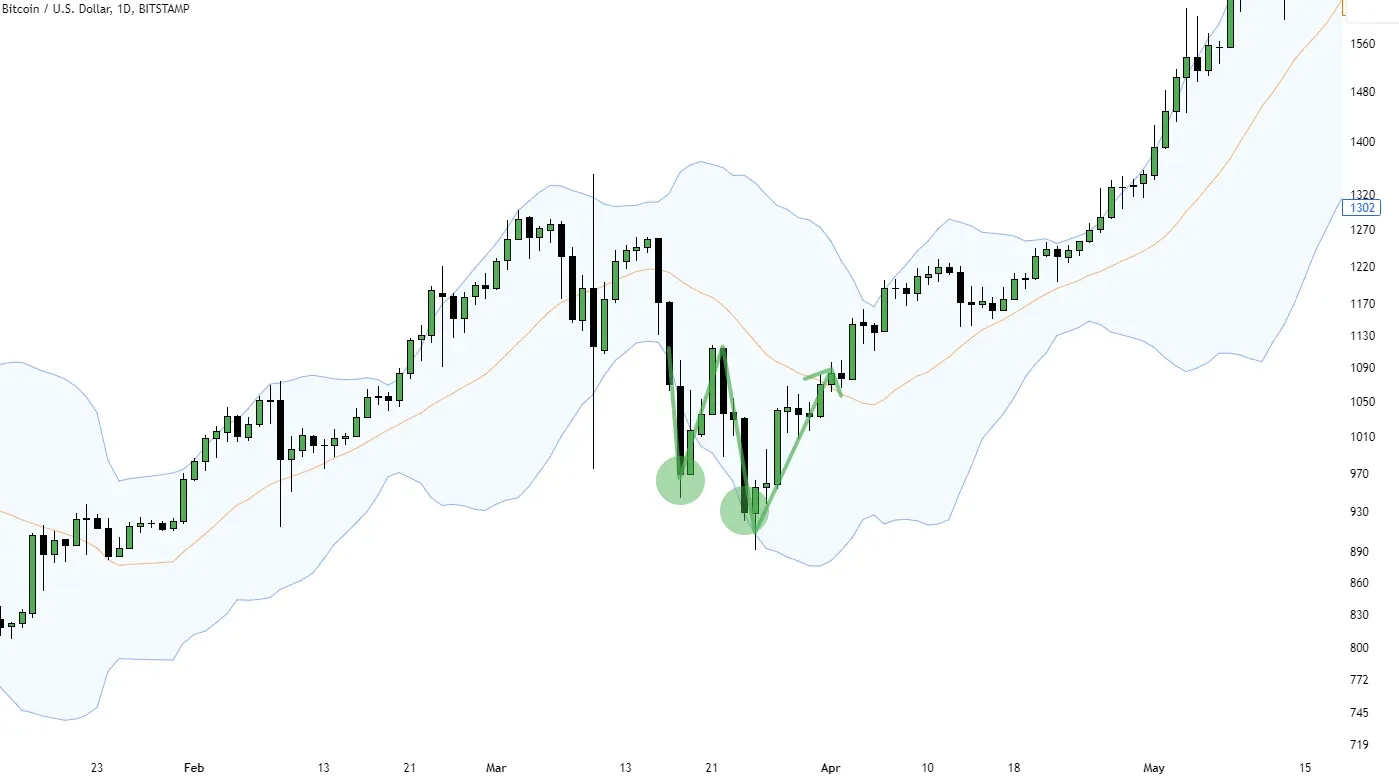

W-Formationen und Bollinger Bänder

Eine interessante Strategie, die auf den Bollinger Bändern basiert, ist die Identifizierung von W-Formationen. Eine W-Formation tritt auf, wenn der Preis ein Tief erreicht, dann steigt, ein Hoch erreicht, erneut fällt und schließlich erneut steigt und ein höheres Hoch erreicht. Diese Formation kann auf eine bevorstehende Trendumkehr hindeuten.

Bei der Verwendung der Bollinger Bänder zur Bestätigung von W-Formationen werden die Bänder als zusätzliches Werkzeug verwendet, um den Zeitpunkt einer möglichen Trendumkehr zu bestimmen. Wenn die Preise in einer W-Formation steigen und das obere Band erreichen oder durchbrechen, kann dies auf eine Trendumkehr nach oben hinweisen. In diesem Fall kann ein Kaufsignal generiert werden.

M-Formationen und Bollinger Bänder

Ähnlich wie bei der W-Formation kann auch die M-Formation in Kombination mit den Bollinger Bändern zur Trendumkehrerkennung verwendet werden. Eine M-Formation tritt auf, wenn der Preis ein Hoch erreicht, dann fällt, ein Tief erreicht, erneut steigt und schließlich erneut fällt und ein niedrigeres Tief erreicht.

Bei der Verwendung der Bollinger Bänder zur Bestätigung von M-Formationen können die Bänder als Hilfsmittel dienen, um den Zeitpunkt einer möglichen Trendumkehr nach unten zu identifizieren. Wenn die Preise in einer M-Formation fallen und das untere Band erreichen oder durchbrechen, kann dies auf eine Trendumkehr nach unten hinweisen. In diesem Fall kann ein Verkaufssignal generiert werden.

Bollinger Squeeze und Breakout

Der Bollinger Squeeze tritt auf, wenn die Bollinger Bänder zusammenlaufen und sich die Bandbreite verringert. Dies deutet auf eine Phase geringer Volatilität hin. Der Squeeze kann ein Hinweis darauf sein, dass eine große Preisbewegung bevorsteht, da Perioden geringer Volatilität oft von Perioden hoher Volatilität abgelöst werden.

Trader nutzen den Bollinger Squeeze, um auf einen bevorstehenden Ausbruch (Breakout) zu warten. Ein Ausbruch kann auftreten, wenn die Preise aus der engen Bandbreite ausbrechen, sei es nach oben oder nach unten. Diese Strategie zielt darauf ab, von starken Preisbewegungen nach einer Periode geringer Volatilität zu profitieren.

Volatilitätsspitzen und -einbrüche erkennen

Die Bollinger Bänder ermöglichen auch die Identifizierung von Volatilitätsspitzen und -einbrüchen. Wenn die Bänder sich plötzlich ausweiten, deutet dies auf eine erhöhte Volatilität hin, während eine Verengung der Bänder auf eine Phase geringerer Volatilität hinweist.

Volatilitätsspitzen können als Hinweis auf bevorstehende starke Preisbewegungen oder Trendfortsetzungen dienen. Händler können auf Ausbrüche oder Umkehrmuster achten, die mit Volatilitätsspitzen einhergehen, um Handelsmöglichkeiten zu identifizieren. Volatilitätseinbrüche hingegen können auf eine Phase geringerer Preisbewegungen und geringerer Volatilität hinweisen, was für einige Trader eine Gelegenheit sein kann, ruhigere Märkte zu nutzen oder ihre Handelsaktivitäten zu reduzieren.

Die Erkennung von Volatilitätsspitzen und -einbrüchen mithilfe der Bollinger Bänder kann wertvolle Informationen liefern und Händlern dabei helfen, geeignete Handelsentscheidungen zu treffen. Es ist wichtig, diese Signale jedoch in Verbindung mit anderen Analysetools und Marktinformationen zu betrachten, um falsche Signale zu vermeiden.

Bollinger Bänder Einstellungen und Parameter

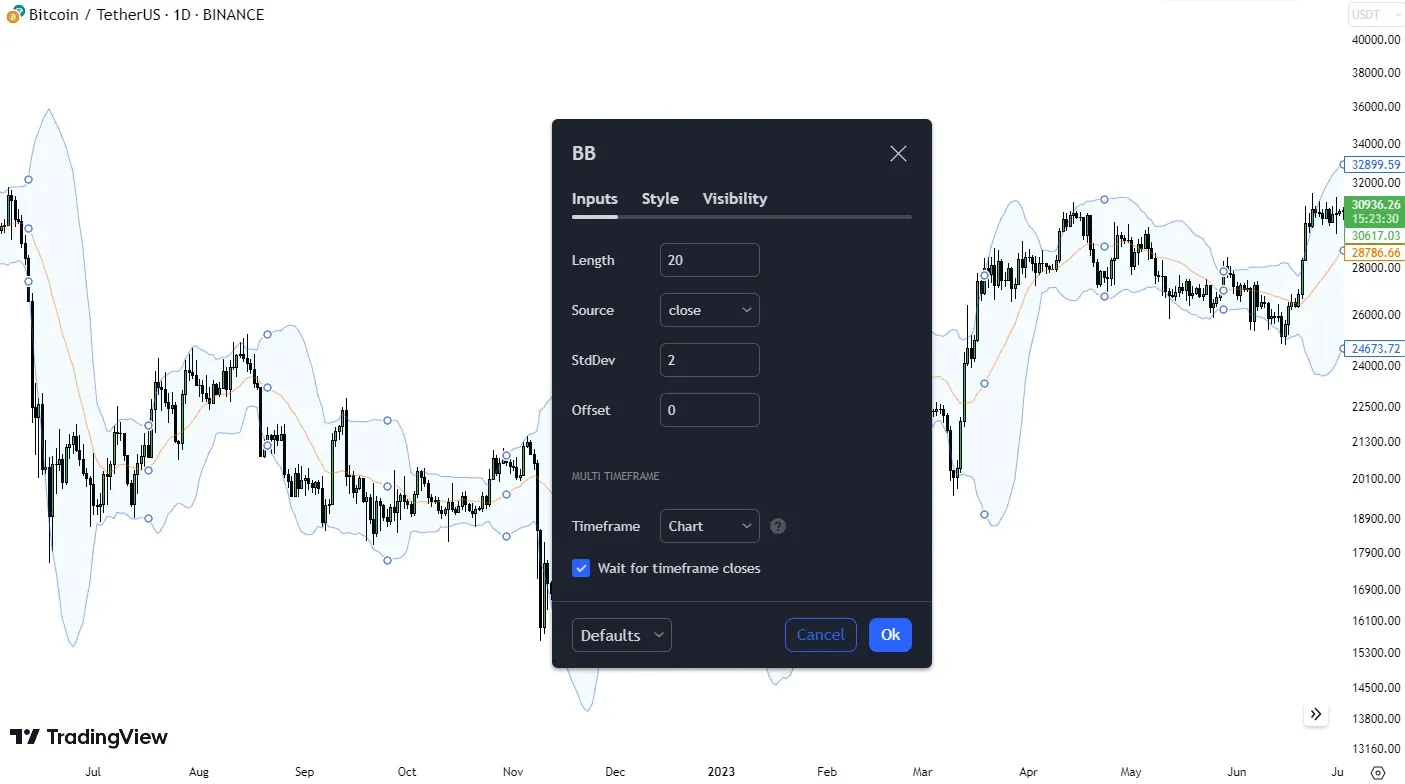

Die Einstellungen und Parameter der Bollinger Bänder spielen eine wichtige Rolle bei ihrer Anwendung und Interpretation. In diesem Abschnitt werden wir uns damit befassen, wie du die Bollinger Bänder auf der Charting Plattform Tradingview einstellst und welche Faktoren du bei der Auswahl der optimalen Periodenlänge berücksichtigen solltest.

Wir haben eine kurze Schritt-für-Schritt-Anleitung erstellt, welche du nutzen kannst, um Bollinger Bänder auf Tradingview einzustellen:

- Öffne ein Chart auf Tradingview und wähle das gewünschte Wertpapier oder den Vermögenswert aus.

- Klicke auf das „Indikatoren“-Symbol (meist ein Reagenzglas-Symbol) oben auf dem Chart.

- Suche nach „Bollinger Bands“ in der Liste der verfügbaren Indikatoren und klicke darauf.

- Es öffnet sich ein Einstellungsfenster für die Bollinger Bänder. Hier kannst du verschiedene Parameter anpassen, wie die Periodenlänge und die Standardabweichung.

- Passe die Parameter nach deinen individuellen Bedürfnissen und Handelsstrategien an.

- Klicke auf „Anwenden“ oder „OK“, um die Einstellungen zu bestätigen und die Bollinger Bänder auf dem Chart anzuzeigen.

Auswahl der optimalen Periodenlänge

Die Auswahl der optimalen Periodenlänge für die Bollinger Bänder hängt von verschiedenen Faktoren ab, wie der Zeitspanne, in der du handeln möchtest, der Volatilität des Marktes und deiner Handelsstrategie. Die Standardperiode beträgt oft 20 Perioden, aber dies kann je nach individuellen Präferenzen und Handelsstil angepasst werden.

Für kurzfristige Trader oder Scalper kann eine kürzere Periode, wie beispielsweise 10 oder 14 Perioden, geeignet sein, um schnellere Signale zu generieren. Für Swing Trader kann eine längere Periode, wie zum Beispiel 50 oder 100 Perioden, nützlich sein, um langfristige Trends zu identifizieren.

Es ist wichtig, verschiedene Periodenlängen auszuprobieren und zu testen, um diejenige zu finden, die am besten zu deinem Handelsansatz passt. Beachte jedoch, dass eine zu kurze Periode zu vielen Fehlsignalen führen kann, während eine zu lange Periode möglicherweise zu spät auf Marktveränderungen reagiert.

Anpassung der Standardabweichung

Die Standardabweichung ist ein Parameter, der die Breite der Bollinger Bänder beeinflusst und die Volatilität des Marktes widerspiegelt. Die Standardabweichung wird normalerweise auf den Wert 2 eingestellt, was bedeutet, dass die Bollinger Bänder zwei Standardabweichungen vom gleitenden Durchschnitt entfernt sind.

Du kannst die Standardabweichung anpassen, um die Bollinger Bänder enger oder weiter auseinander zu platzieren, abhängig von deinen Präferenzen und Handelsstrategien. Eine niedrigere Standardabweichung, beispielsweise 1,5, führt zu engeren Bändern und weniger Platz für Preisbewegungen. Eine höhere Standardabweichung, wie beispielsweise 2,5 oder 3, führt zu breiteren Bändern und mehr Raum für Preisbewegungen.

Bollinger Bänder vs. andere Indikatoren

Bei der technischen Analyse gibt es eine Vielzahl von Indikatoren, die zur Marktanalyse verwendet werden können. Im Vergleich zu anderen Indikatoren haben die Bollinger Bänder ihre eigenen einzigartigen Merkmale und Vorteile. In diesem Abschnitt werden wir die Bollinger Bänder mit zwei weiteren beliebten Indikatoren vergleichen: dem Average True Range (ATR) und dem Keltner Channel.

| Kriterium | Bollinger Bänder | Average True Range (ATR) | Keltner Channel |

|---|---|---|---|

| Berechnung | Gleitender Durchschnitt und Standardabweichung | Auf Basis der tatsächlichen Preisvolatilität | Auf Basis des gleitenden Durchschnitts und des Average True Range (ATR) |

| Indikatorklasse | Preiskanal Indikator | Trendfolge Indikator | Preiskanal Indikator |

| Skala | Overlay | Absolute Skala, unbegrenzt | Overlay |

| Fokus | Trendumkehrungen, Volatilität | Volatilität, Stop-Loss-Niveaus | Trendumkehrungen, Volatilität |

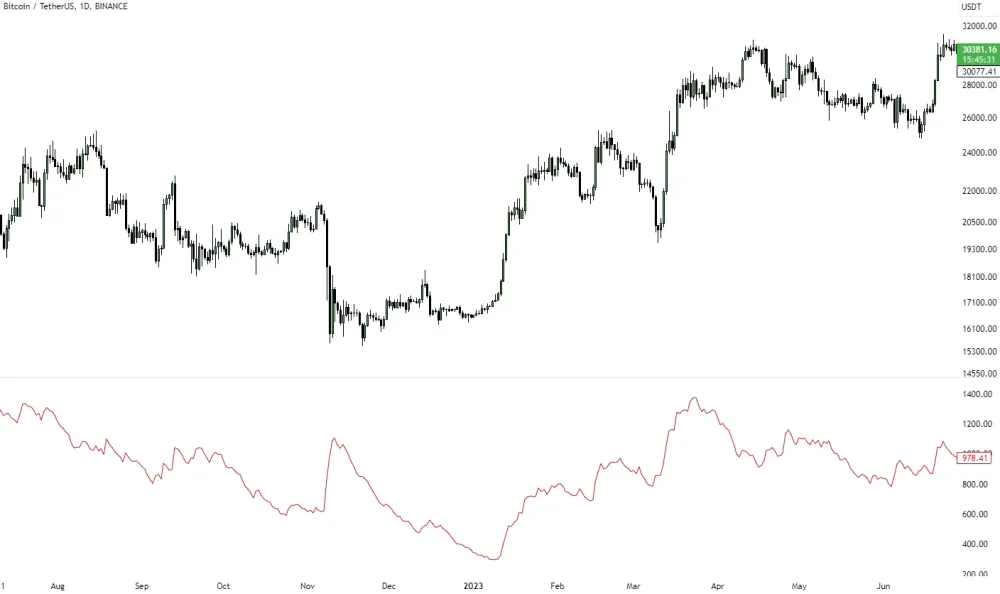

Bollinger Bänder vs. ATR

Das Average True Range (ATR) ist ein Trendfolge Indikator, der die durchschnittliche Handelsspanne eines Wertpapiers über einen bestimmten Zeitraum misst. Im Vergleich zu den Bollinger Bändern, die die Volatilität indirekt über die Breite der Bänder darstellen, liefert der ATR eine direkte Messung der Volatilität.

Während die Bollinger Bänder Informationen über den aktuellen Preis im Vergleich zu den Durchschnittswerten und die Breite des Volatilitätskanals liefern, ermöglicht der ATR eine präzisere Messung der tatsächlichen Volatilität. Der ATR kann hilfreich sein, um das Risiko und das Potenzial für Kursbewegungen zu bewerten und Stop-Loss-Orders entsprechend zu setzen.

Bollinger Bänder vs. Keltner Channel

Der Keltner Channel ist ein technischer Indikator, der ähnlich wie die Bollinger Bänder Preisgrenzen um einen gleitenden Durchschnitt legt. Allerdings basiert der Keltner Channel auf dem Average True Range (ATR) und nicht auf der Standardabweichung.

Im Vergleich zu den Bollinger Bändern, die die Volatilität über die Standardabweichung messen, berücksichtigt der Keltner Channel die Volatilität über den ATR und passt sich entsprechend an. Der Keltner Channel kann helfen, die Preisbewegungen in Bezug auf die Volatilität zu interpretieren und unterstützt ähnliche Handelsstrategien wie die Bollinger Bänder.

Vor- und Nachteile von Bollinger Bändern

Bei der Verwendung der Bollinger Bänder als technisches Analysetool gibt es sowohl Vor- als auch Nachteile, die es zu beachten gilt. In diesem Abschnitt werden wir auf die Vorteile und Nachteile der Bollinger Bänder eingehen, um dir dabei zu helfen, ihre Eignung für deine Handelsstrategie besser zu bewerten.

Vorteile von Bollinger Bändern

- Trendidentifikation: Die Bollinger Bänder können dabei helfen, die Richtung und Stärke eines Trends zu identifizieren. Durch die Beobachtung der Position des Preises in Bezug auf die Bänder können Trader potenzielle Trendumkehrungen oder -fortsetzungen erkennen.

- Volatilitätsmessung: Die Breite der Bollinger Bänder spiegelt die Volatilität des Marktes wider. Eine breite Bandbreite deutet auf eine höhere Volatilität hin, während eine enge Bandbreite auf eine geringere Volatilität hinweist. Dies kann Tradern helfen, ihre Handelsstrategien an unterschiedliche Marktbedingungen anzupassen.

- Signalgenerierung: Die Bollinger Bänder können Handelssignale liefern, wenn der Preis die Bänder berührt oder durchbricht. Dies kann als Kauf- oder Verkaufssignal interpretiert werden, abhängig von der spezifischen Handelsstrategie und den Marktbedingungen.

- Flexibilität: Die Bollinger Bänder können an die individuellen Bedürfnisse und Präferenzen des Traders angepasst werden. Die Parameter wie die Periodenlänge und die Standardabweichung können variiert werden, um den spezifischen Markt und die Handelsstrategie anzupassen.

Nachteile von Bollinger Bändern

- Fehlsignale: Wie bei jedem technischen Indikator können auch die Bollinger Bänder Fehlsignale generieren. Es ist wichtig zu beachten, dass nicht jede Berührung oder Durchbrechung der Bänder zu einer tatsächlichen Trendumkehr oder Handelsmöglichkeit führt. Zusätzliche Analyse und Bestätigung durch andere Indikatoren oder Chartmuster sind oft erforderlich.

- Nachlaufende Natur: Die Bollinger Bänder basieren auf vergangenen Preisdaten und können daher nachlaufend sein. Das bedeutet, dass sie möglicherweise nicht in der Lage sind, eine Trendumkehr oder eine Kursbewegung in Echtzeit vorherzusagen.

- Abhängigkeit von Strategien: Bollinger Bändern sind zwar ein umfassendes Werkzeug, liefern allerdings nur für eine begrenzte Anzahl an Strategien Informationen. Du musst also zuerst abwägen, ob Bollinger Bänder zu deinem Stil passen.

Tipps und Tricks für den erfolgreichen Einsatz der Bollinger Bänder

Die Verwendung der Bollinger Bänder erfordert einige Kenntnisse und Fähigkeiten, um ihre Wirksamkeit zu maximieren. Hier sind einige Tipps und Tricks, die dir dabei helfen können, die Bollinger Bänder effektiv einzusetzen.

Kombination mit anderen Indikatoren

Die Bollinger Bänder können effektiv mit anderen technischen Indikatoren kombiniert werden, um eine umfassendere Marktanalyse zu ermöglichen. Indikatoren wie der Relative Strength Index (RSI), der Moving Average Convergence Divergence (MACD) oder der Stochastic Oscillator können dazu beitragen, zusätzliche Bestätigungssignale für Handelsentscheidungen zu liefern. Die Kombination mehrerer Indikatoren kann dazu beitragen, falsche Signale zu reduzieren und die Genauigkeit der Handelssignale zu verbessern.

Risikomanagement

Wie bei jeder Handelsstrategie ist ein effektives Risikomanagement von großer Bedeutung. Setze klare Stop-Loss-Orders, um potenzielle Verluste zu begrenzen und das Risiko zu kontrollieren. Die Bollinger Bänder können dabei helfen, potenzielle Stop-Loss-Niveaus zu identifizieren, indem sie die Volatilität und die Bandbreite des Preises anzeigen. Stelle sicher, dass deine Stop-Loss-Strategie auf deinem individuellen Risikoprofil und deinen Handelszielen basiert.

Backtesting

Eine gründliche Analyse vergangener Daten und das Durchführen von Backtests sind wichtige Schritte, um die Wirksamkeit der Bollinger Bänder zu bewerten. Verwende historische Preisdaten, um die Leistung der Bollinger Bänder in verschiedenen Marktbedingungen zu testen und zu überprüfen. Dies kann dir helfen, ein besseres Verständnis für die Stärken und Schwächen der Bollinger Bänder zu entwickeln und die Parameter entsprechend anzupassen.

Fazit zu Bollinger Bändern

Die Bollinger Bänder sind ein beliebtes und vielseitiges technisches Analysetool, das Tradern dabei helfen kann, Trends, Volatilität und potenzielle Handelssignale zu identifizieren. In diesem Artikel haben wir die Grundlagen der Bollinger Bänder erklärt, ihre Berechnung und Funktionsweise untersucht und verschiedene Bollinger Bänder Strategien diskutiert.

Wir haben hier die wichtigsten Schlussfolgerungen des Artikels für dich zusammenfasst:

- Bollinger Bänder sind ein beliebter technischer Indikator, der Tradern hilft, Trends und Volatilität zu identifizieren und potenzielle Handelssignale abzuleiten.

- Die Bänder basieren auf einem gleitenden Durchschnitt und der Standardabweichung und können verwendet werden, um den Preis in Bezug auf die Durchschnittswerte zu analysieren.

- Durch das Lesen der Bollinger Bänder können Trader Hinweise auf Trendumkehrungen, Volatilitätsspitzen und -einbrüche sowie weitere Signale erhalten.

Diese und weitere Aspekte kannst du nutzen und in deine eigene Trading Strategien integrieren. Mit einem gründlichen Verständnis ihrer Funktionsweise und Anwendung stellen Bollinger Bänder eine sinnvolle Ergänzung für den Handel an den Märkten dar.

Häufige Fragen (FAQ) zu Bollinger Bändern

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zu Bollinger Bändern

-

Wie liest man die Bollinger Bänder?

Die Bollinger Bänder werden gelesen, indem man beobachtet, wie der Preis in Bezug auf die Bänder interagiert. Ein Durchbruch oder eine Berührung der Bänder kann als potenzielles Handelssignal interpretiert werden. -

Was sagt das Bollinger Band aus?

Das Bollinger Band gibt Informationen über die Volatilität des Marktes und die potenziellen Handelschancen. Eine breitere Bandbreite deutet auf eine höhere Volatilität hin, während eine engere Bandbreite auf eine geringere Volatilität hinweist. -

Sind die Bollinger Bänder für Anfänger geeignet?

Ja, die Bollinger Bänder können auch von Anfängern verwendet werden. Es ist jedoch ratsam, sich mit den Grundlagen der technischen Analyse und dem Verständnis von Trendlinien vertraut zu machen, um die Bollinger Bänder besser interpretieren zu können. -

Kann ich die Bollinger Bänder auf verschiedenen Zeiträumen verwenden?

Ja, die Bollinger Bänder können auf verschiedenen Zeiträumen angewendet werden, von kurzfristigen Charts wie 5-Minuten-Charts bis hin zu langfristigen Charts wie Tages- oder Wochen-Charts.