Stablecoins: Das Wichtigste in Kürze

- Was sind Stablecoins?

Stablecoins sind Kryptowährungen, deren Wert an einen stabilen Vermögenswert gekoppelt ist. Meistens handelt es sich dabei um den US-Dollar, aber auch Euro oder Gold können als Basis dienen. - Wie funktionieren Stablecoins?

Stablecoins nutzen verschiedene Mechanismen, um ihren Wert stabil zu halten. Bei klassischen Stablecoins wie USDT oder USDC wird jeder Coin durch echte Dollarreserven und Staatsanleihen gedeckt. - Welche Stablecoins sind MiCA reguliert?

USDC und EURC von Circle sind Stablecoins mit MiCA-Regulierung und somit in Europa legal. US-Dollar Tether (USDT) ist in Europa nicht legal und hat keine MiCA-Regulierung. - Welche Chancen & Risiken haben Stablecoins?

Stablecoins ermöglichen schnelle und günstige Transaktionen, besonders im internationalen Zahlungsverkehr. Risiken bestehen vor allem bei unzureichender Absicherung, Intransparenz oder regulatorischen Problemen. - Wo kann ich Stablecoins kaufen?

Stablecoins wie USDT oder USDC kannst Du auf Plattformen wie Bitpanda oder Bitget kaufen. Dort kannst Du Stablecoins direkt mit Euro handeln oder gegen andere Kryptowährungen tauschen.

Was sind Stablecoins?

Stablecoins sind Kryptowährungen, deren Wert an einen stabilen Vermögenswert gekoppelt ist. In den meisten Fällen ist das der US-Dollar, aber auch der Euro, Gold oder andere Werte können als Grundlage dienen.

Stablecoins übernehmen in der Krypto-Welt eine wichtige Funktion: Sie dienen als Zahlungsmittel, als Wertaufbewahrung und als Brücke zwischen traditionellen Fiat-Währungen und dem Krypto-Ökosystem.

Ein weiterer Vorteil: Stablecoins werden häufig beim Handel auf Kryptobörsen verwendet. Sie helfen dabei, Gewinne zwischenzuspeichern, ohne dass man das Geld direkt in Fiat-Währungen zurücktauschen muss.

Die besten Stablecoins im Überblick

Nachdem Du nun verstanden hast, was Stablecoins sind und welche Funktion sie überhaupt haben, möchten wir Dir nun die größten und wichtigsten Stablecoins vorstellen.

In der folgenden Tabelle stellen wir Dir die wichtigsten Stablecoins vor und zeigen Dir die Emittenten hinter den Coins.

| Stablecoin | Ticker | Emittent | Marktkapitalisierung |

|---|---|---|---|

| Tether | USDT | Tether Ltd. | 144 Mrd. USD |

| USD Coin | USDC | Circle | 60 Mrd. USD |

| USDS (ehemals DAI) | USDS | MakerDAO | 7,7 Mrd. USD |

| Ethena USDe | USDe | Ethena Labs | 5,2 Mrd. USD |

| First Digital USD | FDUSD | First Digital Trust | 2,5 Mrd. USD |

| PayPal USD | PYUSD | PayPal | 800 Mio. USD |

| TrueUSD | TUSD | TrustToken | 500 Mio. USD |

| Frax | FRAX | Frax Finance | 350 Mio. USD |

| USDD | USDD | TRON DAO | 240 Mio. USD |

| Ripple USD | RLUSD | Ripple | 190 Mio. USD |

Tether (USDT)

Tether USDT ist der größte und wichtigste Stablecoin. Tether Limited ist das Unternehmen, welches den Stablecoin herausgibt. Es ist jederzeit möglich, US-Dollar im 1:1-Verhältnis gegen USDT zu tauschen.

Es gab in der Vergangenheit bereits viele Kontroversen rund um USDT und Tether Limited. So wurde bereits häufiger vermutet, dass der Stablecoin in Wahrheit gar nicht 1:1 gedeckt sei. Bis jetzt konnten sich die Vermutungen nicht bewahrheiten. Der Marktanteil von Tether ist in den letzten Jahren zwar rückläufig gewesen, dennoch handelt es sich immer noch um den größten Stablecoin weltweit.

Zuletzt hat Tether sein erstes vollständiges Audit angekündigt, sodass hier bald vermutlich alle Zweifel beseitigt werden.

USDC (USDC)

USDC ist der zweitgrößte Stablecoin und gilt als wichtigster Konkurrent von USDT. Die Funktionsweise der beiden größten Stablecoins ist relativ ähnlich. Der Herausgeber von USDC ist das Unternehmen Circle. Auch dieses garantiert den Umtausch von USDC zu US-Dollar im 1:1-Verhältnis.

Ähnlich wie Tether Limited verdient auch Circle Geld mit der Herausgabe des eigenen Stablecoins. Der Stablecoin ist nämlich nicht ausschließlich durch Cash, sondern auch durch Anleihen gedeckt, welche Zinsen abwerfen.

Grund hierfür war die Pleite der Silicon Valley Bank, bei welcher Circle einen Teil der Cash-Reserven hielt. Nach Bekanntgabe der Rettung aller Kundengelder hat sich der USDC-Kurs jedoch wieder schnell erholt.

USDS (ehemals DAI)

USDS, ehemals bekannt als DAI, ist ein dezentraler Stablecoin. Ursprünglich von MakerDAO entwickelt, wurde DAI im Jahr 2024 im Zuge einer umfassenden Umstrukturierung des Projekts in USDS umbenannt.

USDS wird durch eine Überbesicherung (engl. over-collateralization, kurz oc)mit Kryptowährungen gestützt. Nutzer hinterlegen dabei digitale Vermögenswerte wie ETH in Smart Contracts, um neue USDS zu generieren. Dieses System gewährleistet Transparenz, da alle Transaktionen auf der Blockchain verzeichnet und öffentlich einsehbar sind.

In Bezug auf die Marktkapitalisierung ist USDS der drittgrößte Stablecoin, jedoch mit weitem Abstand hinter USDT und USDC.

Welche Arten von Stablecoins gibt es?

Wir können Stablecoins in drei verschiedene Typen aufteilen. Dabei werden die Arten von Stablecoins aufgrund der zugrundeliegenden Deckung unterteilt. Welche Kategorien von Stablecoins es gibt, haben wir in der folgenden Tabelle für Dich zusammengefasst.

| Typ | Beschreibung | Besicherung | Beispiel |

|---|---|---|---|

| Zentralisierte Stablecoins | Stablecoins, die von einem Unternehmen ausgegeben und verwaltet werden. Sie sind an Fiat-Währungen gekoppelt. | Hinterlegung durch Bankreserven in Fiat (z. B. US-Dollar) | USDT, USDC |

| Krypto-besicherte Stablecoins | Dezentrale Stablecoins, die durch Kryptowährungen wie ETH überbesichert werden. | Hinterlegung durch digitale Assets (Smart Contracts) | USDS (ehemals DAI) |

| Algorithmische Stablecoins | Stablecoins, deren Stabilität durch einen Algorithmus geregelt wird, ohne direkte Sicherheiten. | Dynamische Steuerung durch Angebot und Nachfrage | FRAX (teilweise algorithmisch), frühere Projekte wie UST |

| Rohstoff-basierte Stablecoins | Stablecoins, die an reale Güter wie Gold gekoppelt sind. | Physische Rohstoffe (z. B. Edelmetalle) | PAXG (Gold), XAUT |

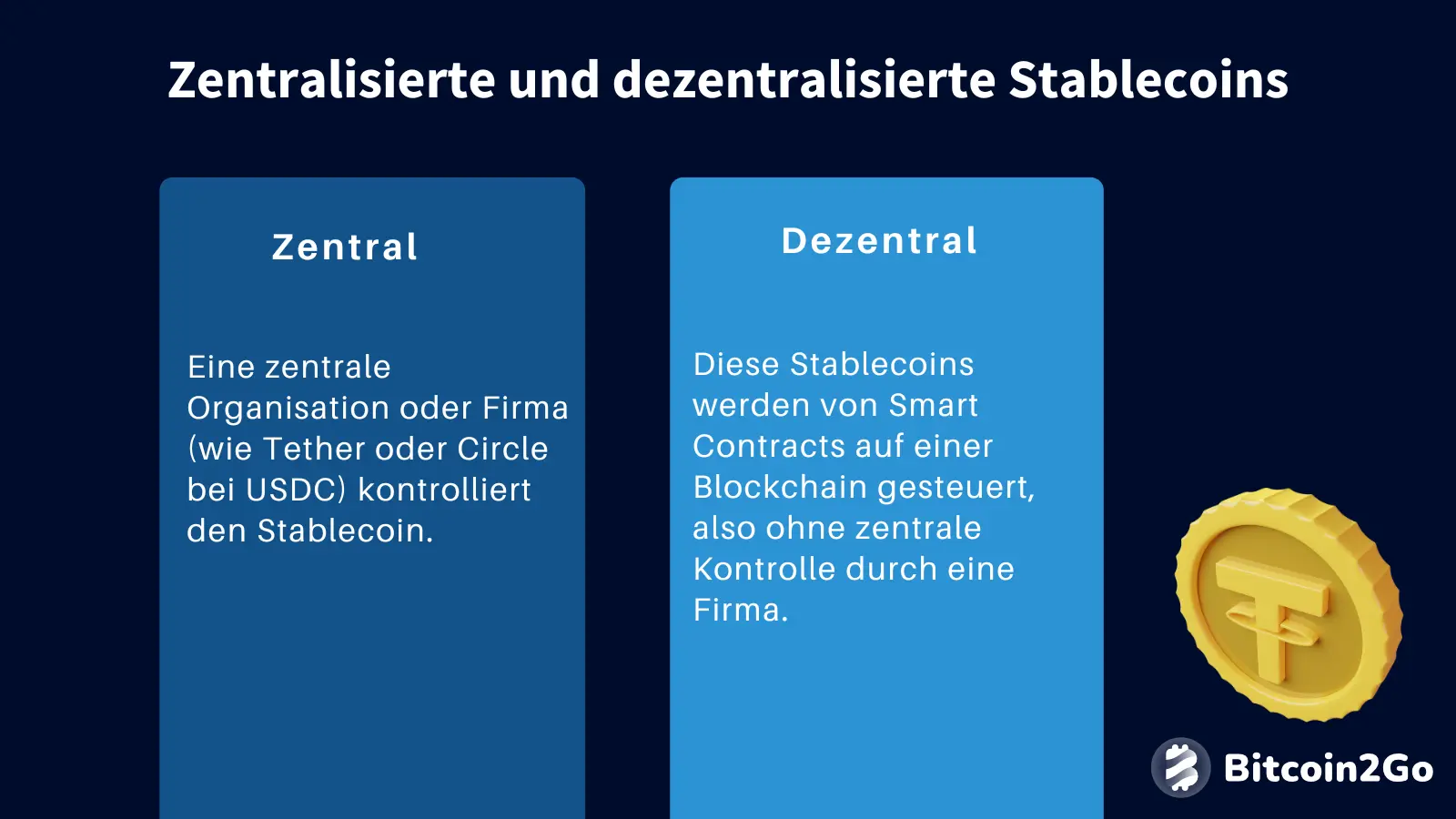

Zentralisierte Stablecoins

Zentralisierte Stablecoins werden von Unternehmen oder Organisationen herausgegeben, die für die Verwaltung der Reserven und die Einhaltung regulatorischer Vorgaben verantwortlich sind. Diese Stablecoins sind in der Regel 1:1 an eine Fiat-Währung wie den US-Dollar oder den Euro gekoppelt.

Die Reserven zentralisierter Stablecoins bestehen meist aus einer Kombination aus Bargeld, Bankeinlagen und kurzfristigen US-Staatsanleihen. Diese dienen als Sicherheit, um den Wert des Stablecoins stabil bei 1 USD oder 1 EUR zu halten.

Ein Nachteil zentralisierter Stablecoins ist ihre Abhängigkeit von einem zentralen Herausgeber. Nutzer müssen darauf vertrauen, dass die hinterlegten Reserven tatsächlich vorhanden und jederzeit einlösbar sind. Zudem unterliegen sie regulatorischen Anforderungen, die sich je nach Region unterscheiden und den Zugang für Nutzer beeinflussen können.

Krypto-besicherte Stablecoins

Krypto-besicherte Stablecoins werden nicht durch Fiatgeld, sondern durch andere Kryptowährungen abgesichert. Nutzer hinterlegen zum Beispiel Ethereum oder andere Token in einem Smart Contract und erhalten im Gegenzug Stablecoins wie USDS (ehemals DAI).

Da der Wert der hinterlegten Kryptowährungen schwanken kann, erfolgt die Absicherung in der Regel überbesichert – das heißt, der Wert der Reserve ist höher als der ausgegebene Stablecoin.

Diese Stablecoins funktionieren dezentral und werden von Protokollen wie MakerDAO verwaltet. Es gibt keine zentrale Instanz, stattdessen regeln Smart Contracts automatisch die Ausgabe und Rücknahme der Token. Dadurch gelten krypto-besicherte Stablecoins als transparenter und weniger abhängig von Unternehmen oder Regulierungsbehörden.

Ein Nachteil liegt im Risiko von Preisschwankungen der Sicherheiten. Wenn der Kurs der hinterlegten Kryptowährungen stark fällt, kann es zu automatischen Liquidationen kommen.

Algorithmische Stablecoins

Algorithmische Stablecoins verwenden keine klassischen Sicherheiten wie Fiatgeld oder Kryptowährungen. Stattdessen wird der Preis durch einen Algorithmus reguliert, der Angebot und Nachfrage automatisch steuert. Ziel ist es, den Wert des Stablecoins stabil bei etwa einem US-Dollar zu halten – ohne hinterlegte Reserven.

Ein bekanntes Beispiel ist FRAX, das ein hybrides Modell aus algorithmischer Steuerung und Teilbesicherung nutzt. Frühere Projekte wie TerraUSD (UST) versuchten rein algorithmische Ansätze, scheiterten jedoch.

Allerdings gilt diese Art von Stablecoins als besonders risikoreich.

Wenn das Vertrauen in den Mechanismus sinkt, kann die Preisbindung schnell verloren gehen. Aus diesem Grund stehen algorithmische Stablecoins häufig in der Kritik und unter regulatorischer Beobachtung.

Rohstoffbasierte Stablecoins

Rohstoffbasierte Stablecoins sind digitale Währungen, deren Wert an physische Güter wie Gold oder andere Edelmetalle gekoppelt ist. Jeder ausgegebene Token entspricht dabei einem festen Anteil des jeweiligen Rohstoffs, der in der Regel bei einem Drittanbieter eingelagert wird.

Ein bekanntes Beispiel ist PAX Gold (PAXG). Jeder PAXG-Token repräsentiert eine Feinunze Gold, das physisch in Tresoren gelagert ist. Auch Tether Gold (XAUT) verfolgt ein ähnliches Konzept.

Diese Stablecoins ermöglichen es, Rohstoffe digital zu handeln, ohne dass Nutzer das physische Gut direkt besitzen oder lagern müssen. Sie kombinieren die Sicherheit eines realen Wertes mit der Flexibilität von Blockchain-Technologie.

Allerdings ist das Vertrauen in den Herausgeber entscheidend.

Nur wenn die Lagerung transparent nachgewiesen wird und der Token jederzeit gegen das physische Gut eingelöst werden kann, erfüllt der Stablecoin seinen Zweck zuverlässig.

Chancen und Risiken von Stablecoins

Stablecoins bringen eine Reihe von Vorteilen mit sich. Einer der größten Pluspunkte ist die Preisstabilität. Im Gegensatz zu volatilen Kryptowährungen wie Bitcoin oder Ethereum schwankt der Kurs von Stablecoins kaum. Das macht sie besonders nützlich für Zahlungen, internationalen Handel und als Zwischenlösung bei Marktbewegungen.

Sie ermöglichen schnelle und kostengünstige Transaktionen, unabhängig von Banken oder Landesgrenzen. Auch für sanktionierte Länder kann das von Vorteil sein. Im Bereich Decentralized Finance dienen Stablecoins als Grundlage für Kredite, Staking, Handel oder Renditeprodukte. Auch in Ländern mit instabilen Währungen gewinnen sie als Alternative zum lokalen Geld an Bedeutung.

- Gut für internationale Transaktionen

- Schnelle, globale Transaktionen möglich

- Sanktionierte Länder können weiterhin Handel betreiben

- Schutz vor Inflation in Schwellenländern

- Einfacher Zugang zum USD oder EUR

- Abhängigkeit von Emittenten

- Unklare Reserven bei Anbietern

- Volatilität bei Krypto-Sicherheiten

- Regulatorische Unsicherheiten weltweit

- Verlust der Preisbindung möglich

Gleichzeitig sind mit Stablecoins auch Risiken verbunden. Zentralisierte Stablecoins wie USDT oder USDC hängen stark vom Vertrauen in den Herausgeber ab. Unklare oder unzureichende Reserven können zu Problemen führen, wenn viele Nutzer gleichzeitig auszahlen wollen.

Dezentrale Stablecoins unterliegen wiederum dem Risiko starker Preisschwankungen der Sicherheiten. Algorithmische Varianten sind besonders anfällig, wenn das Marktvertrauen bricht. Zudem ist die regulatorische Lage weltweit im Wandel. Neue Gesetze wie MiCA in der EU könnten bestimmte Stablecoins einschränken oder vom Markt ausschließen.

Stablecoins: Wichtige Tipps & Informationen für Einsteiger

Stablecoins bieten verschiedene Einsatzmöglichkeiten. Wer sie gezielt nutzt, kann von günstigen Transaktionen, aber auch von passivem Einkommen profitieren. Dennoch solltest Du dabei einige Dinge beachten. In den folgenden Abschnitten findest Du praktische Tipps, wie Du Stablecoins sinnvoll einsetzen und Risiken besser steuern kannst.

Diversifizierung von Stablecoins

Auch bei Stablecoins lohnt sich eine gezielte Streuung. Unterschiedliche Stablecoins haben verschiedene Risiken – etwa durch ihre Besicherung, den Herausgeber oder regulatorische Vorgaben.

Wer nur auf einen Stablecoin setzt, macht sich abhängig von dessen Stabilität und Vertrauen in den Emittenten.

Durch die Kombination mehrerer Stablecoins kannst Du Dein Risiko besser verteilen. So kann ein Mix aus zentralen Stablecoins wie USDC oder USDT mehr Sicherheit bieten.

Auch die Einbindung von Euro-Stablecoins wie EURC kann sinnvoll sein, wenn Du Dich nicht ausschließlich vom US-Dollar abhängig machen möchtest.

📖 Mehr erfahren: In unserem Beitrag »Krypto-Portfolio aufbauen« zeigen wir die wichtigsten Grundlagen für diversifizierten und langfristigen Vermögensaufbau.

Staking und Lending von Stablecoins

Stablecoins lassen sich nicht nur zum Bezahlen oder Handeln verwenden – Du kannst sie auch einsetzen, um passive Erträge zu erzielen. Zwei gängige Möglichkeiten dafür sind Krypto-Staking und Krypto-Lending.

- Beim Staking stellst Du Deine Stablecoins auf einer Plattform zur Verfügung, die sie für verschiedene Zwecke nutzt, etwa zur Absicherung von Netzwerken oder zur Liquiditätsbereitstellung. Im Gegenzug erhältst Du regelmäßige Zinszahlungen.

- Beim Lending verleihst Du Deine Stablecoins direkt an andere Nutzer oder Protokolle. Auch hier bekommst Du eine Rendite, meist abhängig von der Nachfrage auf dem Markt. Beide Methoden sind besonders bei Stablecoins beliebt, da der Wert im Vergleich zu anderen Kryptowährungen kaum schwankt.

🛡️ Das Risiko: Plattformen können gehackt werden oder insolvent gehen. Zudem unterscheiden sich die Zinssätze je nach Anbieter und Marktphase deutlich. Deshalb solltest Du nur seriöse Plattformen nutzen, Erträge realistisch einschätzen und möglichst nicht Dein gesamtes Kapital einsetzen.

⚡️ Praxis statt Theorie: Mehr Informationen zum Geldverdienen mit Stablecoins findest Du in unserem Beitrag der besten Krypto-Staking und Zinsplattformen.

Stablecoins und Steuern

Auch Stablecoins unterliegen steuerlichen Regelungen – vor allem dann, wenn Du sie tauschst, verkaufst oder damit Erträge erzielst. Obwohl ihr Kurs meist stabil bleibt, gelten sie steuerlich als Kryptowährungen und nicht als klassische Währungen.

Das bedeutet: Gewinne aus dem Verkauf können steuerpflichtig sein, wenn sie innerhalb der einjährigen Haltefrist entstehen. Das ist vor allem dann relevant, wenn Du USD-Stablecoins gehalten hast, da der EUR/USD-Kurs schwanken kann.

Nutzt Du Stablecoins für Lending oder Staking, gelten die erhaltenen Zinsen ebenfalls als steuerpflichtige Einkünfte. Diese müssen in der Steuererklärung angegeben werden. Auch bei der Nutzung von Stablecoins zum Bezahlen oder Tauschen in andere Kryptowährungen kann eine steuerlich relevante Transaktion entstehen. Mehr Informationen findest Du auch im Beitrag »Stablecoins und Steuern«.

📖 Wie sollte man vorgehen? Es ist sinnvoll, alle Transaktionen mit Stablecoins sorgfältig zu dokumentieren. Hierfür empfehlen wir unseren Vergleich der besten Krypto-Steuertools, die Wallet- und Börsendaten automatisch auswerten. So behältst Du den Überblick und kannst mögliche Steuerpflichten rechtzeitig erkennen.

Häufige Fragen zum Thema Stablecoins

-

Sind Stablecoins legal?

In den meisten Ländern sind Stablecoins legal, solange sie keine lokalen Finanzgesetze verletzen. In der EU unterliegen sie zunehmend der Regulierung durch die MiCA-Verordnung. Die Nutzung ist jedoch generell legal. -

Welche Stablecoins sind MiCA reguliert?

MiCA-regulierte Stablecoins sind aktuell z. B. EURC und USDC von Circle sowie EUROe von Membrane Finance. -

Kann ich mit Stablecoins bezahlen?

Ja, in vielen Fällen ist das möglich. Einige Onlinedienste und Krypto-Zahlungsanbieter akzeptieren Stablecoins wie USDT oder USDC als Zahlungsmittel. -

Sind Stablecoins anonym?

Stablecoin-Transaktionen sind auf der Blockchain öffentlich einsehbar, aber pseudonym. Bei zentralen Stablecoins erfolgt oft eine KYC-Prüfung, wodurch die Anonymität eingeschränkt ist. -

Wie funktioniert der Wechsel von Stablecoins zurück in Euro?

Du kannst Stablecoins auf Börsen oder in Wallets gegen Euro tauschen und anschließend auf dein Bankkonto auszahlen lassen. Die Verfügbarkeit hängt vom jeweiligen Anbieter ab. -

Wie kann ich Stablecoins kaufen?

Stablecoins kannst du auf regulären Krypto-Börsen wie Bitpanda oder Bitget kaufen. Meistens lassen sie sich direkt mit Euro oder per Tausch gegen andere Kryptowährungen erwerben.