Decentralized Finance (DeFi) ist dank Compound spätestens seit dem Jahr 2021 jedem ein Begriff. Das Lending Protokoll legte mit dem Start seines eigenen Governance-Tokens COMP einen fulminanten Start hin und stieg innerhalb kürzester Zeit um mehrere 100 Prozent auf Platz 1 aller DeFi Tokens.

Die Vorherrschaft von Compound scheint im Jahr 2025 beendet, doch was steckt eigentlich hinter dem Projekt? Wie kann man mit Compound Geld verdienen? Wie erreichen Nutzer die Renditen von 100 Prozent und mehr? Was steckt hinter der DeFi App, dem COMP Token und welche Gefahren gilt es zu beachten?

Wir liefern euch in unserem „Was ist Compound“ Wissensartikel Antworten auf die wichtigsten Fragen rund um den DeFi und Lending Token. Außerdem zeigen wir Dir, wie du Compound (COMP) kaufen kannst.

| Nativer Coin | COMP |

| Konsensalgorithmus | Proof of stake (PoS) |

| Gründer | Robert Leshner und Geoffrey Hayes |

| Veröffentlichungsjahr | 2017 |

| Handelbar auf | Bitvavo, Bitpanda, Coinbase, OKX |

| Branche | DeFi/Lending |

| Explorer | Etherscan |

| Github | Compound Github |

| Whitepaper | Compound Whitepaper |

Was ist Compound (COMP)? - Erklärung und Definition

Compound ist ein DeFi-Protokoll, welches mithilfe von Smart Contracts auf der Ethereum Blockchain läuft. Das Prinzip ist einfach erklärt, denn der Fokus des Projekts liegt auf dem Lending und Borrowing von Kryptowährungen.

Für das Verleihen seiner Tokens (Lending / Kredite vergeben) erhält der User Zinsen und kann zusätzlich COMP-Tokens verdienen. Auch das Leihen (Borrowing / Kredite aufnehmen) von Kryptos wird mit COMP-Tokens belohnt, dazu aber später mehr.

Die Zinssätze sind für beide Seiten variabel und richten sich jeweils nach Angebot und Nachfrage der hinterlegten Kryptowährung.

Der Vorteil: Compound läuft 24/7 und ist somit, anders als eine Bank, immer erreichbar. Außerdem können die hinterlegten Kryptowährungen jederzeit ausgezahlt werden. Genauso kann auch ein Kredit jederzeit zurückgezahlt werden.

Compound ist zusammengefasst also ein Liquiditätspool für Kredite auf der Ethereum Blockchain, bei der User durch Zinsen und Ausgabe des COMP-Tokens motiviert werden, das Protokoll zu nutzen.

Wie funktioniert Compound (COMP)?

Wie bereits im oberen Teil erklärt, funktioniert Compound nach einem einfachen Prinzip, das wir aus dem Bankenwesen kennen: Denn ähnlich wie bei einer Bank, kann ich mein Geld (= Kryptowährungen) auf meinem Konto hinterlegen und erhalte dafür einen jährlichen Zinssatz.

Der große Unterschied zu einer Bank ist allerdings die Verwahrung, denn das Unternehmen Compound Finance verwaltet zu keinem Zeitpunkt irgendwelche Kryptowährungen.

Alles findet über Smart Contracts auf der Ethereum Blockchain statt. Damit entfällt der Mittelsmann und auch die Kontrolle sowie die Verantwortung (!) über die Assets bleibt beim User.

Daher stammt auch der Begriff „Decentralized Finance“ (DeFi). Denn DeFi-Protokolle bilden oft Anwendungen aus der „echten“ bzw. zentralisierten Finanzwelt auf der Blockchain ab und machen sie so für jedermann zugänglich.

Compound fokussiert sich dabei auf das Kreditgeschäft, welches wir im Englischen als Lending und Borrowing bezeichnen.

Bevor wir uns aber anschauen, wie du Geld mit Compound verdienen kannst, müssen wir verstehen, wie das Protokoll funktioniert und welche Rolle dabei der COMP-Token spielt.

Der COMP Token und die Governance

Der COMP Token spielt im Compound Ökosystem eine zentrale Rolle und bildet den Kern der dezentralen autonomen Organisation (DAO), die das Protokoll steuert.

Jeder COMP Token spiegelt ein Stimmrecht in der Organisation ab, die in Form von Änderungsvorschlägen (engl. proposals) über die Zukunft von Compound entscheidet. Hierbei gilt der Grundsatz: 1 COMP = 1 Vote.

Wer demnach viele COMP und somit viele Stimmrechte in sich vereint, entscheidet beispielsweise über:

- Zinssätze

- Collaterals (Sicherheit, Mindesthöhe der hinterlegten Kreditsumme)

- Admins

- COMP Verteilung

- und viele weitere Parameter und Variablen des Protokolls

Daraus folgt also direkt, dass alle obigen Parameter flexibel sind und jederzeit durch Änderungsvorschläge der DAO angepasst werden können.

Proposals – Entscheidungen im Protokoll

Um ein Proposal, also einen Änderungsvorschlag für Compound zu machen, muss man mindestens 1 Prozent der sich im Umlauf befindlichen COMP Tokens halten. Über den Vorschlag muss dann innerhalb von 3 Tagen abgestimmt werden.

Dabei kann jede Person mit einem Stimmrecht (d.h. mindestens 1 COMP Token) sich für oder gegen den Vorschlag entscheiden. Sollten mindestens 400.000 Stimmen für den Vorschlag abgegeben sein, wird die Änderung nach weiteren 2 Tagen implementiert.

Die meisten COMP (Stimmrechte) werden aktuell mitunter von Polychain Capital gehalten. Für einen Überblick über alle Proposals und die Stimmverteilung empfehlen wir die Governance-Seite von Compound.

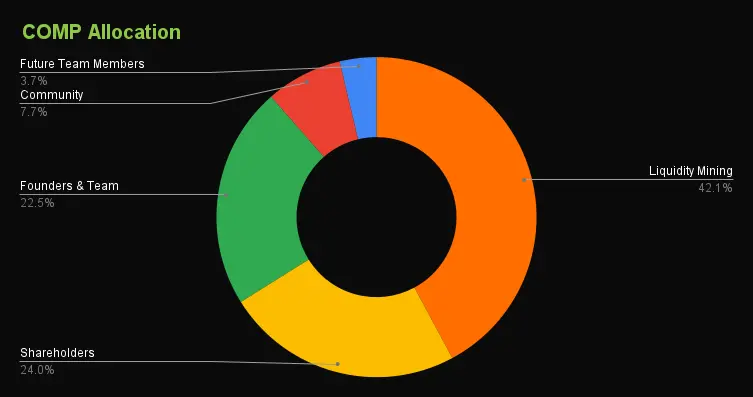

Die COMP Verteilung

Insgesamt wird es 10 Millionen COMP Tokens geben, wovon 4.229.949 COMP über 4 Jahre an die User ausgeschüttet werden sollen. Den Startschuss gab es am 15. Juni 2020.

Seitdem fließen 0,5 COMP pro Ethereum Block (2.880 pro Tag) in die Hände der User des Protokolls. Dabei erhalten alle aktiven Märkte, gewichtet nach ihrem Zinssatz, einen Teil dieser Ausschüttung.

Das Prinzip neben dem Zinssatz auch die Token eines bestimmten Projektes zu erhalten, nennt sich im Übrigen Yield Farming. Wie Du durch Yield Farming mit Compound Geld verdienen kannst, erklären wir Dir später im Artikel.

Dies geschah beispielsweise nach dem COMP Listing bei Coinbase. Das Team verkaufte hierbei einen Teil der eigenen Tokens.

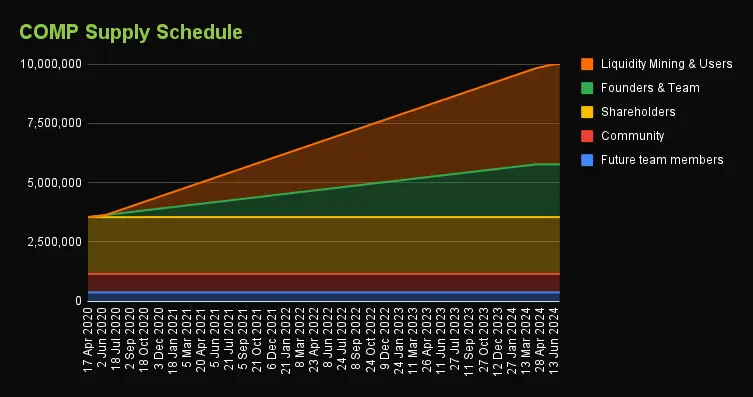

In den nächsten beiden Grafiken kannst Du die Tokenomics von Compound besser nachvollziehen.

Bis zum Juni 2024 soll die maximale Gesamtmenge von 10 Millionen COMP Token vollständig im Umlauf sein. Den Supply Schedule kannst du hier nochmals gut nachvolziehen.

cTokens und Zinsen bei Compound

Wir wissen jetzt, dass Du für das Ausleihen von Kryptowährungen auf Compound Zinsen verdienen kannst und sogar COMP Tokens als Bonus erhältst. Dabei kommt sicherlich die Frage auf, wie dieser Prozess im Detail abläuft. Diese Frage möchten wir nun im Folgenden erklären.

Ein wichtiger Bestandteil hierfür sind die sogenannten cTokens.

cTokens sind nichts anderes als eine Recheneinheit für das Compound Protokoll. Wenn ein Benutzer dem Protokoll eine Kryptowährung zur Verfügung stellt, werden cToken verwendet, um die von ihm ausgeliehenen Gelder sowie etwaige Zinserträge zu verfolgen. Jedes Mal, wenn ein Benutzer dem Ausleihpool Gelder zur Verfügung stellt, erhält er einen entsprechenden Saldo in cToken.

cToken sind ERC20-Token, d.h. sie können jederzeit auf Etherscan eingesehen und auch in Ethereum-Wallets wie z.B. Metamask aufbewahrt werden. Außerdem lassen sie sich dadurch auch leicht auf verschiedenen anderen Plattformen anwenden.

Zusammengefasst: cTokens verbriefen Deinen Anteil am entsprechenden Ausleihpool einer bestimmten Kryptowährung und damit auch Deinen Anspruch auf Zinsen. Da sie den Wert einer zugrunde liegenden Kryptowährung abbilden, gehören sie zur Kategorie der Derivate.

Nach all der Theorie möchten wir dies in einem praktischen Beispiel illustrieren.

So funktionieren die cTokens – Ein Beispiel

Nehmen wir an, du sendest 1.000 DAI an das Compound-Protokoll, wenn der Wechselkurs 0,020070 beträgt. Du würdest dann 49.825,61 cDAI (1.000/0,020070) erhalten.

Einige Monate später entscheidest Du Dich, dass es an der Zeit ist, die DAI aus dem Protokoll zurückzuziehen. Der Wechselkurs beträgt nun 0,021591: Deine 49.825,61 cDAI sind jetzt gleich 1.075,78 DAI (49.825,61 * 0,021591). Somit hast Du 75,78 DAI an Zinsen verdient.

Willst Du also Deine DAI wieder abheben, löst Du den von dir gewünschten Betrag an cDAI in DAI ein und transferierst die DAI zurück auf Deine Ethereum Wallet.

Wie richte ich Compound ein? – Die Kurzanleitung

Kommen wir nun zum spannenden Teil, nachdem wir nun wissen wie Compound funktioniert und welche Rolle die Tokens spielen. Wir wollen uns also im Konkreten anschauen, wie Du nun Geld mit Compound verdienen kannst.

Ethereum Wallet mit Compound verbinden

Wie bereits erwähnt, arbeitet das Compound Protokoll auf dem Ethereum-Netzwerk. Um also Zugang zu der dApp und seinen Funktionen zu bekommen, brauchst Du eine Ethereum-Wallet, die mit Compound kommunizieren kann.

Hierfür empfehlen wir beispielsweise eine Ledger Hardware-Wallet, Metamask (Browser Erweiterung) oder Argent (Smartphone App).

Sobald Du die Dienste eingerichtet und Ethereum oder andere ERC20 Tokens auf der Wallet hast, kannst Du auch schon direkt loslegen. Solltest Du Argent nutzen, läuft alles über die App am Handy. Bei Metamask kannst Du die Browsererweiterung nutzen und auf der Compound Seite Deine Wallet mit dem Protokoll verbinden.

Kryptowährungen ausleihen oder verleihen

Im nächsten Schritt könnt ihr auch schon direkt loslegen und Zinsen verdienen oder euch Kryptowährungen ausleihen. Dafür müsst ihr euch entscheiden, ob ihr Tokens verleihen (Supply Market) oder ausleihen (Borrow Market) wollt.

Danach wählt ihr die gewünschte Kryptowährung aus und folgt den Angaben im Browser oder auf der App. Nehmen wir für unser Beispiel mal an, dass Du DAI ausleihen willst.

Wähle anschließend den gewünschten Betrag aus, den Du hinterlegen willst. Bevor Du die Freigabe erteilst, siehst Du auch nochmal die zu erwartenden Zinsen pro Jahr.

Im Anschluss wirst Du auf deine verbundene Wallet weitergeleitet, wo Du deine Transaktion signierst und damit Deine Tokens auf das Compound Protokoll transferierst. Wie im Abschnitt „cTokens“ beschrieben, erhältst Du dann am Beispiel von DAI deine cDAI.

Die zusätzlich zu den Zinsen verdienten COMP Tokens kannst Du entweder selbst im Voting Bereich beanspruchen (engl. claim), oder sie Dir mit deiner Auszahlung (engl. withdraw) später automatisch auf Deine Ethereum Wallet auszahlen lassen.

Für eine detaillierte Anleitung des Produkts empfehlen wir dir die offizielle Anleitung des Protokolls.

Welche Kryptowährungen unterstützt Compound?

Compound unterstützt derweil 8 Kryptowährungen, die man verleihen oder ausleihen kann. Darunter sind natürlich Ethereum (ETH), die Stablecoins DAI (DAI), Tether (USDT) und USDC, sowie Augur (REP), 0x Token (ZRX), Basic Attention Token (BAT) und Bitcoin in Form von Wrapped Bitcoins (WBTC).

Die Geschichte und die Köpfe hinter dem Projekt

Compound Finance ist ein Start-Up mit Sitz in San Francisco. Das Projekt löste im Jahr 2021 einen regelrechten Hype auf DeFi aus. Dass der COMP Start wohl ein solcher Erfolg war, ist allerdings kein reiner Zufall.

Denn 2018 und 2019 konnte das Projekt insgesamt 33,2 Mio. US-Dollar durch Finanzierungsrunden einnehmen, sodass die Gründer und Entwickler bereits mit ausreichend Liquidität für die eigentliche Entwicklungsarbeit versorgt waren. Die Investoren selbst sind allerdings auch sehr interessant:

Andressen Horowitz, Polychain Capital, Coinbase Ventures und Bain Capital Ventures investierten in das junge Start-Up. Vor allem Coinbase hat mit seinem anschließenden COMP Listing den Run auf die Tokens ausgelöst.

Die Köpfe hinter dem Unternehmen sind CEO Robert Leshner und CTO Geoffrey Hayes, die beide bereits gemeinsam und erfolgreich Unternehmen aufgebaut haben und Erfahrungen aus der Finanzbranche mitbringen.

Yield Farming: Jahreszins durch COMP

Für die meisten von euch steht sicherlich die Rendite im Fokus, die man bei Compound verdienen kann. DeFi Protokolle ermöglichen es, ein passives Einkommen auf die gehaltenen Kryptowährungen zu verdienen.

Diese Renditen liegen oft deutlich über denen vom klassischen Finanzmarkt. Hintergrund ist nicht nur das Wegfallen der Mittelsmänner, sondern natürlich auch die enormen Risiken, die dahinterstecken.

Im nächsten Abschnitt werden wir abermals detaillierter auf diesen Punkt eingehen. Widmen wir uns vorher aber der Maximierung der Rendite:

Der beste Weg bei Compound die maximale Rendite zu erzielen, ist es, sich die Vorteile des Protokolls zugunsten zu machen. Hierbei sprechen wir vom sog. Yield Farming.

Denn bei Compound kann man neben den Zinsen für das Verleihen von Kryptowährung eben auch den COMP Token dazuverdienen. Das steigert die Rendite nochmals zusätzlich, gerade in Zeiten, in denen der Token so herausragend performt wie zum Start im Juni 2020.

Ab hier kann es aber ganz schön kompliziert werden, denn durch Tricks lässt sich die Rendite aus COMP und Zinsen schnell auf das 4-5-fache steigern. Man könnte beispielsweise USDC einzahlen und anschließend USDT leihen. Diese wandelt man dann in USDC um und zahlt sie bei Compound ein, nutzt sie dort und hebt die USDT wieder ab.

Wie bitte? Du verstehst nur Bahnhof? Das ist auch in Ordnung, denn die Vorgehensweise maximiert zwar Zinsen und vor allem die Ausschüttung von COMP Tokens, bringt aber enorme Risiken mit sich.

Investiere immer mit Bedacht und informiere dich! Solltest du dennoch Interesse haben, mehr über das „Yield Farming“ zu erfahren, dann empfehlen wir dir unseren „Was ist Yield Farming“ – Guide.

Was sind die Risiken von Compound und DeFi?

Die Stärke der DeFi Protokolle ist ihre Dezentralität. Gleichzeitig ist dies aber auch eine ihrer größten Schwächen, denn wenn es im Smart Contract einen Fehler gibt, sind deine Funds in Gefahr.

Die Gefahren sind für den einfachen Nutzer kaum einzuschätzen oder zu bewerten, was die DeFi Plattformen mit ihren attraktiven Zinsen gerade für Einsteiger oft zu einer großen Herausforderung macht.

Daher solltest du stets nur das investieren, was du auch bereit bist zu verlieren. Es gibt zwar DeFi-Versicherungen für Verluste, die durch etwaige Hacks entstehen, aber auch hier ist die Komplexität für den ‚einfachen‘ Nutzer noch hoch.

Darüberhinaus bietet Compound auch noch ein eigenes Risiko: die Liquidationsklausel. Solltest du dir auf der Plattform Geld leihen, musst du Sicherheiten hinterlegen.

Hier können dann zwar andere Nutzer einspringen, um deine Sicherheit zu erhöhen, diese erhalten dann aber auch einen Rabatt und damit einen echten Anreiz, dich liquidieren zu wollen.

Ein gefährliches Spiel, das ohnehin in volatilen Märkten schnell zu Massen-Liquidierungen führen kann, wie bei der Corona-Krise. Damit sollte dir nun klar sein, dass das Thema DeFi neben vielen Chancen auch nicht zu unterschätzende Risiken hat.

Compound: Zukunft und Prognose

Compound hatte vor allem in den Jahren 2020 und 2021 seinen Höhenflug und konnte seitdem nicht mehr an die alte Relevanz anknüpfen. Das Projekt zählt zwar noch zu den größten und bekanntesten DeFi-Projekten, ist jedoch weit von Platz 1 entfernt.

Ob Compound (COMP) es schaffen wird, den alten Glanz zurückzuerobern, bleibt abzuwarten. Der DeFi-Markt ist sehr schnelllebig, und es wäre unprofessionell, hier eine genaue Prognose abzugeben.

Um den Kursverlauf von COMP in der Zukunft gut einschätzen zu können, ist es wichtig, den DeFi-Sektor genau im Auge zu behalten.

Compound kaufen: So investierst du in COMP

Compound (COMP) kann auf vielen verschiedenen Krypto-Börsen gekauft werden. In unserem Krypto-Börsen-Vergleich schneidet beispielsweise Bitvavo sehr gut ab. Die gute Bewertung der niederländischen Börse kommt durch verschiedene Faktoren zustande.

Falls Du überlegen solltest, Compound zu kaufen, könnte Bitvavo die richtige Börse für Dich sein.

Fazit zu Compound (COMP)

Compound hat es geschafft, das Buzzword „Decentralized Finance“ (DeFi) in die Köpfe der Leute zu bekommen. Man kann durchaus sagen, dass 2020 den Durchbruch des Trends darstellt.

Der Trend aus den Jahren 2020 und 2021 wurde jedoch seit dem Jahr 2022 wieder gestoppt und viele andere DeFi-Protokolle haben an Relevanz gewonnen. Ob es Compound schaffen wird wieder zu alter Stärke zurückzufinden bleibt abzuwarten. Der DeFi-Sektor ist sehr schnelllebig und schwer zu kalkulieren.

Die Schnelligkeit und die rasante Entwicklung bieten Chancen und Risiken gleichermaßen. Während die einen DeFi verteufeln, sehen andere die Grundlage für den nächsten großen Bullrun im Krypto-Markt.

Die Zukunft wird zeigen, wie nachhaltig diese Entwicklung ist. Doch schon heute sehen wir, dass Staking und DeFi sich großer Nachfrage erfreuen und attraktive Zinsen zu den gehaltenen Kryptowährungen bieten.

Jedoch steht und fällt die Entwicklung wohl mit der Weiterentwicklung der Blockchain-Protokolle, bei denen es noch an einer performanten Skalierung mangelt und das Unterfangen DeFi aktuell sehr teuer macht.

Für Compound selbst steht in den nächsten Schritten die Einführung neuer Werte im Lending Protokoll an. Auch tokenisierte Realwerte sollen in Zukunft bei Compound gelistet werden. Unter anderem der japanische YEN, der US-Dollar oder auch Aktien wie Amazon oder Google.

Die Möglichkeiten durch DeFi sind grenzenlos, die Frage ist nur, wie es tatsächlich angenommen wird. Wir halten euch hier natürlich auf dem neuesten Stand!

Häufige Fragen (FAQ) zu Compound (COMP)

In diesem Abschnitt geben wir Antworten auf die wichtigsten Fragen zu der Kryptowährung Compound (COMP).

-

Was macht Compound besonders?

Neben den üblichen Vorteilen, die mit DeFi verbunden sind, werden Benutzer für ihre Teilnahme mit COMP-Token belohnt. COMP bietet den Nutzern nicht nur einen Mehrwert für ihre Loyalität, sondern fungiert auch als Governance-Token. -

Sollte man in Compound (COMP) investieren?

Ob du in Compound (COMP) investieren möchtest oder nicht, musst du für dich selber entscheiden. Compound konnte in den Jahren 2020/2021 einen Hype kreieren. Ob dieser Hype zurückkommen wird, bleibt abzuwarten. -

Was unterscheidet Compound von dem traditionellen Finanzsystem?

Compound verhält sich ähnlich wie eine Bank, ist aber leichter zugänglich. Um Compound zu verwenden, müssen Benutzer keine persönlichen und privaten Informationen angeben. Zudem sind die Renditen bei Compound im Vergleich zu traditionellen Banken attraktiver.