💡 Was ist Uniswap (UNI)?

Uniswap ist eine dezentrale Handelsplattform, die auf der Ethereum-Blockchain entwickelt wurde. Sie ermöglicht es dir, Kryptowährungen direkt und ohne Zwischenhändler zu tauschen. Im Gegensatz zu zentralisierten Börsen nutzt Uniswap Smart Contracts, um den Handel zu automatisieren und Liquidität bereitzustellen.

Ein zentrales Merkmal von Uniswap ist das Automated Market Maker (AMM) Modell. Hierbei stellen Nutzer Liquidität bereit, indem sie Token-Paare in Liquiditätspools einzahlen. Diese Pools ermöglichen den Handel, wobei die Preise durch Algorithmen bestimmt werden. Als Belohnung erhalten Liquiditätsanbieter einen Anteil der Handelsgebühren.

Der native Token von Uniswap heißt UNI. Mit diesem Token können Besitzer an der Governance des Protokolls teilnehmen und über Weiterentwicklungen abstimmen. Seit der Einführung konnte sich UNI zu einer der führenden Kryptowährungen entwickeln.

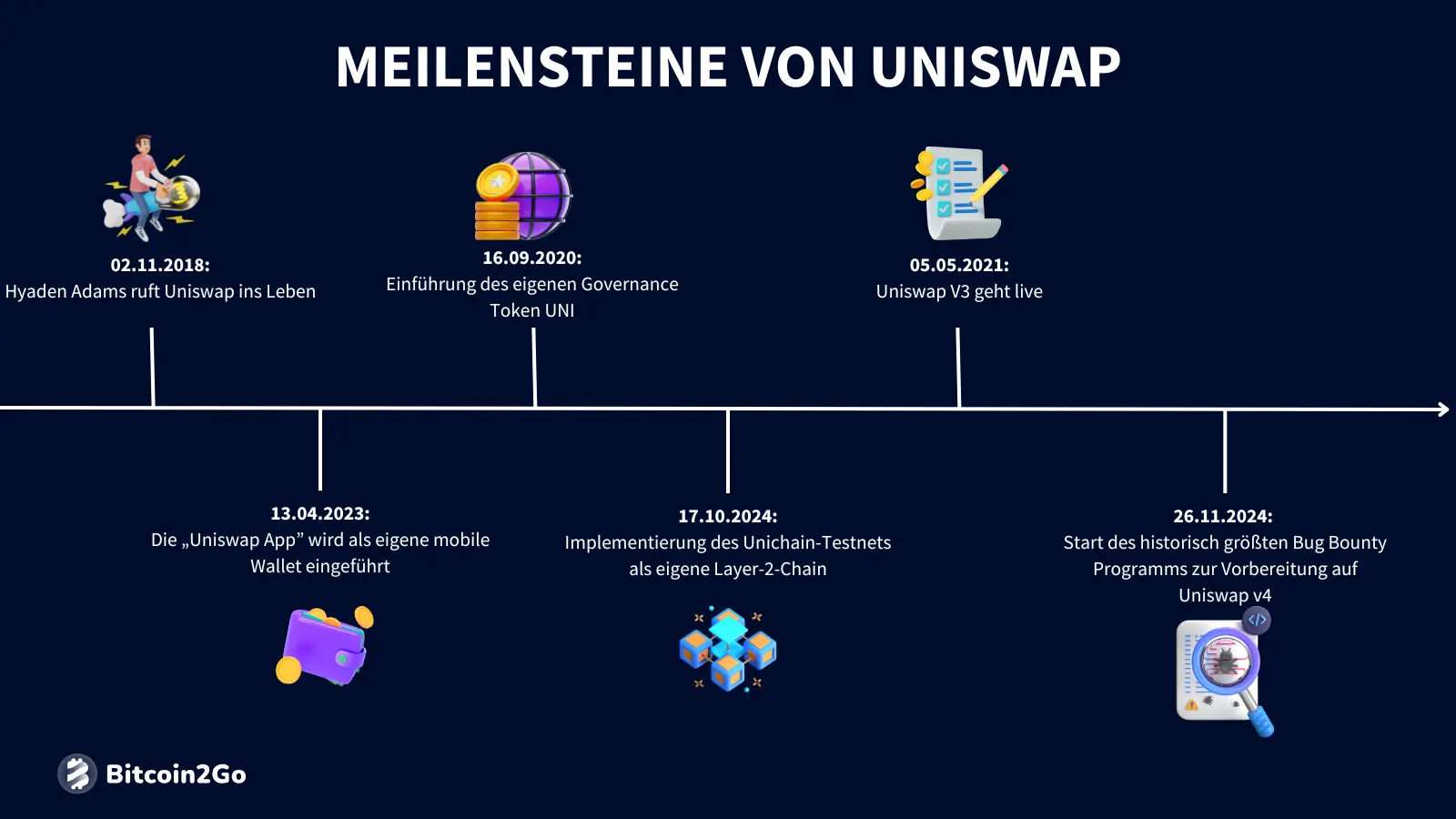

Seit wann gibt es Uniswap?

Uniswap wurde am 2. November 2018 offiziell gestartet. Die Plattform führte das Automated Market Maker (AMM) Modell ein, das den dezentralen Handel revolutionierte. Innerhalb kurzer Zeit entwickelte sich Uniswap zu einem wichtigen Baustein der dezentralen Finanzen (DeFi) und hat seither kontinuierlich an Bedeutung gewonnen.

Wer hat Uniswap erfunden?

Uniswap wurde von Hayden Adams entwickelt, einem ehemaligen Maschinenbauingenieur, der sich die nötigen Kenntnisse in Blockchain-Technologie und Softwareentwicklung selbst beibrachte. Inspiriert durch einen Blogbeitrag von Ethereum-Mitgründer Vitalik Buterin verfolgte Adams die Vision, den Kryptohandel durch ein dezentrales und automatisiertes System einfacher und effizienter zu machen.

Wie funktioniert Uniswap?

Uniswap ist ein dezentrales Handelsprotokoll, das ohne zentrale Vermittler funktioniert. Es nutzt sogenannte Automated Market Maker (AMM), um Token basierend auf einem algorithmischen Modell effizient und transparent zu handeln. Im Folgenden erklären wir die wichtigsten Funktionsprinzipien.

Automated Market Maker (AMM)

Uniswap ersetzt herkömmliche Orderbücher durch einen Algorithmus, der die Token Preise basierend auf dem Verhältnis der Vermögenswerte in einem Liquiditätspool bestimmt. Das bedeutet, dass Preise nicht durch ein Orderbuch von Angebot und Nachfrage am Markt, sondern direkt durch mathematische Formeln geregelt werden.

Der Vorteil dieses Ansatzes liegt in der beständigen Liquidität, da AMM darauf abzielen, eine konstant hohe Liquidität in den Liquiditätspools aufrechtzuerhalten. Nutzer können jederzeit Token kaufen oder verkaufen, ohne auf einen passenden Handelspartner warten zu müssen. Dies macht den Handel schneller und effizienter, insbesondere bei kleineren oder seltener gehandelten Token.

Liquiditätspools

Uniswap verwendet Liquiditätspools, in die Nutzer Token einzahlen, um den Handel zu ermöglichen. Ein Pool besteht immer aus zwei verschiedenen Token, die in einem bestimmten Verhältnis hinterlegt werden.

Diese Pools ermöglichen es anderen Nutzern, Token direkt gegen den Pool zu tauschen, ohne auf einen Käufer oder Verkäufer angewiesen zu sein. Liquiditätspools sind das Herzstück des Uniswap-Ökosystems und machen Transaktionen schnell, effizient und vor allem dezentral.

Smart Contracts

Uniswap basiert vollständig auf Smart Contracts, die auf der Blockchain laufen. Diese automatisieren alle Prozesse, vom Erstellen eines Liquiditätspools bis hin zur Ausführung von Transaktionen, und sorgen so für Sicherheit und Dezentralität.

Smart Contracts eliminieren die Notwendigkeit eines Mittelsmanns. Alle Transaktionen und Handelsoperationen werden transparent und unveränderbar ausgeführt, was das Risiko von Betrug oder Manipulation erheblich verringert.

Liquidity Provider (LP) Tokens

Wenn Nutzer Liquidität in einen Pool einzahlen, erhalten sie dafür LP-Token. Diese Token repräsentieren den Anteil des Nutzers am Pool und die daraus resultierenden Handelsgebühren, von denen der LP-Token Besitzer einen Anteil als Belohnung erhält.

LP-Token können gehandelt oder zur Rückforderung der eingesetzten Liquidität und der verdienten Gebühren verwendet werden. Sie machen das Liquidity-Mining transparent und einfach nachvollziehbar.

Ethereum und weitere Blockchains

Uniswap wurde ursprünglich auf der Ethereum-Blockchain entwickelt und nutzt sie weiterhin als zentrale Basis. Alle Transaktionen, Liquiditätspools und Smart Contracts auf Ethereum profitieren von der Sicherheit und Dezentralität der Blockchain.

Inzwischen wurde Uniswap zusätzlich auch auf anderen Netzwerken wie Arbitrum, Optimism, Polygon, der Binance Smart Chain und weiteren Chains eingeführt. Diese zusätzlichen Netzwerke bieten Nutzern günstigere Gebühren und schnellere Transaktionen.

Mehr Infos nötig? In unserer Uniswap-Anleitung erklären wir weitere Details.

Anwendungen und Nutzung von Uniswap

Uniswap ist eine dezentrale Handelsplattform, die es Nutzern ermöglicht, Kryptowährungen direkt miteinander zu handeln, ohne auf zentrale Vermittler angewiesen zu sein. Dies eröffnet vielfältige Anwendungsmöglichkeiten im Bereich der dezentralen Finanzen (DeFi).

Uniswap bietet eine Vielzahl von Anwendungsmöglichkeiten, die den dezentralen Handel revolutionieren. Zu den wichtigsten Anwendungsfällen gehören:

- Dezentraler Handel ohne Zwischenhändler

Uniswap ermöglicht es, Kryptowährungen direkt und ohne zentrale Börsen oder Vermittler zu handeln. Die Transaktionen werden automatisiert über Liquiditätspools abgewickelt, wodurch Nutzer volle Kontrolle über ihre Trades behalten. - Yield Farming

Mit Uniswap können Nutzer passives Einkommen erzielen, indem sie Liquidität bereitstellen. Durch das Hinterlegen von Kryptowährungen verdienen sie einen Anteil an den generierten Transaktionsgebühren und teilweise auch zusätzliche Belohnungen. - Listing neuer Token

Uniswap bietet Entwicklern die Möglichkeit, neue Token direkt zu listen. Dies erleichtert den Zugang zu Märkten für neue Projekte und fördert Innovationen im Kryptobereich, bietet allerdings auch Raum für Betrug, weshalb eine eigene Recherche und das Überprüfen der richtigen Token-Adresse unerlässlich sind.

Uniswap steht an der Spitze der dezentralen Börsen und bietet Nutzern eine einfache und effiziente Möglichkeit, am dezentralen Kryptomarkt teilzunehmen. Diese Anwendungsfälle verdeutlichen, wie vielseitig und zugänglich die Plattform ist.

Uniswap kaufen und verwahren

UNI ist der Governance-Token der Uniswap Plattform und spielt eine wichtige Rolle bei der Steuerung und Weiterentwicklung des Protokolls. In diesem Abschnitt erfährst du, wie du den UNI-Token kaufen und sicher aufbewahren kannst, um von dessen Potenzial zu profitieren.

Wie und wo kaufe ich Uniswap?

Der einfachste Weg, Uniswap (UNI) zu kaufen, führt über eine Krypto-Börse. Diese Handelsplätze bieten eine intuitive Benutzeroberfläche und einen direkten Zugang zu einer Vielzahl von Kryptowährungen, darunter auch UNI.

In unserem Vergleich der besten Krypto-Börsen bewerten wir verschiedene Plattformen anhand ihrer Sicherheit, Gebührenstruktur und Benutzerfreundlichkeit, um dir die Entscheidung zu erleichtern.

Unsere Testsieger sind Bitvavo und Bitpanda.

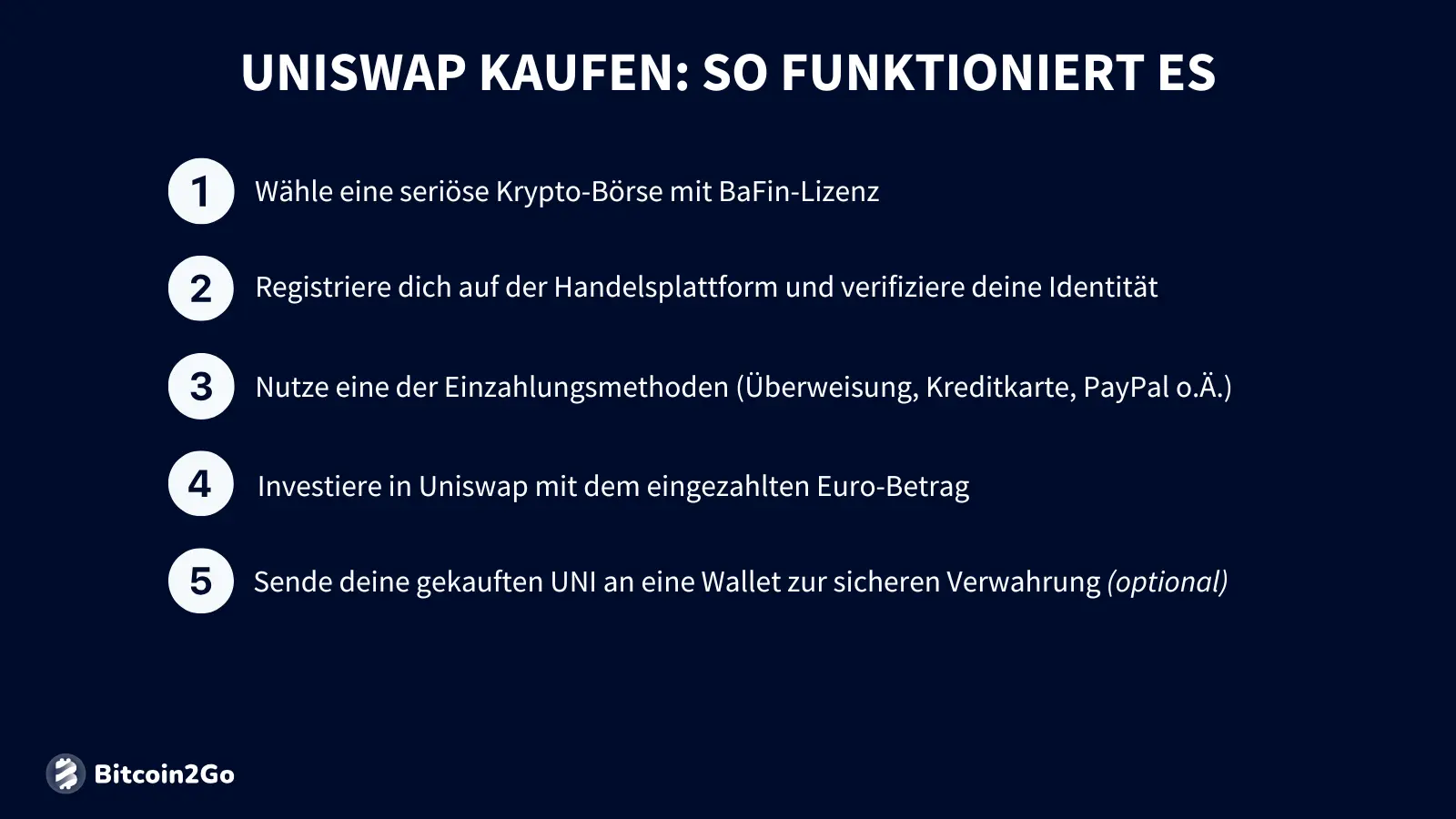

Um Uniswap (UNI) zu kaufen, folge diesen 5 einfachen Schritten:

- Krypto-Börse auswählen

Entscheide dich für eine seriöse Krypto-Börse, die Uniswap (UNI) unterstützt. Beliebte Plattformen sind beispielsweise Bitvavo, Kraken oder Bitpanda. - Konto registrieren

Erstelle ein Konto auf der ausgewählten Plattform. Gib deine E-Mail-Adresse ein, wähle ein sicheres Passwort und schließe die Verifizierung ab, um alle Funktionen nutzen zu können. - Einzahlung tätigen

Zahle Geld auf dein Börsenkonto ein. Die meisten Plattformen bieten Optionen wie Banküberweisung, Kreditkarte oder PayPal an. - Uniswap (UNI) kaufen

Suche nach dem Token „Uniswap“ oder „UNI“ auf der Plattform. Gib den gewünschten Betrag ein und bestätige die Transaktion, um UNI zu kaufen. - Uniswap verwahren

Übertrage deine gekauften UNI-Tokens auf eine sichere Wallet, idealerweise eine Hardware-Wallet. Alternativ kannst du sie auch auf der Börse belassen, was jedoch weniger sicher ist und daher nur für kleinere Beträge empfohlen wird.

Mit diesen Schritten bist du gut gerüstet, um Uniswap (UNI) sicher zu kaufen und zu verwahren. Für detaillierte Anleitungen und Tipps kannst du unsere Uniswap-Kaufanleitung besuchen.

Was sind die besten Uniswap Wallets?

Die sichere Verwahrung von UNI ist entscheidend, insbesondere wenn größere Summen im Spiel sind. Viele Nutzer belassen ihre Kryptowährungen auf der Börse, auf der sie gekauft wurden. Für kleinere Beträge mag das ausreichen, doch für maximale Sicherheit empfehlen wir die Verwendung einer Hardware-Wallet.

Hardware-Wallets wie der Ledger Nano S oder der Trezor One sind hervorragend geeignet, um deine UNI-Token sicher zu verwahren. Diese Wallets bewahren deine privaten Schlüssel offline auf, was sie vor Hackerangriffen und anderen Risiken schützt. Basierend auf unserer Erfahrung gehören diese Wallets zu den sichersten und benutzerfreundlichsten Optionen.

Für eine umfassende Übersicht der besten Hardware-Wallets und ihrer Funktionen empfehlen wir unseren Hardware-Wallet-Vergleich. Zudem bietet unser Guide zur sicheren Verwahrung von Kryptowährungen hilfreiche Tipps für den Einstieg.

Wie versteuere ich Uniswap korrekt?

In Deutschland gelten Kryptowährungen wie Uniswap (UNI) als „andere Wirtschaftsgüter“ nach § 23 EStG. Gewinne aus dem Handel mit UNI sind steuerpflichtig, wenn sie innerhalb eines Jahres nach Erwerb realisiert werden und dabei die Freigrenze von 1.000 Euro überschreiten.

Gewinne aus dem Verkauf von Uniswap (UNI) sind steuerpflichtig, wenn sie innerhalb der einjährigen Spekulationsfrist realisiert werden.

Auch zusätzliche Einnahmen durch Yield Farming oder Staking auf DeFi-Plattformen unterliegen der Steuerpflicht. Für detaillierte Informationen zur Versteuerung von Kryptowährungen, praxisnahe Tipps zu speziellen Themen und Unterstützung bei der Steuererklärung empfehlen wir unseren Krypto-Steuer-Hub.

Uniswap Staking

Derzeit gibt es keine Möglichkeit, UNI-Token direkt über Uniswap zu staken. Das Konzept eines dezentralen Staking-Modells durch UniStaker wird zwar diskutiert, ist aber aktuell nur für erfahrene Entwickler zugänglich. Ob und wann UniStaker für den Endnutzer verfügbar sein wird, bleibt abzuwarten. Entwickler können sich unter docs.unistaker.io über die Nutzung und das Vorgehen informieren.

Für normale Nutzer, welche an passivem Einkommen durch ihre UNI Token interessiert sind, gibt es stattdessen die Option, als Liquidity Provider durch das Bereitstellen von Liquidität in einem der Uniswap-Pools Gebühreneinnahmen zu erzielen. Dieser Prozess ist zwar nicht direkt mit Staking gleichzusetzen, bietet aber dennoch eine Möglichkeit, passives Einkommen zu generieren.

Hier ist eine Schritt-für-Schritt-Anleitung, wie du Liquidität auf Uniswap bereitstellst:

- Wallet einrichten

Lade eine Wallet wie MetaMask oder Rabby herunter und richte sie ein. Stelle sicher, dass sie mit Uniswap kompatibel ist und ausreichend ETH für die Transaktionsgebühren enthält. - Uniswap verbinden und Pool auswählen

Wähle auf uniswap.org/explore/pools den gewünschten Liquiditätspool aus und verbinde deine Wallet mit Uniswap. - Coins kaufen und an eigene Wallet senden

Kaufe die beiden benötigten Coins (z. B. UNI und ETH) und sende sie an deine Wallet. Achte darauf, dass sie im richtigen Verhältnis zum Pool vorliegen. - Tokenpaar dem Liquiditätspool bereitstellen

Wähle den Pool aus, klicke auf „add liquidity“ und gib die Mengen der Token an, die du bereitstellen möchtest. Genehmige die Transaktionen in deiner Wallet. - Belohnungen erhalten und überwachen

Nach dem Hinzufügen erhältst du Liquiditäts-Token, die deinen Anteil am Pool repräsentieren. Die verdienten Gebühren kannst du über die Uniswap-Oberfläche einsehen.

Falls du die bereitgestellte Liquidität entfernen möchtest, kannst du über das Uniswap-Interface deine Liquiditäts-Token zurückgeben und die ursprünglichen Token (inklusive der verdienten Gebühren) wieder auf deine Wallet auszahlen lassen.

Sei dir ebenso über die Risiken bewusst, die mit dem Bereitstellen von Liquidität einhergehen (z. B. Impermanent Loss), bevor du dich hierfür entscheidest.

Chancen und Risiken von Uniswap

Uniswap ist eine der führenden dezentralen Börsen (DEX) im Kryptowährungsbereich und bietet Nutzern die Möglichkeit, ohne zentrale Instanz zu handeln. Wie bei jeder Plattform gibt es jedoch sowohl Vorteile als auch Nachteile, die es zu berücksichtigen gilt.

- Hohe Dezentralität

- Automatisiertes Market-Making

- Zugang zu einer Vielzahl von Token

- Transparenz durch Smart Contracts

- Keine Kontoregistrierung erforderlich

- Möglichkeit von Liquiditätsengpässen

- Risiko von fehlerhaften Smart Contracts

- Keine direkte Fiat-Unterstützung

- Potenzial für hohe Slippage bei großen Trades

- Erfordert Vorkenntnisse bzw. Einarbeitung

Uniswap bietet durch seine dezentrale Struktur und automatisierte Prozesse zahlreiche Vorteile für den Token-Handel. Dennoch sollten Nutzer sich der potenziellen Risiken und Herausforderungen bewusst sein, insbesondere in Bezug auf die Liquidität und die für Anfänger nötige Einarbeitung.

Möglichkeit von Liquiditätsengpässen

Ein zentraler Kritikpunkt bei Uniswap ist das Risiko von Liquiditätsengpässen in bestimmten Pools. Liquiditätspools ermöglichen den automatisierten Handel von Token, indem Nutzer ihre Vermögenswerte hinterlegen.

Doch wenn die Liquidität in einem Pool niedrig ist, kann es zu unerwünschten Nebeneffekten kommen:

- Preisvolatilität: Niedrige Liquidität führt zu größeren Preisschwankungen, insbesondere bei größeren Transaktionen. Ein Kauf oder Verkauf kann den Kurs signifikant beeinflussen, was Händler abschrecken kann.

- Hohe Slippage: Nutzer zahlen oft einen höheren Preis für ihre Transaktionen, da die Slippage – die Differenz zwischen dem erwarteten und dem tatsächlichen Preis – zunimmt.

Diese Probleme sind besonders ausgeprägt bei weniger beliebten oder neuen Token, da diese oft nicht genügend Liquidität anziehen. Während Liquidity Mining Anreize schaffen kann, stößt auch dieses Modell an Grenzen, wenn langfristig nicht genügend Liquiditätsanbieter gewonnen werden.

Nutzung erfordert Vorkenntnisse

Uniswap ist nicht unbedingt anfängerfreundlich. Die dezentrale Struktur der Plattform erfordert, dass Nutzer über grundlegende Kenntnisse im Umgang mit Wallets und DeFi-Anwendungen verfügen.

- Keine zentrale Unterstützung: Im Gegensatz zu zentralisierten Börsen gibt es keinen Kundensupport. Nutzer müssen Probleme selbst lösen oder auf Community-Ressourcen zurückgreifen.

- Kostenstruktur: Die Höhe der Transaktionsgebühren (Gas Fees) hängt vom gewählten Netzwerk ab. Während die Gebühren auf Ethereum oft hoch ausfallen können, bieten andere unterstützte Netzwerke wie Arbitrum, Polygon oder Optimism niedrigere Kosten. Diese Vielfalt kann für Einsteiger jedoch verwirrend sein.

- Risikoreiches Umfeld: Ohne ausreichende Kenntnisse laufen Anfänger Gefahr, versehentlich falsche Token auszuwählen, Scam-Projekte zu unterstützen oder ihre Wallet-Schlüssel zu verlieren. Das Überprüfen der richtigen Token-Adresse sollte stets beachtet werden.

Obwohl es viele Tutorials gibt, die den Einstieg erleichtern sollen, ist die Lernkurve steil. Für eine breitere Adoption müsste Uniswap noch benutzerfreundlicher werden.

Auf unserer Webseite findest du übrigens auch einen Vergleich der besten DEX-Börsen.

Unsere Bewertung zu Uniswap (UNI)

Im abschließenden Kapitel möchten wir die wesentlichen Aspekte von Uniswap zusammenfassen und unsere Einschätzung dazu geben. Wir haben die Vor- und Nachteile der Plattform betrachtet, um dir einen klaren Überblick zu verschaffen.

Das Wichtigste zu Uniswap

- Dezentralität: Uniswap ist ein dezentraler Marktplatz, auf dem Nutzer Kryptowährungen ohne zentrale Instanz handeln können.

- Automatisierte Liquidität: Dank des Automated Market Maker (AMM) Systems kann jeder Liquidität bereitstellen und davon profitieren, ohne dass ein klassischer Orderbuchhandel notwendig ist.

- Vielfältige Token: Auf Uniswap sind zahlreiche Token verfügbar, darunter auch neue Projekte, die oft zuerst hier gelistet werden.

- Multichain-Unterstützung: Uniswap ist nicht, wie zu Beginn, ausschließlich auf Ethereum beschränkt. Die Plattform unterstützt mittlerweile weitere Blockchains wie Arbitrum, Polygon, Optimism und weitere, was Nutzern mehr Flexibilität und potenziell niedrigere Gebühren bietet.

- Anspruchsvoll für Einsteiger: Die Nutzung von Uniswap erfordert grundlegende Kenntnisse über Kryptowährungen, Wallets und die Verwendung verschiedener Blockchains, was für Anfänger herausfordernd sein kann.

Persönliche Einschätzung zu Uniswap

Uniswap hat sich als einer der zentralen Bausteine im DeFi-Bereich etabliert und zeigt eindrucksvoll, wie Finanzmärkte dezentralisiert werden können. Die Plattform ermöglicht es Nutzern, Token schnell und ohne Zwischenhändler zu tauschen, was Uniswap zu einem Vorreiter unter den dezentralen Börsen macht.

Ein großer Vorteil von Uniswap liegt in der Flexibilität und den Möglichkeiten, die es erfahrenen Nutzern bietet. Der Zugang zu Liquiditätspools und die Möglichkeit, eigene Pools zu erstellen, eröffnet sowohl Privatanlegern als auch größeren Akteuren interessante Möglichkeiten, passives Einkommen zu generieren.

Dank der Multichain-Unterstützung durch Netzwerke wie Polygon, Arbitrum und Optimism können Nutzer mittlerweile von niedrigeren Transaktionsgebühren profitieren. Dennoch bleibt die Nutzung für Einsteiger anspruchsvoll, da grundlegende Kenntnisse über Wallets und die Nutzung von Blockchains erforderlich sind.

Die Einführung von Uniswap V3, sowie das Upgrade auf V4, zeigt das Engagement des Teams, die Plattform kontinuierlich zu verbessern. Die Multichain-Erweiterung stärkt die Nutzererfahrung und hilft, sich gegen die Konkurrenz zu behaupten.

Insgesamt halte ich Uniswap für einen wichtigen Akteur im DeFi-Sektor. Die Plattform bietet erfahrenen Nutzern viele Möglichkeiten, stellt Anfänger jedoch vor Herausforderungen mit steiler Lernkurve. Langfristig sehe ich in Uniswap ein enormes Potenzial, DeFi weiter zu popularisieren und Finanzdienstleistungen stärker in die Hände der Community zu legen.

Häufige Fragen zur Kryptowährung Uniswap (UNI)

-

Was macht Uniswap?

Uniswap ist ein dezentrales Protokoll, das es Nutzern ermöglicht, Kryptowährungen direkt miteinander zu handeln – ohne eine zentrale Instanz. Es basiert auf Smart Contracts und nutzt ein Automated Market Maker (AMM)-Modell, das Liquiditätspools verwendet, um den Handel effizient abzuwickeln. Uniswap ermöglicht so den einfachen Zugang zu einer Vielzahl von Token, darunter auch Projekte, die oft zuerst hier verfügbar sind.

-

Wie kann ich Uniswap nutzen?

Um Uniswap zu verwenden, brauchst du eine kompatible Wallet und eine Internetverbindung. Besuche die Uniswap-Webanwendung, verbinde deine Wallet und wähle die Token aus, die du tauschen möchtest. Danach gibst du den Betrag ein und bestätigst die Transaktion. Um Uniswap sicher nutzen zu können, solltest du dir Grundlagenwissen über Kryptowährungen, Wallets und Transaktionsgebühren (Gas Fees) aneignen.

-

Ist Uniswap sicher?

Uniswap gilt als sicher, da du die volle Kontrolle über deine Kryptowährungen behältst. Im Gegensatz zu zentralen Börsen musst du keine Coins an Dritte übertragen, sondern handelst direkt aus deiner eigenen Wallet.

Allerdings erfordert diese Freiheit ein grundlegendes Verständnis: Du solltest wissen, wie du deine Wallet sicher schützt, Transaktionsgebühren einschätzt und Fake-Token vermeidest. Mit dem richtigen Verständnis ist Uniswap jedoch eine sichere Plattform für den dezentralen Handel.

-

Welche Wallets sind mit Uniswap kompatibel?

Kompatible Wallets sind unter anderem MetaMask, Trust Wallet, Coinbase Wallet, Rabby Wallet sowie die eigene Wallet von Uniswap . Es ist wichtig, dass deine Wallet ERC-20-Token unterstützt und mit der Ethereum-Blockchain kompatibel ist. Eine vollständige Liste der unterstützten Wallets findest du auf der Uniswap-Website.

-

Was bedeutet „Impermanent Loss“ und wie betrifft es mich als Liquiditätsanbieter?

„Impermanent Loss“ bezeichnet den potenziellen Verlust, den Liquiditätsanbieter erleiden, wenn sich die Preise der im Liquiditätspool bereitgestellten Token im Vergleich zueinander ändern. Das bedeutet, dass du möglicherweise weniger Wert erhältst, wenn du deine Token wieder aus dem Pool zurückziehst, als wenn du sie einfach behalten und diese nicht im Pool zur Verfügung gestellt hättest. Es ist wichtig, dieses Risiko zu verstehen, bevor du dich dafür entscheidest, Liquidität bereitzustellen.

Weitere Quellen und Informationen zu Uniswap

Du möchtest noch tiefer in die Welt von Uniswap eintauchen? In unserem Literaturverzeichnis findest du eine Auswahl an hilfreichen Links, um dein Wissen zu erweitern.

- Offizielle Webseite von Uniswap: uniswap.org

- Ethereum Blockchain-Explorer: etherscan.io

- Git-Repository von Uniswap: github.com/Uniswap

- Uniswap Dokumentationen: docs.uniswap.org

- Metamask Wallet: metamask.io

- Rabby Wallet: rabby.io