Decentralized Finance: Das Wichtigste in Kürze

- Was ist Decentralized Finance?

Decentralized Finance (DeFi) ist ein offenes Finanzsystem, das ohne zentrale Akteure wie Banken funktioniert. Stattdessen regeln Smart Contracts auf der Blockchain alle Abläufe automatisch und transparent. - Wie funktioniert Decentralized Finance?

DeFi-Anwendungen laufen auf Blockchains und werden direkt über Wallets genutzt – ohne Registrierung oder Zwischenhändler. Smart Contracts führen Transaktionen und Prozesse aus, sobald festgelegte Bedingungen erfüllt sind. - Welche Vorteile bietet Decentralized Finance?

DeFi ermöglicht jederzeit und weltweit den Zugang zu Finanzdienstleistungen – ganz ohne zentrale Genehmigung. Nutzer behalten dabei volle Kontrolle über ihre Mittel und profitieren von Transparenz und Innovation. - Welche Herausforderungen gibt es für Decenetralized Finance?

Die Nutzung ist technisch anspruchsvoll, und Fehler können teuer sein – es gibt keinen Support wie bei Banken. Auch Sicherheitslücken, unklare Rechtslage und starke Kursschwankungen stellen Risiken dar. - Welche DeFi-Projekte sollte ich kennen?

Wichtige Projekte sind Uniswap, Aave, Jupiter, Hyperliquid und Chainlink. Sie gehören zu den meistgenutzten und einflussreichsten Plattformen im DeFi-Ökosystem.

Was ist DeFi? - Definition & Erklärung

DeFi steht für „Decentralized Finance“ und bezeichnet ein auf Blockchain-Technologie basierendes Finanzsystem, das ohne zentrale Vermittler wie Banken oder Börsen auskommt. Stattdessen übernehmen sogenannte Smart Contracts – also automatisierte Programme auf der Blockchain – die Abwicklung von Finanztransaktionen. Das Ziel von DeFi ist es, Finanzdienstleistungen transparenter, zugänglicher und effizienter zu gestalten.

Im Unterschied zu traditionellen Finanzsystemen ist für die Nutzung von DeFi-Anwendungen keine zentrale Genehmigung erforderlich – ein Internetzugang und eine digitale Wallet genügen. Nutzer können beispielsweise Vermögenswerte handeln, Kredite aufnehmen oder Zinsen erhalten, ohne auf klassische Finanzinstitute angewiesen zu sein. DeFi versteht sich damit als Alternative zu bestehenden Strukturen mit dem Anspruch, Finanzmärkte zu öffnen und neu zu denken.

Zentralisierte Finanzsysteme vs. Decentralized Finance

Um zu verstehen, warum DeFi überhaupt entstanden ist, lohnt sich ein Blick auf die traditionellen, zentral organisierten Finanzsysteme. Denn DeFi ist nicht einfach nur ein technisches Upgrade – es ist eine grundsätzliche Reaktion auf bestimmte strukturelle Schwächen klassischer Finanzmodelle. Dabei stehen drei zentrale Fragen im Raum:

- Wie funktioniert ein zentralisiertes Finanzsystem?

- Welche Probleme gibt es in einem zentralisierten Finanzsystem?

- Wie kann ein dezentralisiertes Finanzsystem diese Probleme lösen?

Grundprinzipien traditioneller Finanzsysteme

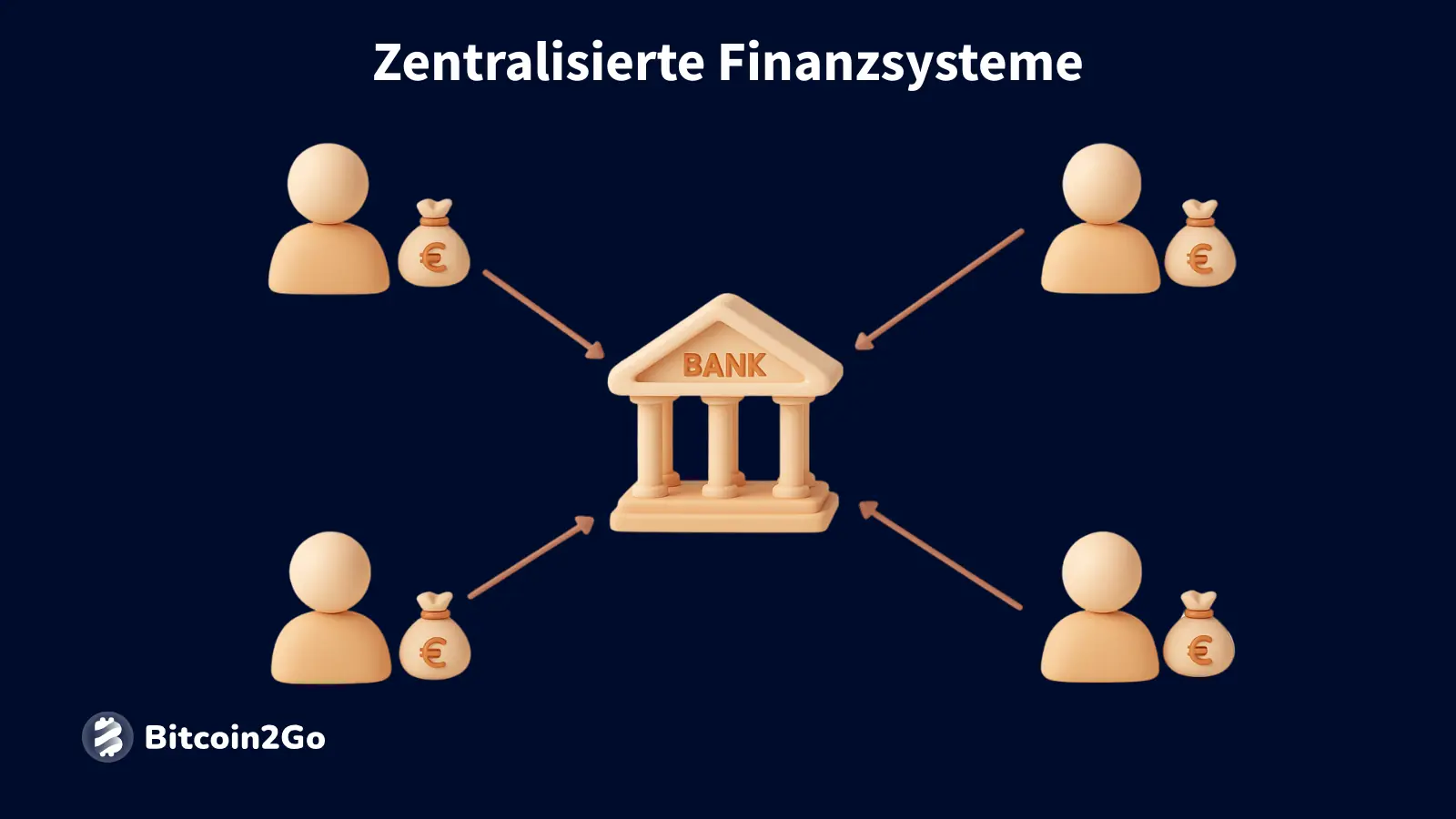

Traditionelle Finanzsysteme stützen sich auf zentrale Institutionen wie Geschäftsbanken, Zentralbanken, Börsenplätze, Versicherer und Regulierungsbehörden. Sie bilden das Rückgrat der heutigen Finanzwelt – mit klar verteilten Rollen und einem stark regulierten Zusammenspiel.

Drei Grundprinzipien prägen dieses System:

- Zentralisierung von Kontrolle und Verantwortung

Transaktionen werden über Mittelsmänner abgewickelt, etwa Banken oder Zahlungsdienstleister. Diese Akteure verwalten Vermögenswerte, prüfen Identitäten und kontrollieren den Zugang zu Finanzdienstleistungen. Vertrauen entsteht durch Regulierung und staatliche Aufsicht. - Vertrauen in Intermediäre statt in Technologie

Nutzer vertrauen darauf, dass Banken und Institutionen ehrlich, stabil und gesetzestreu agieren. Rechtssicherheit, Einlagensicherung und Aufsicht sollen dieses Vertrauen stützen. Gleichzeitig entsteht dadurch eine gewisse Intransparenz – viele Prozesse sind für Endnutzer nicht nachvollziehbar. - Zugangsbeschränkungen und Hürden

Die Teilnahme am Finanzsystem ist an Voraussetzungen gebunden: Identitätsnachweise, Bonitätsprüfungen, regionale Verfügbarkeit. Milliarden Menschen weltweit bleiben dadurch ausgeschlossen – z. B. weil sie keine offiziellen Ausweisdokumente oder ein Bankkonto besitzen. Auch innerhalb entwickelter Märkte sind Gebühren, Bürokratie und eingeschränkte Öffnungszeiten klassische Hürden.

Diese Prinzipien sorgen für Stabilität, schaffen aber auch strukturelle Abhängigkeiten und Ausschlüsse. Während zentrale Systeme in vielen Bereichen gut funktionieren, stoßen sie dort an ihre Grenzen, wo Flexibilität, Transparenz und weltweiter Zugang gefragt sind. Genau an diesen Schwachstellen setzt Decentralized Finance an – doch zunächst ein Blick auf die konkreten Probleme.

Problemstellungen

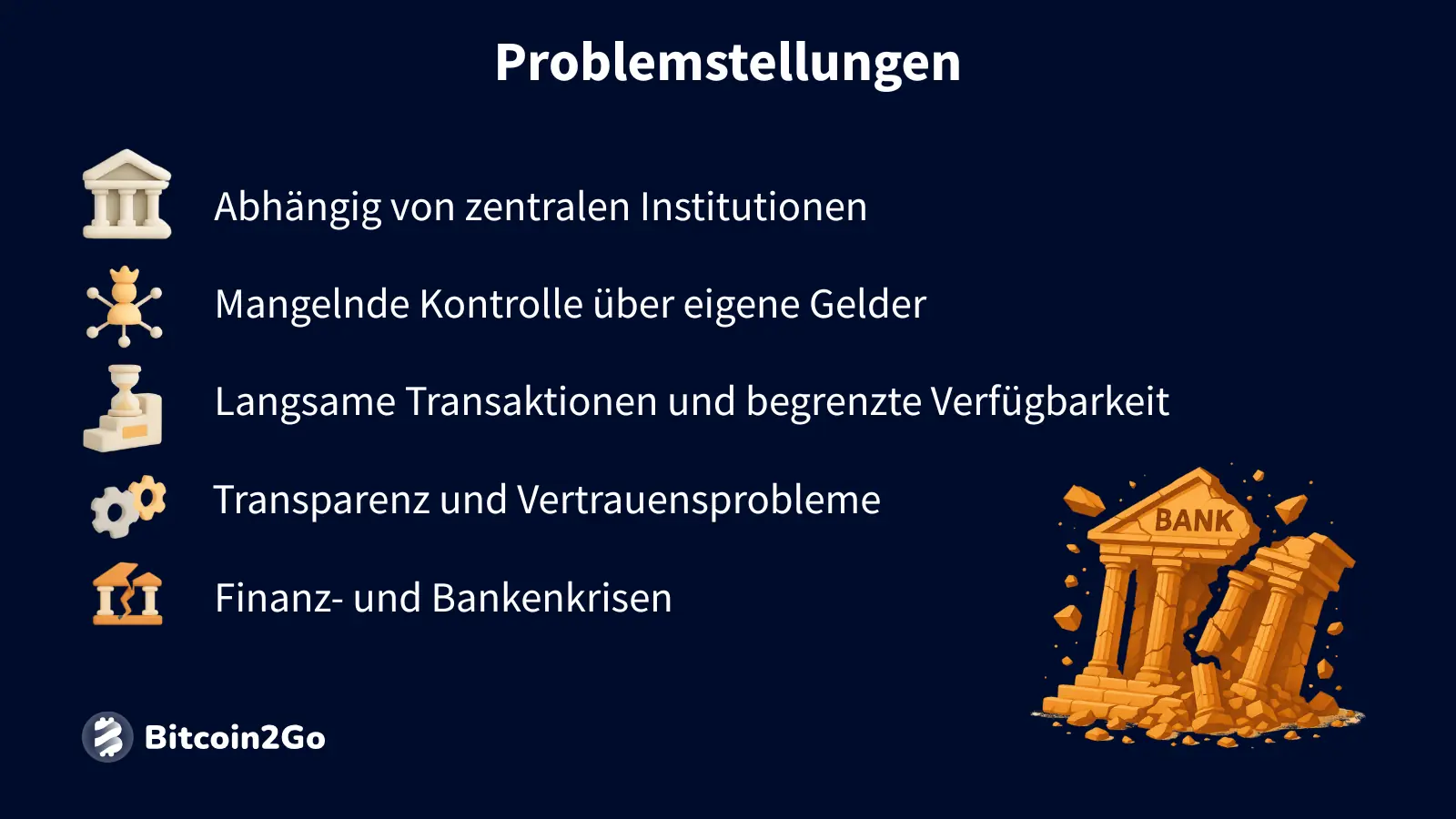

Trotz ihrer Stabilität bringen traditionelle Finanzsysteme mehrere strukturelle Schwächen mit sich, die besonders im digitalen Zeitalter immer deutlicher zutage treten. Diese betreffen sowohl individuelle Nutzer als auch ganze Volkswirtschaften – und reichen von mangelnder Inklusion bis hin zu systemischen Risiken.

- Abhängigkeit von zentralen Institutionen

Nutzer sind auf Banken, Zahlungsdienstleister und staatliche Einrichtungen angewiesen, um am Finanzsystem teilzunehmen. Entscheidungen, Einschränkungen oder Fehler dieser Akteure können direkte Auswirkungen auf Einzelpersonen haben – ohne dass diese Einfluss darauf nehmen können. - Mangelnde Kontrolle über eigene Gelder

Wer Geld auf einem Bankkonto hält, gibt die tatsächliche Kontrolle darüber an Dritte ab. Im Extremfall kann der Zugriff eingeschränkt, eingefroren oder sogar verwehrt werden – etwa bei politischen Krisen oder technischen Problemen. - Langsame Transaktionen und begrenzte Verfügbarkeit

Überweisungen, besonders international, dauern oft mehrere Tage und sind mit hohen Gebühren verbunden. Zudem sind Finanzdienstleistungen häufig an Bürozeiten, geografische Standorte oder lokale Regularien gebunden. - Gefahr von Bankpleiten und Finanzkrisen

Das Finanzsystem ist anfällig für Instabilitäten, wie etwa in der Finanzkrise 2008 sichtbar wurde. Wenn große Institute scheitern, kann das weitreichende Folgen für Wirtschaft und Gesellschaft haben – auch für Menschen, die selbst keine Risiken eingegangen sind. - Transparenz- und Vertrauensprobleme

Viele Prozesse – von Kreditvergaben bis zu Gebührenstrukturen – sind für Endnutzer schwer nachvollziehbar. Vertrauen in die Institutionen ist notwendig, aber nicht immer gerechtfertigt oder gegeben.

Diese Problembereiche zeigen, dass zentrale Finanzsysteme zwar etabliert, aber längst nicht für alle geeignet oder effizient sind. Vor allem in einer zunehmend digitalisierten, global vernetzten Welt wird der Ruf nach offenen, flexiblen und inklusiven Alternativen lauter. Genau an diesem Punkt setzt Decentralized Finance (DeFi) an – mit dem Anspruch, viele dieser strukturellen Schwächen technologisch neu zu denken.

Decentralized Finance

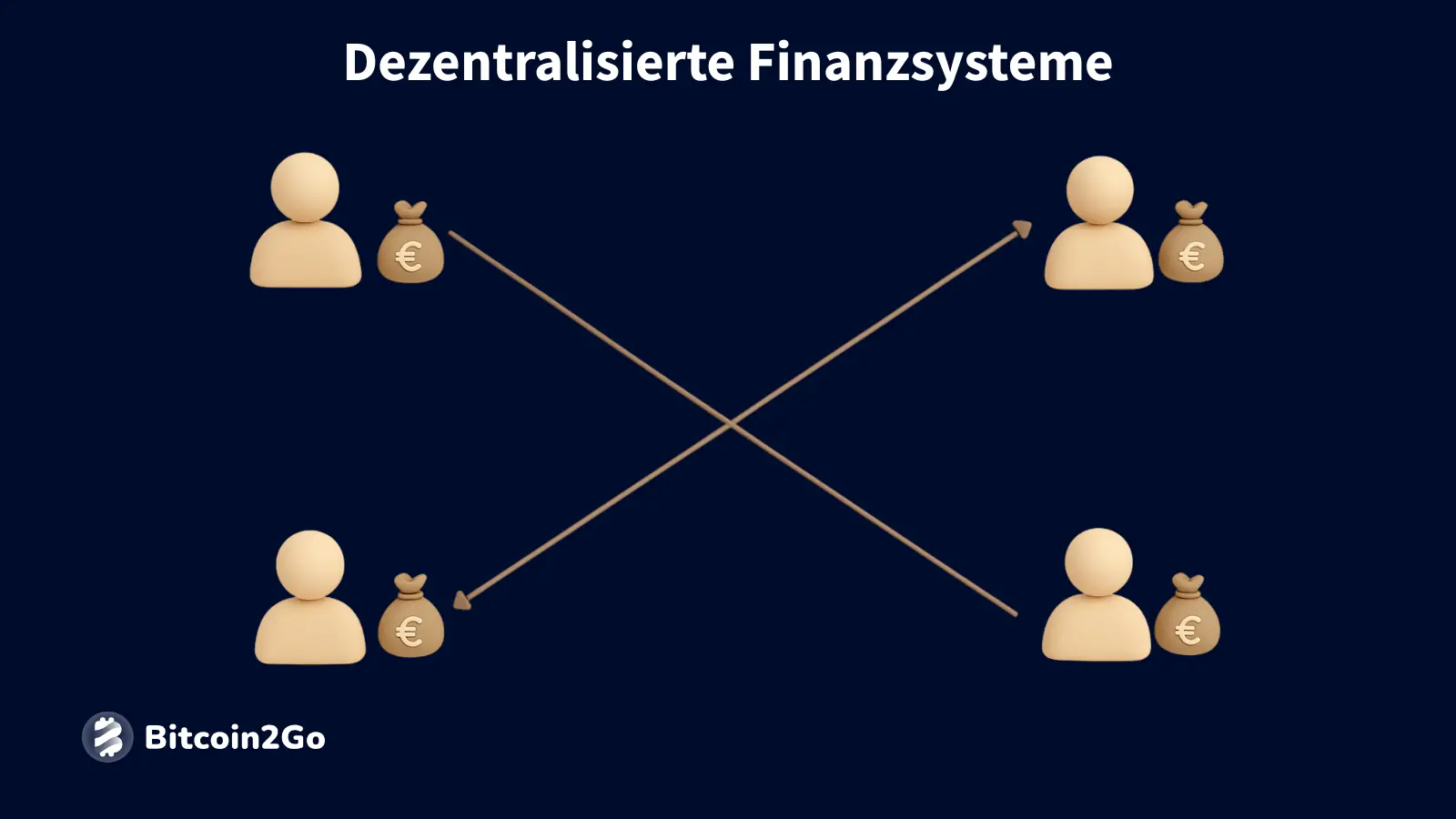

DeFi ist kein kosmetisches Update des bestehenden Systems, sondern ein grundlegend neuer Ansatz. Es nutzt die Möglichkeiten der Blockchain-Technologie, um zentrale Schwachstellen klassischer Finanzsysteme gezielt zu adressieren.

- Finanzen ohne zentrale Instanzen

DeFi-Anwendungen laufen dezentral auf öffentlichen Blockchains – ganz ohne zentrale Vermittler wie Banken oder Behörden. Transaktionen werden durch Smart Contracts gesteuert, wodurch Vertrauen nicht mehr in Institutionen, sondern in offenen, überprüfbaren Code gelegt wird. - Volle Kontrolle über eigene Vermögenswerte

Nutzer behalten bei DeFi die direkte Kontrolle über ihre digitalen Vermögenswerte. Wallets wie MetaMask oder Ledger ermöglichen es, Geld zu verwalten, zu investieren oder zu übertragen – ohne externe Freigabe oder Kontosperrung. - Schnelle, globale Verfügbarkeit rund um die Uhr

DeFi-Protokolle sind 24/7 verfügbar und funktionieren weltweit – ohne geografische Einschränkungen. Transaktionen werden in Sekunden oder wenigen Minuten bestätigt, unabhängig von Banken, Feiertagen oder Landesgrenzen. - Resilienz durch Dezentralisierung

Anstatt auf einzelne zentrale Player zu setzen, verteilt sich die Verantwortung im DeFi-System auf viele Teilnehmer im Netzwerk. Das macht das System robuster gegenüber Ausfällen, Fehlverhalten oder politischen Eingriffen. - Offenheit und Transparenz durch Code und Community

DeFi-Projekte sind in der Regel Open Source – der zugrundeliegende Code ist öffentlich einsehbar. Entscheidungen über Weiterentwicklungen werden oft gemeinschaftlich über DAOs (Decentralized Autonomous Organizations) getroffen, was eine neue Form demokratischer Mitgestaltung ermöglicht.

Damit entsteht ein Finanzsystem, das nicht nur anders funktioniert – sondern auch anderen Prinzipien folgt: Offenheit statt Zugangsbeschränkung, Kontrolle statt Abhängigkeit, Transparenz statt Intransparenz. Im nächsten Schritt schauen wir uns an, wie DeFi technisch funktioniert – und welche Bausteine es dazu braucht.

Wie funktioniert Decentralized Finance?

DeFi basiert auf einem neuartigen technologischen Fundament, das klassische Finanzintermediäre durch Code ersetzt. Herzstück ist die Blockchain – eine öffentlich einsehbare Datenbank, auf der alle Transaktionen dauerhaft gespeichert werden. Smart Contracts und dezentrale Anwendungen (dApps) ermöglichen es, komplexe Finanzprozesse automatisch und ohne zentrale Kontrolle abzuwickeln.

Blockchain

Die Blockchain ist eine Art digitales Hauptbuch, das Transaktionen chronologisch und unveränderlich speichert. Sie läuft auf einem dezentralen Netzwerk von Computern (Nodes), wodurch kein einzelner Akteur Kontrolle über die Daten hat. Bekannte Blockchains im DeFi-Bereich sind etwa Ethereum, Solana oder Avalanche.

Smart Contracts

Smart Contracts sind Programme, die automatisch ausgeführt werden, sobald vordefinierte Bedingungen erfüllt sind – ganz ohne menschliches Zutun. In DeFi regeln sie z. B. Kredite, Zinszahlungen oder den Austausch von Token. Sie ersetzen damit viele Aufgaben, die sonst Banken oder andere Finanzdienstleister übernehmen würden.

Dezentrale Anwendungen (dApps)

dApps sind die Schnittstellen, über die Nutzer mit DeFi-Protokollen interagieren – etwa über einen Webbrowser oder eine App. Sie ermöglichen es, Token zu tauschen, Vermögenswerte zu verleihen oder Liquidität bereitzustellen, alles direkt über die eigene Wallet. Dabei bleibt der Zugriff jederzeit in der Hand des Nutzers – ohne Registrierung, ohne zentrale Datenbank.

Zentrale Bausteine im DeFi-Ökosysteme

DeFi ist mehr als nur eine Technologie – es ist ein ganzes Ökosystem aus ineinandergreifenden Anwendungen und Protokollen. Diese bilden gemeinsam ein digitales Finanzsystem, das traditionelle Angebote wie Börsen, Kreditplattformen oder Vermögensverwaltung neu denkt.

Borrowing & Lending

Mit Protokollen wie Aave oder Compound können Nutzer Kryptowährungen verleihen und dafür Zinsen erhalten – oder selbst liquide Mittel leihen, indem sie Sicherheiten hinterlegen. Die Kreditvergabe erfolgt automatisch über Smart Contracts, ohne Bonitätsprüfung oder Vermittler. Die Zinssätze werden dynamisch durch Angebot und Nachfrage im Protokoll bestimmt. In unserem Beitrag über Krypto-Lending gibt es detailliertere Infos und Erklärungen.

Dezentrale Börsen

Dezentrale Börsen ermöglichen den Handel von Kryptowährungen direkt zwischen Nutzer – ohne zentrale Plattform oder Zwischenhändler. Bekannte Beispiele sind Uniswap, Curve oder SushiSwap, die über sogenannte Liquidity Pools funktionieren. Diese Pools werden von der Community bereitgestellt, die im Gegenzug einen Anteil an den Handelsgebühren erhält. In unserem Beitrag über dezentrale Börsen gibt es detailliertere Infos und Erklärungen.

Stablecoins

Stablecoins wie USDC, USDT oder DAI sind Kryptowährungen, deren Wert an einen stabilen Referenzwert wie den US-Dollar gekoppelt ist. Sie dienen als wertstabile Recheneinheit und sind ein zentrales Element für viele DeFi-Anwendungen. Ohne sie wären Kredite, Sparprodukte oder der Handel in einem volatilen Markt kaum praktikabel. Mehr über Stablecoins erfährst du in unserem ausführlichen Artikel.

Liquidity Mining

Beim Liquidity Mining stellen Nutzer gezielt Liquidität für bestimmte Token-Paare bereit, z. B. auf DEXs. Als Anreiz erhalten sie neu ausgegebene Token des jeweiligen Projekts – oft als Teil eines Belohnungsprogramms zur Nutzergewinnung. Dieses Modell hilft jungen DeFi-Projekten, schnell Kapital und Sichtbarkeit aufzubauen. Sollte dich dieses Thema interessieren, findest du in unserem Beitrag über Liquidity Mining mehr Infos.

Yield Farming

Yield Farming bezeichnet das gezielte „Parken“ von Kryptowährungen in DeFi-Protokollen, um möglichst hohe Erträge zu erzielen. Nutzer versuchen dabei, durch geschicktes Umlagern von Kapital zwischen Plattformen die besten Renditen zu finden. Diese Praxis ist dynamisch, mitunter komplex – und nicht ohne Risiko. In unserem Artikel über Yield Farming klären wir konkrete Strategien.

Wichtige DeFi-Projekte im Überblick

Das DeFi-Ökosystem ist in den letzten Jahren stark gewachsen und umfasst heute eine Vielzahl etablierter Plattformen mit ganz unterschiedlichen Schwerpunkten. Einige dieser DeFi-Projekte haben sich als besonders einflussreich und wegweisend erwiesen – sei es durch Innovation, Nutzerzahlen oder Marktvolumen.

Uniswap

Uniswap ist eine der größten dezentralen Börsen (DEXs) auf der Ethereum-Blockchain und basiert auf Automated Market Maker (AMM). Nutzer tauschen hier ERC-20-Token direkt miteinander, ohne Orderbuch oder zentrale Instanz.

- Token tauschen (Swap)

- Liquidität bereitstellen und Gebühren verdienen

- Eigenen Token listen

- Preis-Charts analysieren

- Mit Layer-2 (z. B. Arbitrum) günstiger handeln

Uniswap hat das Konzept der AMMs salonfähig gemacht und ermöglicht es jedem, selbst als Liquiditätsanbieter aufzutreten. Mit den kommenden Versionen stehen noch effizientere Pools und modulare Anpassungen in Aussicht, die neue Funktionen erlauben.

Aave

Aave ist ein DeFi-Protokoll für Kreditvergabe und -aufnahme, das auf Ethereum und Polygon läuft. Es bietet variable und feste Zinssätze, unterstützt viele Token und hat Flash Loans als Innovation eingeführt.

- Krypto-Kredite aufnehmen

- Krypto verleihen und Zinsen verdienen

- Flash Loans nutzen

- Stablecoins einsetzen

- Risiko- und Gesundheitsfaktor-Management

Aave gilt als eines der sichersten und innovativsten Lending-Protokolle. Mit „Aave Arc“ richtet es sich auch an institutionelle Anleger, um regulierte DeFi-Angebote bereitzustellen – ein wichtiger Schritt Richtung Mainstream.

Chainlink

Chainlink ist ein dezentrales Oracle-Netzwerk, das Blockchains (hauptsächlich Ethereum) mit externen Daten verbindet. Damit werden Smart Contracts mit realen Informationen wie Preisen oder Wetter versorgt.

- Preisfeeds für DeFi-Projekte bereitstellen

- Zufallszahlen für Smart Contracts liefern

- Versicherungs- und Wetterdaten einbinden

- Cross-Chain-Kommunikation ermöglichen

- Datenmarktplätze nutzen

Chainlink ist das führende Oracle-Netzwerk, das den DeFi-Sektor überhaupt erst möglich gemacht hat. Durch Innovationen wie CCIP (Cross-Chain Interoperability Protocol) entwickelt sich Chainlink zu einem der wichtigsten Verbindungsstücke zwischen verschiedenen Blockchain-Ökosystemen.

Jupiter

Jupiter ist ein DEX-Aggregator im Solana-Ökosystem, der automatisch den besten Wechselkurs findet. Es durchsucht verschiedene DEXs und bietet schnelle, günstige Swaps.

- Token-Swaps über verschiedene DEXs

- Niedrige Gebühren auf Solana nutzen

- Preisvergleiche zwischen Plattformen

- Integration in Wallets

Jupiter profitiert von Solanas hoher Geschwindigkeit und niedrigen Transaktionskosten, was es zu einem beliebten Tool für Trader macht. Durch die Aggregator-Funktion sorgt Jupiter dafür, dass man immer den besten Deal bekommt, ohne selbst mehrere Plattformen prüfen zu müssen.

Hyperliquid

Hyperliquid ist eine neue dezentrale Derivatebörse mit eigener Layer-1-Blockchain, spezialisiert auf Perpetual Futures. Sie legt Wert auf Geschwindigkeit, niedrige Gebühren und dezentrale Strukturen. Mit HyperEVM integriert Hyperliquid zusätzlich eine EVM-kompatible Umgebung, um Smart Contracts zu unterstützen.

- Perpetual Futures handeln

- Hebel-Trading nutzen

- Ohne zentrale Gegenpartei agieren

- Niedrige Gebühren genießen

- Smart Contracts mit HyperEVM nutzen

Hyperliquid hebt sich durch seine eigene Layer-1-Architektur und HyperEVM ab, was blitzschnelle Ausführungen und flexible Smart-Contract-Integrationen ermöglicht. Damit adressiert es die typischen Schwächen anderer DEXs, wie Latenz und hohe Kosten, und richtet sich besonders an aktive Trader und Entwickler, die dezentrale Alternativen suchen.

Chancen und Herausforderungen von DeFi

Decentralized Finance verspricht nicht weniger als eine Neuordnung des Finanzwesens – offener, direkter und technikgetrieben. Doch mit den neuen Möglichkeiten kommen auch neue Risiken. Wer DeFi verstehen will, sollte deshalb nicht nur die Vorteile kennen, sondern auch einen klaren Blick für die Schwächen behalten.

- Direkter Zugang zu Finanzdienstleistungen – ohne Banken

- Jederzeit verfügbar, weltweit nutzbar

- Volle Kontrolle über eigene Gelder

- Transparenz durch offenen Code

- Schnelle Innovation durch offene Protokolle

- Technisch anspruchsvoll für Einsteiger

- Risiko durch Bugs oder Hacks

- Hohe Volatilität und unsichere Renditen

- Regulatorische Unsicherheit

- Keine Einlagensicherung wie bei Banken

Einer der größten Pluspunkte von DeFi ist die Möglichkeit, Finanzdienstleistungen direkt zu nutzen – ohne Zwischeninstanzen. Nutzer behalten die volle Kontrolle über ihre Vermögenswerte und können frei entscheiden, wie sie diese einsetzen, tauschen oder anlegen. Das schafft nicht nur Flexibilität, sondern auch ein neues Maß an finanzieller Selbstbestimmung. Besonders in Regionen mit schwacher Bankenstruktur ist dieser Zugang ein echter Gamechanger.

Mit dieser Unabhängigkeit geht jedoch eine hohe Eigenverantwortung einher – und genau das ist für viele die größte Hürde. Wer einen Fehler macht, z. B. beim Umgang mit Wallets oder beim Klicken auf einen betrügerischen Smart Contract, hat oft keine Möglichkeit zur Rückabwicklung. Es gibt keinen „Kundendienst“, keine Bank, die einspringt. Gerade für Einsteiger ist das Risiko hoch, durch Unachtsamkeit Geld zu verlieren.

Anleitung: Mit DeFi starten

Der Einstieg in DeFi ist einfacher, als es auf den ersten Blick wirkt – trotzdem sollte man mit einem klaren Plan und grundlegender Vorsicht starten. Die folgenden Schritte zeigen dir, wie du dich sicher und gut vorbereitet in die Welt der dezentralen Finanzen bewegst.

- Wähle eine zuverlässige Wallet

Du benötigst eine Wallet, um deine Kryptowährungen zu speichern. Eine Software-Wallet wie Metamask ist leicht zu bedienen. Hardware-Wallets hingegen sind deutlich sicherer. - DeFi-Produkte kennenlernen

Wie wir gesehen haben, gibt es verschiedenen Anwendungsfälle, die bei Decentralized Finance infrage kommen. Lerne die jeweiligen Produkte zunächst kennen und recherchiere. - Blockchains erkunden

Ethereum ist nach wie vor die größte Plattform für DeFi-Produkte. Allerdings gibt es mit Solana, Avalanche und Co. auch Konkurrenten, die für dich interessant sein könnten. - Wähle ein DeFi-Produkt

Willst du Kryptowährungen dezentral handeln, Yield Farming betreiben oder DeFi für etwas anderes nutzen? Lege fest, für welchen Anwendungszweck du DeFi eigentlich nutzen möchtest. - Wähle eine dApp

Wenn du sicher bist, welches DeFi-Produkt du auf welcher Blockchain nutzen möchtest, musst du dich für eine dApp entscheiden.

DeFi kann ein spannender Einstieg in die Welt der digitalen Finanzen sein – vorausgesetzt, man nimmt sich die Zeit, die Grundlagen zu verstehen. Wer sich Schritt für Schritt herantastet, kann mit überschaubarem Risiko viel über Blockchain, Märkte und Finanzlogik lernen.

Häufige Fragen (FAQ) rund um Decentralized Finance

-

Brauche ich für DeFi eine spezielle App oder Bankverbindung?

Nein, du brauchst keine Bankverbindung – nur eine Krypto-Wallet wie MetaMask oder Rabby. Darüber verbindest du dich direkt mit DeFi-Plattformen und verwaltest dein Kapital eigenständig. Alles läuft über deinen Browser oder eine dezentrale App, ganz ohne zentrale Registrierung. -

Wie kann ich mit DeFi Geld verdienen?

Einnahmen entstehen z. B. durch das Verleihen von Kryptowährungen (Lending), das Bereitstellen von Liquidität (Liquidity Mining) oder durch das Halten von Ertrags-Token (Staking). Viele Plattformen belohnen Nutzer auch mit Bonus-Token. Die Renditen schwanken allerdings stark und hängen von Marktbedingungen und Projektauswahl ab. -

Welche Kryptowährungen brauche ich für DeFi?

Meist brauchst du die native Währung der Blockchain, auf der das Protokoll läuft – z. B. ETH für Ethereum oder SOL für Solana. Zusätzlich sind oft Stablecoins wie USDC oder DAI nützlich, da sie einen stabilen Wert bieten. Mit diesen kannst du dann handeln, sparen oder Kredite aufnehmen. -

Wie hoch sind die Gebühren in DeFi?

Die Gebühren hängen stark von der Blockchain ab – auf Ethereum können sie bei hoher Netzlast mehrere Dollar betragen. Auf schnelleren Netzwerken wie Solana oder Arbitrum sind die Kosten meist deutlich geringer. Gezahlt wird die Gebühr direkt aus der Wallet in der jeweiligen Netzwerk-Währung. -

Kann ich mit DeFi wirklich die Bank ersetzen?

In vielen Bereichen ja – DeFi bietet Sparfunktionen, Kreditvergabe, Handel und mehr, alles ohne zentrale Bank. Dennoch gibt es aktuell noch Lücken, etwa bei Rechtssicherheit oder Kundenservice. DeFi ist also ein mächtiges Werkzeug, aber noch kein vollständiger Ersatz für klassische Finanzinstitute.